風蕭蕭_Frank

以文會友美國要靠經濟增長帶動稅收增長來平衡財政是一種幻想

澎湃新聞記者 蔣夢瑩 陳月石

http://finance.sina.com.cn/roll/2018-03-17/doc-ifysiykh2665564.shtml

稅改不僅對美國經濟的刺激作用不大,而激增的美國聯邦債務增長是對美國經濟穩定和全球經濟穩定的一個重要的威脅,中國社會科學院學部委員餘永定3月17日在上海舉行的浦山基金會第二屆年會上表示。

餘永定認為這一次稅改對美國經濟的刺激不會太大,因為稅改的刺激需要在一個國家的經濟處於有效需求不足的情況下才會有很大的作用。現在美國的經濟非常強勁,在這種情況下,想要有更多的刺激是比較困難的。

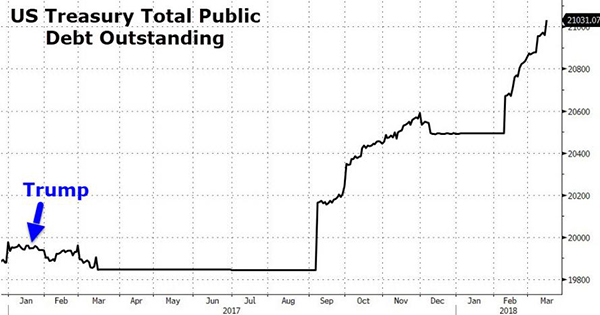

另一方麵,稅改還將造成財政赤字的增加,“光靠通過經濟增長導致稅收的增長,平衡財政,這在很大程度上是一種幻想。”餘永定說。他預測,美國在未來一段時間,將像曆史一再證明的那樣,財政赤字和債務仍將不斷增長。現在美國的國債占GDP的比是105%以上,即將達到曆史高位國債總額已經超過了20萬億,美國的GDP也就是20萬億美元多一點。美國未來的債務增長值得高度關注。

特朗普上台以來美國債務規模增長了一萬多億美元,而財政刺激政策尚未開始實施。 來源:美國財經博客網站Zero Hedge

美國財政部於當地時間3月16日發布的報告顯示,美國全國債務規模首度超過21萬億美元,而特朗普的經濟政策尚未正式開始。

餘永定進一步指出,從長期來看,美國聯邦債務增長是對美國經濟穩定和全球經濟穩定的一個重要的威脅,自上個世紀70年代至今一直在上升,因為要減稅以及美國仍會全球幹預,美國的債務還會上漲。

關於資本流動方麵,餘永定分析稱其影響較難以判定。一方麵,美聯儲加息和稅改,將增加美國的經常項目逆差和資本項目順差,但美國國際收支平衡狀況到底會改善還是惡化,經常項目逆差是否在不改變匯率的情況下得到充分的融資,或者資本的流入可以在不改變匯率的情況下轉化為經常項目逆差,還難以判定。

以下為演講實錄:

餘永定:上午諸位發言非常精彩,自己學到了很多東西。今天下午我主要想講一講特朗普稅改問題。我對於稅務問題,稅改問題,實際上是個外行,我為什麽要講這個呢?因為在去年年底、今年年初,特朗普稅改在中國金融界(2.54, -0.04, -1.55%),特別是在金融媒體上掀起了一股浪潮。各種各樣的文章都出來了,大有狼來了之勢。有些媒體的標題是,美國稅改了中國怎麽辦。好像是山雨欲來風滿樓,我們不做點什麽事情中國就要出大事了。

所以我說,好吧,我去看看稅改吧。結果一看,我覺得我們對美國稅改了解是不夠全麵的。在大家心目中,稅改不外乎就是減稅,個人所得稅和公司所得稅。但實際情況是,美國的稅改比這要豐富得多,內容要廣泛得多。也就是說我們對於美國稅改的全麵的了解是不夠的。

另一方麵,很多非常重要的稅改內容,我們也沒搞懂,包括我自己。我在年初的時候參加一些論壇,也談過稅改的問題,後來我發現我的一些理解是不對的。就花了差不多一個月的時間,專門看稅改的文章。越看越糊塗,沒有接觸過美國的有關稅務方麵的文章,一接觸之後我的英文看不懂了,念都念不通,也不知道怎麽回事。第一個概念不懂就要查第二個概念,第二個概念還不懂又第三個概念,沒完沒了。花了一段時間之後,覺得大概理出了一點頭緒,所以我今天在這裏向大家求教,也算是獻醜,也算是把我自己的一些心得跟大家分享,你可能聽了我的演講,覺得有些事情我不必自己再去看了,不必再去費那腦子了。如果能幫助大家節約點時間,我覺得也算是我這個講座的收獲吧。

首先看一下美國整個稅收結構,美國的稅收結構可以分成三塊,一個是聯邦,一個是州,一個是地方。美國聯邦政府的稅收結構,我覺得非常值得大家注意的一點,就是公司稅在美國聯邦稅中的比重應該說是比較低的,2015年在10%左右。跟個人所得稅相比,它的比重是低很多的。了解這樣一種背景情況,對於理解美國稅改,特別是公司稅的改革,對美國經濟甚至對世界經濟會有什麽衝擊,恐怕還是有幫助的。就是我們腦子裏應該有一個大的圖畫。

美國稅改的內容是非常豐富的,我們一般來講就是個人所得稅,七個等級,在這七個等級中,有五個等級的稅率是下降了,另外還做了其他一些改革,同時公司稅從35%降到21%,降了差不多40%。這是一般來講,我們對於美國稅改的理解。實際上美國稅改的內容是非常豐富的,我僅列了比較重要的幾條。在今天,我隻是想講跟公司所得稅改革相關的一些問題。關於個人所得稅,大家都比較清楚,我不多講了。

公司所得稅的改革到底涉及哪些方麵?我個人認為主要涉及三個方麵,第一個方麵就是大家所熟悉的,下調公司所得稅,從35%下降到21%。第二個是改變稅收製度,就是從全球征稅製度變成屬地征稅。還有一個是取消了廢除了遞延製度,納稅的遞延製度,這是我認為非常重要的公司稅改革的內容。

第三個是建立一些新稅種,過去我對於建的新稅種的功能、作用、目的是不大清楚的,經過這一個月的努力,我覺得基本上把它搞清楚了,但也還不特別清楚。我相信在座的一些投行界的人士,一定比我更清楚。希望得到你們的指教。

關於公司所得稅下調的問題,我這裏不多說了,大家比較了解這個問題。我想說的一點就是,看起來美國公司所得稅的下幅度很大,從35%到21%,差不多下調了40%。但在實際上,美國的公司所得稅到底有多高,這是一個值得討論的問題。因為它存在著種種的豁免,種種的特殊規定,種種的免稅,還有各種各樣的逃稅的方式。所以說,在稅改之前美國公司所得稅的實際水平到底多少?我不大清楚,有的說法是26.5%,和歐洲國家大致持平。

認識這一點的意義是什麽?就是你可以看到,美國公司所得稅下降的幅度到底有多大。如果很大,可能對經濟的衝擊就比較大。如果實際上沒有那麽大,那麽對經濟的衝擊,可能就不像我們想象的那麽大。這些問題是需要進一步研究的,我這裏不多說了。

我現在主要是想談一下第二條和第三條,第二條是關於,由全球納稅製到屬地製和廢除遞延製,這兩個問題。

在稅改之前,美國實行的是全球納稅製再加上遞延稅製,所謂全球納稅製度就是不管收入是在什麽地方得到的,不管你是在美國國內得到的,是在中國還是海外的哪個國家得到的。一般而言,我要強調一般而言,這個一般是有非常豐富的內容的。為了簡單起見,我這裏加一個“一般”。一般而言,公司都要交納35%的所得稅,不管你是哪裏掙的錢,反正得交這稅。在稅改之前,包括稅改之後,實際上也是如此。我們談公司,海外公司要交納35%的稅,這裏主要指的是所謂的受控海外公司(CFC),這種類型的公司可以推遲將其海外利潤匯回美國的母公司。你隻要不把利潤匯回到美國的母公司大家去分紅,你就不用納稅。僅是這類公司就有這樣一種特權。這個問題比較複雜,我不再多說了。

關於什麽是CFC,它也有一係列的相關的定義。基本上就是,美國股東控股(或擁有公司資產)50%且每個股東控股10%以上的海外子公司。總而言之有一係列比較嚴格的定義,符合這個定義就叫做CFC,一旦你是CFC,你就可以推遲把你的利潤匯回美國,你不把利潤匯回美國,就不用納稅。這個就是所謂的遞延稅製。所以,在稅改之前美國的稅製的特點就是全球納稅製加上遞延稅製。

這種舊的稅製存在什麽問題?首先大家知道,所謂的貨幣時間價值,越晚交稅也就意味著你的實際稅率越低。僅從這一點來說,我就要盡可能的晚交稅,能拖一天是一天。另外還有一個就是說,盡管我沒有把利潤匯回到美國,但是我的股東可以拿到這個錢,我通過貸款和其他的方式,使我的股東得到了錢,這不是利潤匯回給股東分紅,但是我通過借貸的方式,股東照樣拿到了錢,該怎麽花怎麽花,至於最後什麽時候還錢,那是另外一回事。所以說,這種遞延製對於美國的公司來講,就有一種很大的刺激,我盡可能的不把錢匯回去。

那麽問題的另外一方麵就是,根據稅法,CFC公司也並不能夠隨便使用這種未匯回的利潤,就是說我這個利潤沒有匯回,留在海外了。你不能隨便使用,你說我拿這個錢再去投資,到美國去投資,這是不行的。但是並不排除他可以用這個錢放到美國的銀行裏,你說是沒匯回,但實際上錢已經在曼哈頓的銀行帳戶上了,而且你可以拿這個錢買美國國庫券,買非關聯公司的股票,等等。跨國公司由於它強大的運作能力,它實際上是能把這種沒有匯回的利潤用於任何目的、任何地方。這是一點。

還有一點就是,由於跨國公司在海外囤了很多的錢,它的信用是非常高的。所以這些公司,比如蘋果(178.02, -0.63, -0.35%)公司,在海外資本市場融資,成本實際上比美國國債的成本還低。這對跨國公司應該說是有非常大的好處。所有的這些種種的好處,都驅使跨國公司利用CFC,把錢存在海外。

不僅是要把錢存在海外,不僅把在海外掙的錢留在海外,而且還要把在國內掙的錢轉移到海外,假裝這些錢是在海外賺的。舉個非常簡單的例子,比如美國一個大公司,它有非常高的研發能力,有知識產權,他把一個產品賣給百慕大的一個子公司,是按照成本價甚至低於成本價賣給百慕大的這個子公司的。百慕大這個子公司再按照市場價格把這個產品賣到歐洲的子公司那裏去,這個歐洲的子公司再按照市場價,在歐洲市場把這個產品賣出了。在這個過程中,美國母公司沒賺錢,歐洲的這個子公司也沒賺錢,賺錢的是誰?是這個百慕大的子公司,它是用非常低的成本,把產品,把這個有知識產權的產品拿到了,但是它用市場價很高的價格賣出,所以利潤非常高。所有的利潤就變成了是這個百慕大子公司產生的,而百慕大實際上根本就沒有任何生產設備,什麽事也沒幹,就是一個皮包公司。這種情況不但是百慕大,比如愛爾蘭和其他一些小國,盧森堡,是非常普遍的。

所以我想強調,一方麵美國跨國公司要把它的海外利潤留在海外,另一方麵跨國公司還要把在國內生產的國內創造的利潤,通過各種各樣的方式,特別是轉移價格的方式,轉移到海外。這樣一種做法的最大問題是什麽?最大問題是美國政府喪失了稅收的收入。有人說是資金流出了美國,其實不一定。剛才我說了,他可以拿這個錢來買美國的股票買美國的債券,可以放在銀行,所以資金並不是嚴格意義上的流出美國沒有回美國,你可以說是回了美國。真正損失的是什麽?是美國政府損失了稅收收入。這是改革前的稅收製度。

留在海外的利潤有多少?這個眾說紛紜,美國參眾兩院的稅收委員會估計是2.6萬億美元,高盛(267.6, 0.99, 0.37%)估計是3.1萬億美元,這都是各說各的,很難去統計。但是有一點我覺得是比較能說明問題的,就是在2008年,美國跨國公司43%的利潤,是在隻占全球人口1%的幾個小國產生的,像百慕大、愛爾蘭、盧森堡、荷蘭、瑞士,就這幾個小國,它隻是占全球人口1%,但是跨國公司的利潤,從這兒產生的利潤占跨國公司利潤的總額的43%。可想而知,這錢根本不是在這些地方創造出來的,是在別的地方創造出來的,是轉到這裏去的。總而言之,留在海外的利潤是很多的。

對於這樣一個情況,美國是要進行改革的。這個改革主要是兩個,一個是實行屬地納稅製,就是說隻對公司的國內利潤征稅,對海外子公司的利潤,一般,又加上“一般”,一般不再征稅。但是,它建立了一個新的稅種,這個新的稅種用中文應該怎麽翻我也不知道,也沒有統一的譯法,全球低稅無形收入,用英文來說是GILTI。建立了這樣一種新的稅種。為什麽要建立這個稅種,我等會兒再說,等等計算這個稅種的稅,我等會兒再說。這是第一個,實行屬地納稅製。

還有一個是廢除遞延製,也就是從1987年以來,CFC在海外囤積的所有利潤都要納稅,我這裏畫了一個問號,是否都要匯回美國?我對這個問題了好大的勁,搞不清楚。最後經過和很多個投行經濟學家,包括美國的、英國的,還有中國的,進行溝通,最後得出一個結論,並不一定要匯回,但是一定要交稅。就是說你在過去囤積了,比如說幾萬億美元的海外利潤,那麽你必須要就這些利潤交稅。但是你是否一定要把這個利潤匯回到美國然後再交稅?應該說沒有明確的規定,反正我始終也沒有找到明確的規定。

那麽對於海外利潤,實際上是有兩種分開處理的,一個是稅改之前,從1986年、1987年以來積累的所有這些,你要付稅,你可以一次匯回,你也可以在8年的時間內匯回。8年時間匯回的話,你前5年要每年匯回8%,然後在後幾年逐漸的,我這裏有數字,一筆一筆的匯回。所謂匯回,我這裏強調的是征稅,你過去漏掉的稅現在不能遞延了,你必須要付稅。這裏還用了一個詞,就是當作了你匯回了,總而言之你要把逃的稅補回來。

稅改之後,已經是屬地製了,一般情況下你在海外掙的錢,你匯回來是不用納稅的,但是是不是你掙的錢一定要匯回美國?我也頭疼了一番,最後的結論是,也並沒有強製你一定要匯回。最近我聽說在英國,很多企業,包括英國政府,該在打主意,就是說我們能不能把美國的,由於實行了新的稅收製度之後,有一部分在海外存留的錢不匯回到美國去,匯回到英國行不行?我們是否可以采取一些優惠政策來吸引他們,吸引這筆錢?可見,這個似乎是沒有明確的規定,就是以後你掙的海外利潤一定要匯回美國。但是我給你提供了激勵機製來讓你匯回,因為你匯回不用交稅,你在百慕大不用交稅,匯回美國也不用交稅,那你匯回美國好了。這是一個強大的激勵機製。

這個新的稅收製度對美國經濟有什麽影響?長遠的不說,從短的來講,可能是公司把利潤留在海外或者是把國內的利潤轉移到避稅天堂的動機和可能性大大削弱了。至於會不會有大量的海外資金回流,應該是打個問號。過去我們大家都說,一定會有大量的回流,其實不一定,它也不會回到美國。回到美國會幹什麽,我們也不大清楚,這還需要我們進一步觀察。

現在談第二點,與海外收入相關的新稅種,它設立了,主要是三個新稅種。第一個就是剛才我說的,GILTI,美國國內公司的海外控股公司,我剛才說的,CFC,在海外低稅國獲得的超出常規的收入,超常的收入,這個收入就叫做海外無形低稅收入。這是這種收入的定義。對這種收入要征稅,在征稅之前這種收入的50%是可以免稅的,剩下這50%按照美國新的公司所得稅稅率征收,這個稅率是21%。也就是說GILTI的有效稅率實際上是50%乘以21%,等於10.5%,這是對這樣一種收入所征的稅。這樣一種稅收的設立,實際上跟純粹的屬地原則是不符的,因為這個錢不是在美國創造的,是海外創造的,如果是徹底的屬地稅是不應該征稅的,但是美國還是征了,為什麽征我等一下說,道理比較簡單,錢虧得比較多了,我至少要把錢扒拉回來一點。這個我原來的理解是不太正確的,現在我覺得對這個問題的理解應該是比較清楚了。

另外還有一種稅,海外無形收入稅,簡稱是FDII,直接投資,加上一個I,就是FDII,海外無形收入。什麽是海外無形收入?就是美國國內公司通過海外銷售國內無形資產的產品和提供的相關服務所獲得的超出常規的收入。這個跟GILTI有一個很大的不同,GILTI是指的CFC,海外子公司,我這個是指美國的公司,那個是在海外創造的利潤,這個是在美國通過我的無形資產的這樣一種能力,我出售了一種產品,提供了一種服務,比如迪士尼(102.87,-0.37, -0.36%),它也算是一種有大量知識產權的產品和服務,它出售到中國來了。那麽這個美國公司所掙的海外收入,利潤,如果是大於通常的收入,那麽大幅的一塊就是海外無形收入,對這一塊收入要征稅。對於這種收入,首先也有一個抵扣率的問題,37.5%是不用交稅的,也就是62.5%是要上稅的。這62.5%上了稅之後,然後再按照統一的新的公司所得稅21%征稅所以FDII的有效稅率是13.125%。

另外一種,稅基侵蝕替代最低稅,我也不知道應該怎麽翻,稅基侵蝕稅,或者說是反濫用稅。這是怎麽回事呢?就是一個跨國公司有許多的海外的交往,金錢上的往來,我可以給我子公司支付這種錢那種錢,比如我跟子公司借的錢,然後我給子公司付利息。這種利息在稅收的時候,計算應稅收入的時候是要扣除的。如果海外的這種類型的交易多了之後,扣稅的項目就多。這樣的話,跨國公司的稅基就會減少。所以,建立了這樣一種新的稅種是為了防止,為了減少企業通過這種跨境的金融交易,來損害美國稅基的一種稅收,是作為一種補償。它的設計,它的征收方法跟前麵這兩種稅不太一樣。

下麵談談稅改對美國經濟增長的影響。我想呼籲大家,當然並不是每個人,希望我們的某些組織某些政府部門,要抽出相當的人力和物力,對美國的稅法進行深入的研究。美國稅法據說有七萬多頁,這英文讀起來跟咱們讀的其他的英文不大一樣,反正我讀得頭疼得不得了。我不知道中國是否有一撥人鑽研美國的稅法,如果沒有這是很可怕的事情。因為中國現在是世界第二經濟體,我們要走出去,如果我們對美國的稅法沒有非常深入的了解,我們可能要吃大虧。我之所以說這個觀點是因為,在我的接觸過程中,在看大家寫的文章之中,很少人對於美國,就是我剛才說的這類問題,進行深入的分析。我的了解非常膚淺,但是我覺得可能更多人了解比我還膚淺,這是不行的,所以我在這裏呼籲一下,希望有些研究機構、政府部門,把美國的稅法徹徹底底的研究一番。

最後我說一下稅改對美國經濟增長的影響。大家都強調稅改一定對美國的經濟就是提供一個增長的比較強大的動力,但是到底這個動力有多大,美國官方,美國總統經濟顧問會曾經說會增加兩三個百分點,嚇死人了,怎麽可能?美國經濟增長的速度一般就是百分之二點幾,最多3%,要增加兩三個百分點,太誇張。大多數的研究機構都認為,對經濟增長的影響是比較小的,是在0.03%到0.09%之間。比如現在的增長速度是2%,由於稅改會增加一點,變成2.03%,是這麽一個概念。為什麽是這樣?因為稅改這種刺激是要在一個國家的經濟處於有效需求不足的情況下,有很大的刺激作用。現在美國的經濟情況相當好,非常強勁,所以在這種情況下,想要有更多的刺激是比較困難的。

另外這種稅改以後,一定是要造成你的財政赤字的增加,因為你並沒有相應的減稅的措施。你光靠通過經濟增長導致稅收的增長,可以平衡財政,這在很大程度上是一種幻想。我覺得美國在未來一段時間,像在曆史上一再證明的,它的財政赤字會不斷增長,它的債務也會不斷增長。現在美國的國債占GDP的比是105%以上,美國國債占GDP比最高1946年,106%,而這個數字是2007年底的數字。我前幾天查美國債務鍾,它實際上美國國債總額已經超過了二十三萬億,美國的GDP也就是二十萬億多一點。所以說美國未來的債務的增長,是值得我們高度關注的。

中國是美國的最大債權國之一,對於這樣一種狀況,我們應該有非常充分的準備。所以說,一,經濟增長肯定是有刺激作用,短期可能明顯一些,長期不太明顯。由於美國現在的經濟狀況,總體來講我認為不會太明顯。減稅應該是使美國的財政赤字有所增加。如果我認為它對經濟刺激作用不大的話,那邏輯的結果就是說,增加的作用應該是比較大的。

從長期來看,美國聯邦債務應該說是對美國經濟穩定和全球經濟穩定的一個重要的威脅,這是美國聯邦債務占GDP的比的曆史,是曆史最高峰了。七十年代到現在是一直漲,這個以後還會漲,因為大幅度減稅了,但是並沒有減支,美國可能還要繼續全球幹預,打這個仗打那個仗,不知道它怎麽花錢。

對於資本流動的影響是比較複雜的,我也沒有一個非常確定的理論上的結論,它既可能增加也可能減少,有各種各樣互相抵消的因素在這裏。對於它的經常項目,也是存在這個問題。美國過去的貿易逆差,實際上是高估了,因為它要把海外,把利潤轉到海外。與此同時,美國投資收入是高估了,一個低估一個高估,稅改之後可能這個情況會變化,兩相比較,對於它的經常項目,稅改本身的直接影響可能不是特別大。但是,稅改如果是通過刺激經濟,會刺激經濟的增長,那麽一般情況下來講,它應該是增加它的貿易逆差的。

綜合來看,美國聯儲加息和稅改,將增加美國的經常項目逆差和資本項目順差,但美國國際收支平衡狀況到底會改善還是惡化,即經常項目逆差是否在不改變匯率的情況下得到充分的融資,或者資本的流入可以在不改變匯率的情況下轉化為經常項目逆差,還難以判定。

我這句話的潛在含義是,美元的匯率變動趨勢,我們現在很難給出明確的結論。總之稅改是一個大事,我們應該密切關注,但是我們也不必驚慌失措,說美國稅改了我們該怎麽辦。我們該怎麽辦還是怎麽辦。謝謝大家。

責任編輯:牛鵬飛