正文

(翻譯自: Think Your Dividend Yield Is High? A Warning for Income Investors, October 5, 2010)

今天,道瓊斯工業平均指數平均股息收益率2.7%,而10年期國債的收益率則少於2.65%。許多評論家指出,從20世紀50年代後期以來,股票都比債券便宜,所以股市是一個不錯的選擇。但讓我們回顧一下Robert Prechter 在“征服崩潰”中對股息說法:

根據觀察,如果在溫和的市場底部附近,道瓊斯工業平均指數的股息收益率往往是在6.5%左右。在大蕭條的底部,股息收益率高達16%。相反,在主要的市場高點,股息收益率往往是在3%左右,其中包括1929年的曆史頂部。

明白了嗎?在主要的市場高點, 股息收益率3%左右。

所以,隻有那些收益率少得可憐, 股息達到曆史低點2.7%的債券似乎才有吸引力。那些采取“相對較高的股票/債券收益率”策略的投資者會取得較好成績。

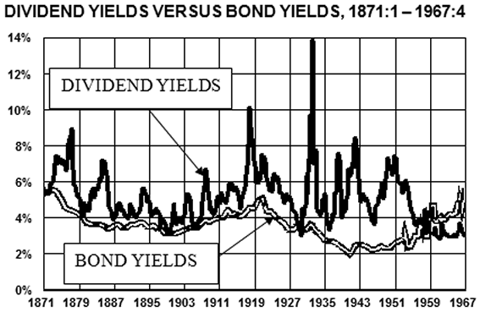

看看彼得·伯恩斯坦的長期股息和債券收益率圖表。

你會發現,直到20世紀50年代末,股票幾乎都比債券收益高。事實上,有一些眾所周知的理論來解釋為什麽會這樣:

1。股票價格可能會下降。

2。在破產清算時,債券比股票優先。

3。債券需要支付分紅,但股票分紅可能被取消。

然而,這些理由在20世紀後半葉的巨大股票反彈中就靠邊站了。

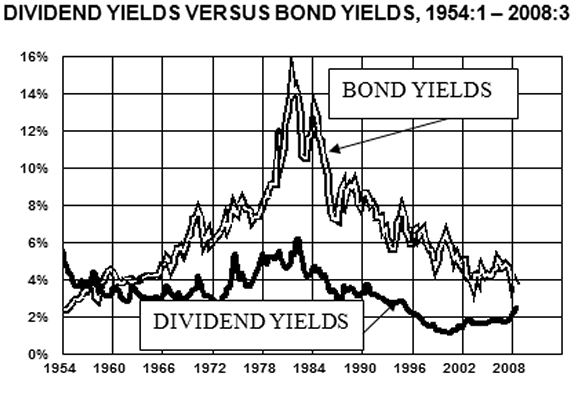

作為第二個圖表顯示,一旦股票股利收益低於債券收益率,這個狀態一直持續到2008年年底。在此期間,又產生了一套新的被廣泛接受的理據:

1。股票價格可能上漲。

2。公司隻有很少宣告破產的,那麽為什麽擔心清算所得?

3。股息是沒有必要的,因為股票提供了資本收益。

自相矛盾的理由太多了。投資者最好按照艾略特波浪分析來投資, 而不是依靠稍縱即逝股票和債券收益率之間的關係。目前,艾略特波浪表明股市可能走低 - 低很多。

今天,道瓊斯工業平均指數平均股息收益率2.7%,而10年期國債的收益率則少於2.65%。許多評論家指出,從20世紀50年代後期以來,股票都比債券便宜,所以股市是一個不錯的選擇。但讓我們回顧一下Robert Prechter 在“征服崩潰”中對股息說法:

根據觀察,如果在溫和的市場底部附近,道瓊斯工業平均指數的股息收益率往往是在6.5%左右。在大蕭條的底部,股息收益率高達16%。相反,在主要的市場高點,股息收益率往往是在3%左右,其中包括1929年的曆史頂部。

明白了嗎?在主要的市場高點, 股息收益率3%左右。

所以,隻有那些收益率少得可憐, 股息達到曆史低點2.7%的債券似乎才有吸引力。那些采取“相對較高的股票/債券收益率”策略的投資者會取得較好成績。

看看彼得·伯恩斯坦的長期股息和債券收益率圖表。

你會發現,直到20世紀50年代末,股票幾乎都比債券收益高。事實上,有一些眾所周知的理論來解釋為什麽會這樣:

1。股票價格可能會下降。

2。在破產清算時,債券比股票優先。

3。債券需要支付分紅,但股票分紅可能被取消。

然而,這些理由在20世紀後半葉的巨大股票反彈中就靠邊站了。

作為第二個圖表顯示,一旦股票股利收益低於債券收益率,這個狀態一直持續到2008年年底。在此期間,又產生了一套新的被廣泛接受的理據:

1。股票價格可能上漲。

2。公司隻有很少宣告破產的,那麽為什麽擔心清算所得?

3。股息是沒有必要的,因為股票提供了資本收益。

自相矛盾的理由太多了。投資者最好按照艾略特波浪分析來投資, 而不是依靠稍縱即逝股票和債券收益率之間的關係。目前,艾略特波浪表明股市可能走低 - 低很多。

評論

目前還沒有任何評論

登錄後才可評論.