正文

著名的維珍總裁理查德·布蘭森(Richard Branson)打趣說,“如果你想成為一個百萬富翁,那就拿10億美元搞一個新的航空公司。”我想虛心建議一個更快的方法:買杠杆型ETF。

文學上的衰減的杠杆交易所買賣基金(LETFs)的蓬勃發展。我不會重複,但這裏是最近的幾個例子:

華爾街日報:當心“杠杆”交易所買賣基金

Motley Fool的另一個標誌,以避免這些投資

ZeroHedge:杠杆ETF - 為什麽我們有他們嗎?

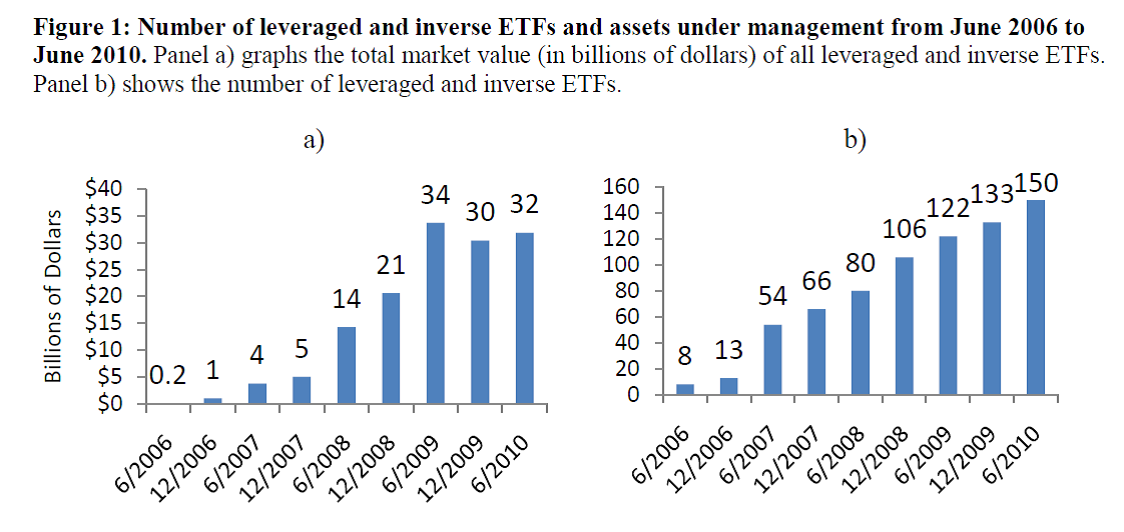

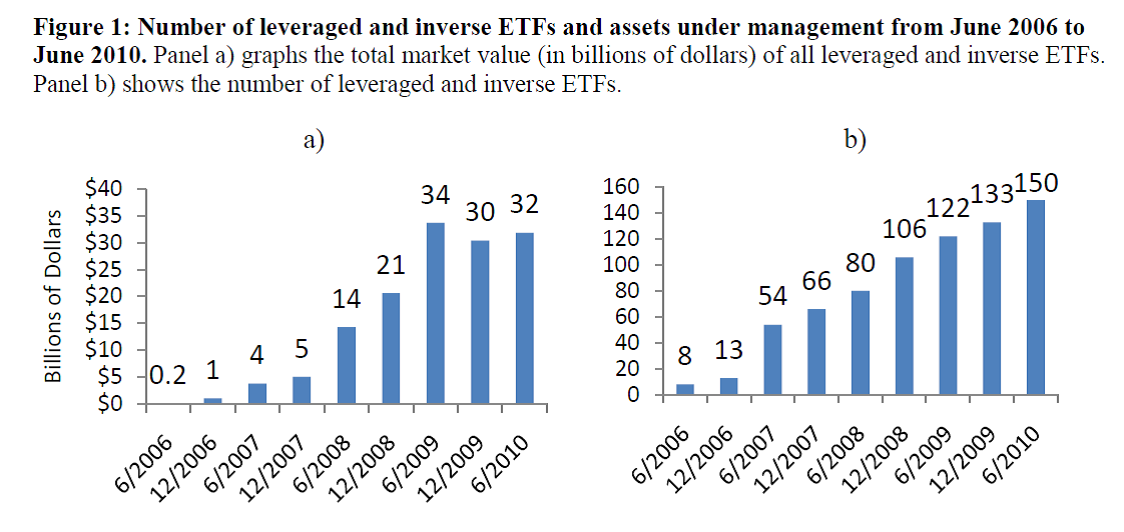

到目前為止,令人驚訝的是那些警告幾乎沒有影響LETF的發展:

來源:證券訴訟和谘詢集團,2010年

據IndexUniverse,截至2012年5月在美國就有275個杠杆和反向ETF,他們擁有近330億美元的資產。 The Motley Fool估計在2012年1月LETF資產在$ 450億。 LETFs還在許多國際市場啟動,最近一次是在日本。

誰是這些LET的F投資者呢?隻是一堆沒有經驗的散戶嗎?,他們像公司的招股章程隆重推薦的那樣僅僅持有一天麽?不,全不是。在這四大流行LETFs的(其他LETFs是類似的),機構擁有顯著比例的流通股:

相關 | 杠杆ETF | 由機構持有的股份

-------------------------------------------+--------------------+-------------------------------

羅素1000金融(RGUSFL指數) FAS(3X) 14.72%

FAZ(3倍) 8.85%

------------------------------------------------------------------------------------------------

道瓊斯工業平均指數(INDU指標)UDOW(3×) 21.90%

SDOW(3倍) 4.69%

------------------------------------------------------------------------------------------------

資料來源:彭博資訊編譯自2012年9月4日的13F和Schedule-D備案

這可以是任何機構投資者。他們包括金融界的所有大佬:高盛,瑞銀集團,瑞士信貸(Credit Suisse),摩根士丹利,摩根大通,美國銀行(Bank of America)和騎士金融。下麵第二組的機構持有人看起來比上麵那些“做市商”更像投資者,盡管他們間的區別是很模糊的:史蒂文斯資本,薩斯奎漢納,惠靈頓管理公司,通用財產及意外險等,有報道說這些機構大部分(在這兩個組的“投資者”)至少在過去的四個季度擁有LETF的長倉。每日成交數據也顯示平均持有期大大的超過一天[參見此文表4第12頁]

這就引出了一個問題:為什麽我們的一些收入最高的專業投資人士購買並持有這些大多數學者和從業者都一致認為隨著時間的推移極有可能失去其價值的投資工具呢?它們是會不會包括高盛在內“做市商”創建的有毒工具,在犧牲其他客戶的同時讓他們的客戶可以做空獲利?為什麽那麽的離譜和前所未有的...另一方麵,也許他們知道我們所不知道的東西?如果是後者的解釋對你我來說聽起來很誘人,讓我分享一個沃倫·巴菲特伯克希爾公司1985年年度報告的典故:

“讓我告訴你這個故事:石油勘探者在天國之門遇到了聖彼得。當被告知石油勘探者的職業,聖彼得說:'哦,我真的很抱歉。你似乎滿足了所有進入天堂的測試。但是,我們有一個可怕的問題。看到那邊的那支筆麽?這就是我們那些準備進入天堂的石油勘探者們等待的地方。它被填滿了 - 我們沒有任何空間。' 石油勘探者想了一會兒,說:'你不介意我對那些夥計們說四個字吧?' . '我看不到任何損害'聖彼得說。這個老家夥就把手卷成喇叭狀,大吼一聲,‘地獄中發現石油!’石油勘探者們立刻馬上衝出了大門,如小鳥般撲閃著翅膀飛向地獄。‘你知道,這是一個相當不錯的小技巧,’聖彼得說:‘進去吧,地方是你的了。您已經得到了足夠的空間。’那老家夥抓了抓他的頭皮說:‘不好意思,如果你不介意的話,我想我會跟他們一起去。那個傳聞可能有一定的道理哦’。”

能不能把握最好的市場時機來克服在LETFs固有的衰減呢?要回答這個問題,我們必須先測量在沒有挑選任何市場時機的基準線:假設你在12年前(在2000年1月初)買了一單LETF並持有到今天。你賺了或輸了多少錢呢?你比相應的(無杠杆)指數表現好麽?

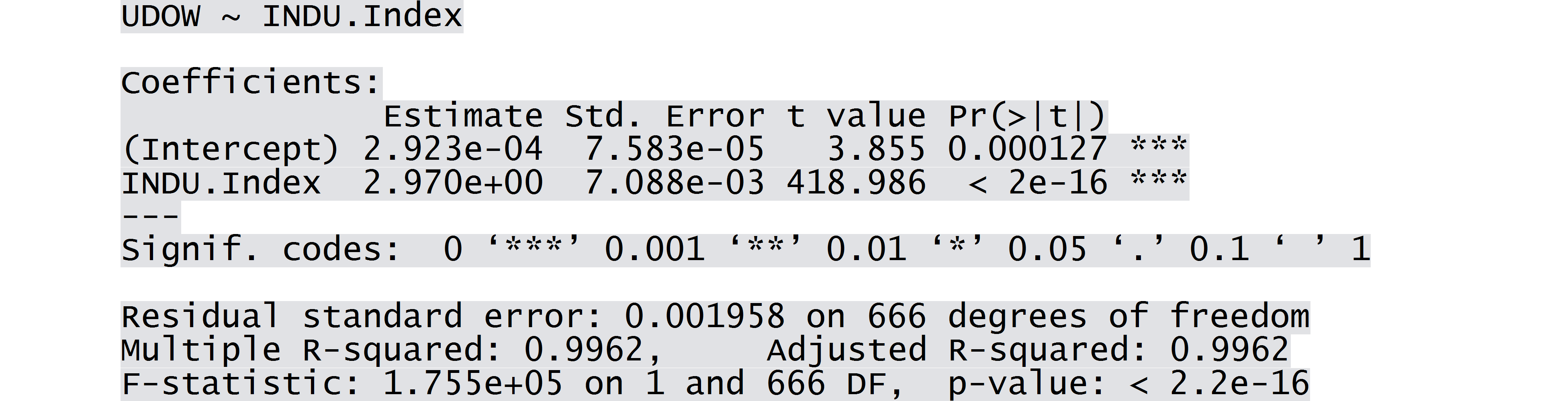

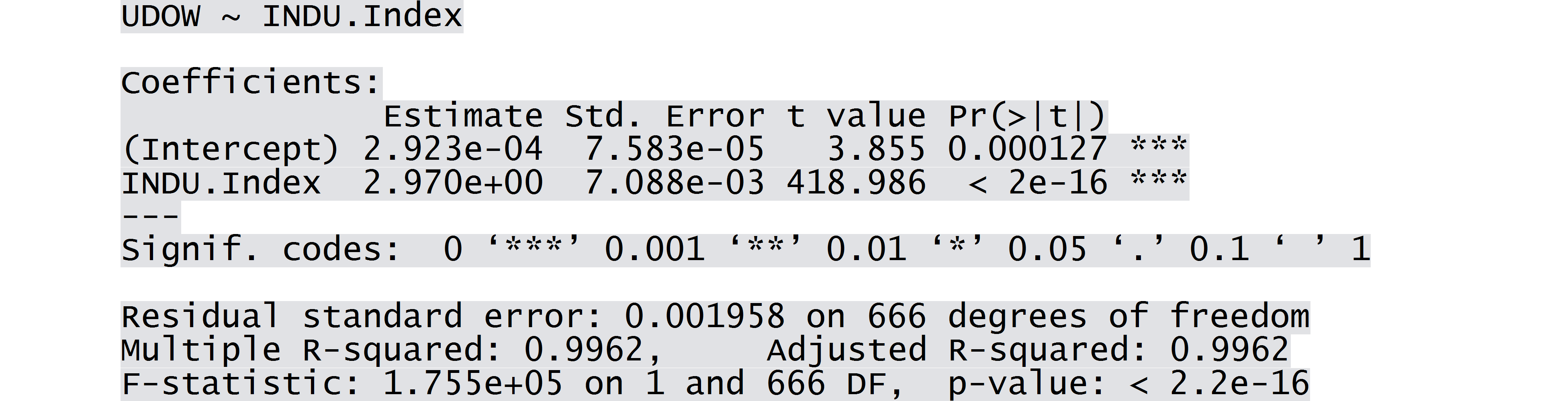

這個問題很難回答,因為的第一批LETFs大約2006年在推出,大多數LETFs是相當年輕的。幸運的是,許多相關LETFs的指數有較長的曆史,我們可以使用。例如,UDOW,在2010-02-11開始買賣,提供3倍於道瓊斯工業平均指數(INDU)的日收益率。我們有2010-02-11之前的道瓊斯指數單日回報百分比。我們可以乘以3得到UDOW的預期每日百分比回報。然後我們就可以得到從2000年至2010-02-11的UDOW的預期回報率以及UDOW的首個截止價格:26.26美元。然後我們就可以回朔得到在2000年1月1日的UDOW的價格。事實上,我們可以做得更準確:不像UDOW的目標那樣把INDU的回報簡單乘以3,我們可以密切測量UDOW從2010年02 - 09到現在的對比與INDU日常回報的百分比回報。這裏就是回歸測試的結果:

因此,最適合的公式是:

UDOW日收益率百分比= 2.97 * INDU百分比每日往返+ 0.000293

這個係數是有道理的:需要注意的是兌現β(2.97倍)稍低於承諾的β(3倍),這主要是由於管理成本和交易成本,和α幾乎是零。此外,該公式是非常準確的描述UDOW自成立以來的每日回報,R ^ 2是99.6%以上。這樣的結果對我們的購物清單上LETFs是最典型的。

現在,我們已經得到計算方法,我們可以回來到原來的問題:2000年1月,你的一單LETF值多少呢?

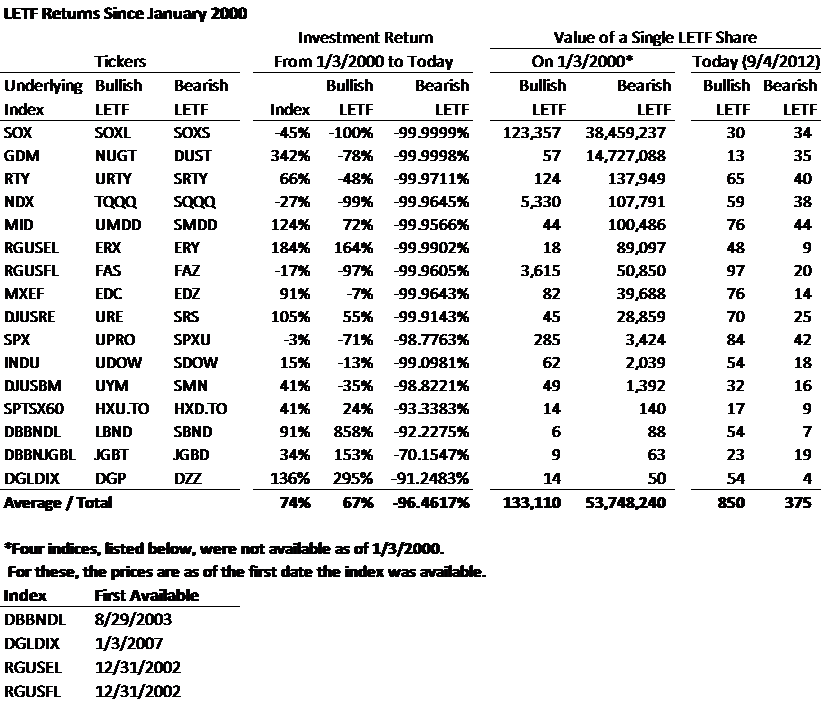

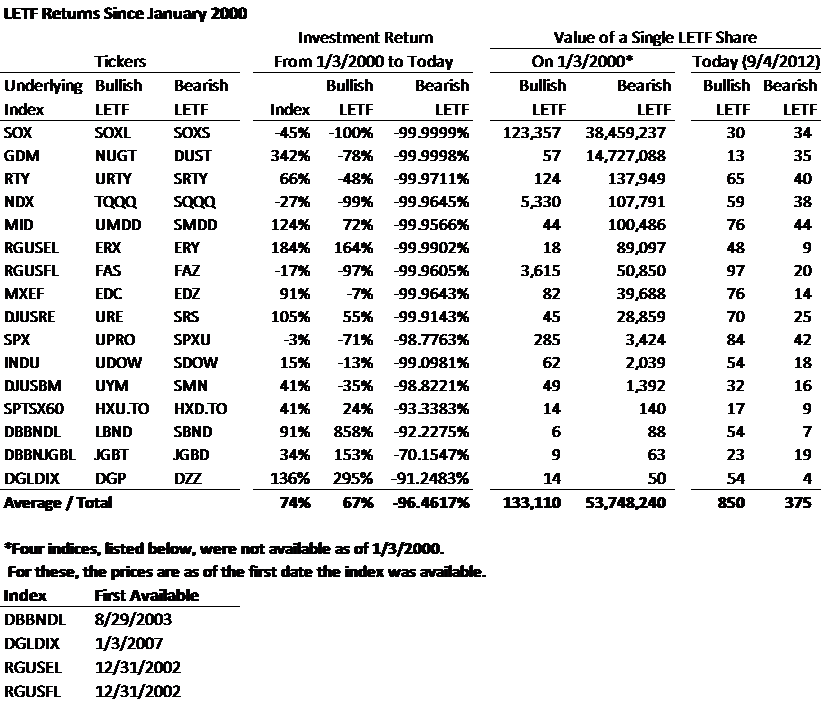

閱讀此表的第一行:我們的“最大輸家”是的LETF對SOXL / SOXS,他們承諾是費城半導體指數(SOX指數彭博)日收益的3倍和負3倍。從2000年1月到今天,標的指數下跌了45%,兩個LETFs失去了幾乎100%的。事實上,如果你在2000年1月買了SOXL和SOXS各一單, 你付了123000美元和3800萬美元(!)。這兩隻股票現在的價值剛剛超過30美元和34美元。如果2000年1月你買了上麵表中的每個LETF各一單 ,你共支付了5300萬美元,現在你的組合的價值是1225美元。

另外兩個結論:

- 你可以通過購買和持有看漲的LETFs賺錢,但一般來說,獲利不會超過對應的標的指數。因此,看漲LETFs可以說是一個完美的“低回報高風險”投資工具:風險是回報的兩倍。

- 長期持有看跌LETFs的損失是絕對驚人的,甚至在美國資本市場曆史上最壞時期之一的“失去的十年”。大買看跌LETFs肯定是一個確保你的投資組合免受損失的最昂貴的方式,治療比疾病本身更糟糕。

顯然,沒有人會持有一個看跌的LETF這麽長時間。每個人都買它的人相信,他們得到了對衝未來市場下跌的有效方式,他們希望在“太多”的衰變發生前就跑路了。仔細想一下,但是,第一股的SDOW(-3X INDU)創建自2010年2月。SDOW不斷在股民手上轉手,每個人都認為,他們能把握市場實際。然而,作為一個群體,這些股民失去了23.6%,假設SDOW發行於2000年1月,他們就已經賠了99%以上。賠率是非常不好。所以,如果你能從這樣一個可怕的投資工具中獲得正收益,那你的表現太驚人了,請給我打電話:我想雇你。在那之前,我寧願賭另外一麵(看跌所有的LETF)。

文學上的衰減的杠杆交易所買賣基金(LETFs)的蓬勃發展。我不會重複,但這裏是最近的幾個例子:

華爾街日報:當心“杠杆”交易所買賣基金

Motley Fool的另一個標誌,以避免這些投資

ZeroHedge:杠杆ETF - 為什麽我們有他們嗎?

到目前為止,令人驚訝的是那些警告幾乎沒有影響LETF的發展:

來源:證券訴訟和谘詢集團,2010年

據IndexUniverse,截至2012年5月在美國就有275個杠杆和反向ETF,他們擁有近330億美元的資產。 The Motley Fool估計在2012年1月LETF資產在$ 450億。 LETFs還在許多國際市場啟動,最近一次是在日本。

誰是這些LET的F投資者呢?隻是一堆沒有經驗的散戶嗎?,他們像公司的招股章程隆重推薦的那樣僅僅持有一天麽?不,全不是。在這四大流行LETFs的(其他LETFs是類似的),機構擁有顯著比例的流通股:

相關 | 杠杆ETF | 由機構持有的股份

-------------------------------------------+--------------------+-------------------------------

羅素1000金融(RGUSFL指數) FAS(3X) 14.72%

FAZ(3倍) 8.85%

------------------------------------------------------------------------------------------------

道瓊斯工業平均指數(INDU指標)UDOW(3×) 21.90%

SDOW(3倍) 4.69%

------------------------------------------------------------------------------------------------

資料來源:彭博資訊編譯自2012年9月4日的13F和Schedule-D備案

這可以是任何機構投資者。他們包括金融界的所有大佬:高盛,瑞銀集團,瑞士信貸(Credit Suisse),摩根士丹利,摩根大通,美國銀行(Bank of America)和騎士金融。下麵第二組的機構持有人看起來比上麵那些“做市商”更像投資者,盡管他們間的區別是很模糊的:史蒂文斯資本,薩斯奎漢納,惠靈頓管理公司,通用財產及意外險等,有報道說這些機構大部分(在這兩個組的“投資者”)至少在過去的四個季度擁有LETF的長倉。每日成交數據也顯示平均持有期大大的超過一天[參見此文表4第12頁]

這就引出了一個問題:為什麽我們的一些收入最高的專業投資人士購買並持有這些大多數學者和從業者都一致認為隨著時間的推移極有可能失去其價值的投資工具呢?它們是會不會包括高盛在內“做市商”創建的有毒工具,在犧牲其他客戶的同時讓他們的客戶可以做空獲利?為什麽那麽的離譜和前所未有的...另一方麵,也許他們知道我們所不知道的東西?如果是後者的解釋對你我來說聽起來很誘人,讓我分享一個沃倫·巴菲特伯克希爾公司1985年年度報告的典故:

“讓我告訴你這個故事:石油勘探者在天國之門遇到了聖彼得。當被告知石油勘探者的職業,聖彼得說:'哦,我真的很抱歉。你似乎滿足了所有進入天堂的測試。但是,我們有一個可怕的問題。看到那邊的那支筆麽?這就是我們那些準備進入天堂的石油勘探者們等待的地方。它被填滿了 - 我們沒有任何空間。' 石油勘探者想了一會兒,說:'你不介意我對那些夥計們說四個字吧?' . '我看不到任何損害'聖彼得說。這個老家夥就把手卷成喇叭狀,大吼一聲,‘地獄中發現石油!’石油勘探者們立刻馬上衝出了大門,如小鳥般撲閃著翅膀飛向地獄。‘你知道,這是一個相當不錯的小技巧,’聖彼得說:‘進去吧,地方是你的了。您已經得到了足夠的空間。’那老家夥抓了抓他的頭皮說:‘不好意思,如果你不介意的話,我想我會跟他們一起去。那個傳聞可能有一定的道理哦’。”

能不能把握最好的市場時機來克服在LETFs固有的衰減呢?要回答這個問題,我們必須先測量在沒有挑選任何市場時機的基準線:假設你在12年前(在2000年1月初)買了一單LETF並持有到今天。你賺了或輸了多少錢呢?你比相應的(無杠杆)指數表現好麽?

這個問題很難回答,因為的第一批LETFs大約2006年在推出,大多數LETFs是相當年輕的。幸運的是,許多相關LETFs的指數有較長的曆史,我們可以使用。例如,UDOW,在2010-02-11開始買賣,提供3倍於道瓊斯工業平均指數(INDU)的日收益率。我們有2010-02-11之前的道瓊斯指數單日回報百分比。我們可以乘以3得到UDOW的預期每日百分比回報。然後我們就可以得到從2000年至2010-02-11的UDOW的預期回報率以及UDOW的首個截止價格:26.26美元。然後我們就可以回朔得到在2000年1月1日的UDOW的價格。事實上,我們可以做得更準確:不像UDOW的目標那樣把INDU的回報簡單乘以3,我們可以密切測量UDOW從2010年02 - 09到現在的對比與INDU日常回報的百分比回報。這裏就是回歸測試的結果:

因此,最適合的公式是:

UDOW日收益率百分比= 2.97 * INDU百分比每日往返+ 0.000293

這個係數是有道理的:需要注意的是兌現β(2.97倍)稍低於承諾的β(3倍),這主要是由於管理成本和交易成本,和α幾乎是零。此外,該公式是非常準確的描述UDOW自成立以來的每日回報,R ^ 2是99.6%以上。這樣的結果對我們的購物清單上LETFs是最典型的。

現在,我們已經得到計算方法,我們可以回來到原來的問題:2000年1月,你的一單LETF值多少呢?

閱讀此表的第一行:我們的“最大輸家”是的LETF對SOXL / SOXS,他們承諾是費城半導體指數(SOX指數彭博)日收益的3倍和負3倍。從2000年1月到今天,標的指數下跌了45%,兩個LETFs失去了幾乎100%的。事實上,如果你在2000年1月買了SOXL和SOXS各一單, 你付了123000美元和3800萬美元(!)。這兩隻股票現在的價值剛剛超過30美元和34美元。如果2000年1月你買了上麵表中的每個LETF各一單 ,你共支付了5300萬美元,現在你的組合的價值是1225美元。

另外兩個結論:

- 你可以通過購買和持有看漲的LETFs賺錢,但一般來說,獲利不會超過對應的標的指數。因此,看漲LETFs可以說是一個完美的“低回報高風險”投資工具:風險是回報的兩倍。

- 長期持有看跌LETFs的損失是絕對驚人的,甚至在美國資本市場曆史上最壞時期之一的“失去的十年”。大買看跌LETFs肯定是一個確保你的投資組合免受損失的最昂貴的方式,治療比疾病本身更糟糕。

顯然,沒有人會持有一個看跌的LETF這麽長時間。每個人都買它的人相信,他們得到了對衝未來市場下跌的有效方式,他們希望在“太多”的衰變發生前就跑路了。仔細想一下,但是,第一股的SDOW(-3X INDU)創建自2010年2月。SDOW不斷在股民手上轉手,每個人都認為,他們能把握市場實際。然而,作為一個群體,這些股民失去了23.6%,假設SDOW發行於2000年1月,他們就已經賠了99%以上。賠率是非常不好。所以,如果你能從這樣一個可怕的投資工具中獲得正收益,那你的表現太驚人了,請給我打電話:我想雇你。在那之前,我寧願賭另外一麵(看跌所有的LETF)。

評論

目前還沒有任何評論

登錄後才可評論.