2010 (49)

2017 (1)

2018 (1)

2020 (1)

美國房產價格曆史圖的解讀與房產回報初探

房地產的有關觀點與點評之一

如山

( 2011 年 4 月 22 日,星期五)

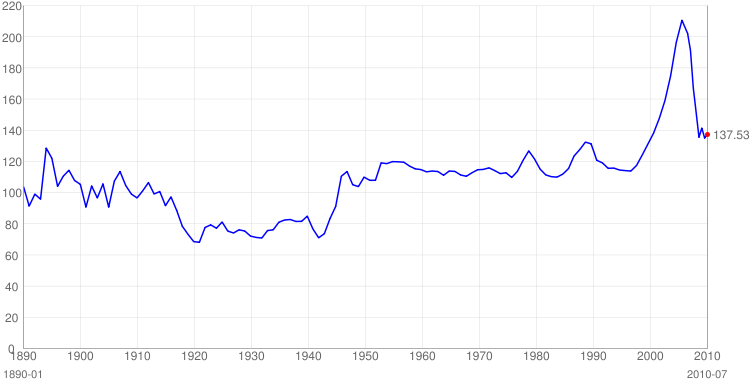

對於美國房產價格的曆史資料圖表,本人在書本、報紙、網絡文章和投壇都曾經讀到過。現提供自己的一些分析和看法供諸位讀者參考。下麵我借助網友 basicenglish (圖 A )和 miat42 (圖 B )貼過的美國房產價格曆史圖來分析和說明。

“真實房價”與“與名義房價”

在 basicenglish 所貼的圖 A 中,標明這個圖反映的是 “真實房價”。這個稱呼是正確的,因為這是經濟學的標準定義。“真實房價”( Real Home Price )是經過通貨膨脹調整後的房價,是相對於“名義房價”( Nominal Home Price )而稱。“名義房價”( Nominal Home Price )是未經過通貨膨脹調整的價格,是我們平常看到和談論的房屋交易價格。所以有人會覺得我們平常說的這個價格才是“真實房價”。但是請注意,當我們使用一個名稱時,不能靠我們自己的感覺或者理解去稱呼,而必須按照學術定義或者約定俗成的說法來說。同樣道理,對於利息也有“真實利率”( Real Interest Rate )和“名義利率”( Nominal Interest Rate )。我們一般人平常所看到和提到房價都是名義房價,我們所討論的利率都是名義利率。

從 圖 A 來看,美國房價除了 2000 開始迅速攀升以外,美國的真實房價基本是平的,也就是升跌都不大。但是,這裏我們需要進一步解讀。第一,因為真實房價是減除了通貨膨脹因素的,換句話說就是其基本平緩的曲線表示它跟上了通脹。參考圖 B ,就是其名義價格的變動曲線;第二,我們使用房產價格的曆史資料圖表是想評估房地產的投資回報,但是這個價格變動圖表並不能反映或者不能全部反映房產投資的回報。理由在下麵分析。

圖 A : 1890 年到 2010 年的美國真實房價

圖B : 1970 年到 2011 年美國房產 的真實房價、名義房價與泡沫前趨勢線

房產投資回報分析

分析一個投資是否值得,是從回報來看。從財務的分析的角度,有很多指標可以使用,像 ROE 、 ROI 等等,都是從不同的角度來分析。但是真正評估投入與回收就是 NPV ( Net Present Value ) 或者 DCF ( Discounted Cash Flow ) 法(我在《評估房地產價值和投資回報方法之我見》 一文中有簡單介紹)。不過,這個方法因為包含了折現率( Discounted rate ),對沒有修過財務方麵知識的讀者比較不好理解。那麽,我們就用簡單的說法,就是你做這個投資放入了多少現金,最終拿回來了多少。具體到房地產,就是你放入的錢(全部現金購買或者部分現金與其餘貸款),而回收就是每個月的租金收入再加上最後賣出時回收的現金。 美國房產價格的曆史資料圖表反映了價格的變動,但是沒反映租金收入。 所以,這個圖距離房產投資回報的情況還有差距。換句話說,實際上的房產回報比這個圖反映的高。為什麽曆來沒人將租金的回報這部分加上到圖表上呢(反正我沒看到過)?因為這個數字太難獲得而變數也大。除租金可以增加房產的回報外,還有如下幾方麵可以增加回報的:

a) 稅務利益。但是稅務利益要具體分析,不是所有人都有這個利益。首先,你的出租報表在扣除折舊後必須是負數才有用。另外,根據美國現行的相關稅法,要是你不能滿足“專業房產人士”( Profersonal Real Estate ),而 AGI 又超過 15 萬的話是不能享受任何扣減的。

b) 財務杠杆的放大回報功能。但財務杠杆是雙刃劍,其利弊要具體分析(請讀。

c) 買入折扣房和改進( Improving )房子的價值。這是與金融股票最大的不同點(我在《試談價值投資方法在房地產投資上與股票投資上的不同 》上有詳細討論)。 其實就我看來,這才是美國房產最大回報的部分。而像亞洲房產,如中國大陸、香港、日本、台灣等地的普通買家都不會有這種條件。但是這一點需要業主達到一定的程度才能做好。

房產的抵抗通貨膨脹能力

從以上 美國房產價格的曆史資料圖表解讀加上租金等等的回報看,美國房產抵抗 通貨膨脹能力是顯然的。我曾經寫過《房地產能抵抗通貨膨脹嗎?》,在裏麵我作了肯定的回答。並且 Copy 了 John R. Talbott 認為美國房產能夠抵抗通脹的話。這裏我再引用另外一位真正大師級的權威人士,價值投資( Value Investing )之父 -Ben Granham 的話:

“ The outright ownership of real estate has long been considered as sound long-term investment, carrying with it a goodly amount of protection against inflation.” (Ben Granham, “The Intelligent Investor”)

結論:評估房產的投資回報跟評估金融股票的方法有很大的分別。除了看價格,還要看租金收入、買入的折扣和改進(Improving)物業帶來的回報。房產的回報是所有這些能帶來現金收入的綜合,而不僅僅是房價的上升。

披露與聲明:本人是房地產開發商、建築商並且持有出租物業。我既不做房產經紀也不做房產顧問。所有看法都是個人觀點,很可能不正確。讀者不應隻是根據我的看法而做財務決定。你買與不買物業與我的利益無關。讀者因我的文章賺錢不需要分錢給我;同理,因為信我的文章做決定而虧損也不要埋怨我。特此聲明。

(注:本文為如山原創,轉載請與作者聯係)

————————————————————————————————————

附本人相關文章

《評估房地產價值和投資回報方法之我見》

《房地產能抵抗通貨膨脹嗎?》

————————————————————————————————————

謝謝mywestwood兄的光臨和留言。