2006 (3)

2007 (170)

2008 (398)

2009 (296)

2010 (464)

2011 (198)

2015 (450)

2016 (265)

2017 (205)

2018 (190)

2019 (130)

2020 (129)

中評社華盛頓7月6日電(評論員 餘東暉)特朗普政府中的“鷹派”推動的美中“脫鉤”正在從貿易戰、科技戰、意識形態戰、媒體戰向金融戰延伸。特朗普已經下令禁止聯邦養老基金投資中國股市;考慮讓被美方認定為不符合審計要求的在美上市的中資企業退市。在針對香港的製裁措施中,金融也是美方猶豫不決但不會完全放棄的工具。

即便如此,美國國際經濟金融專家的最新研究發現,隨著中國金融市場與全球進一步融合,美中金融脫鉤越來越難。美國專家指出,讓中國企業從美國退市是毫無意義的,禁止美國聯邦養老基金投資中國股市也是微不足道的。

彼得森國際經濟研究所高級研究員羅迪(Nicholas R. Lardy)和該所的研究分析師黃天雷(音譯)最新發布題為“盡管言辭激烈,但美中金融脫鉤並未發生”的研究報告。報告指出,盡管關稅和投資限製引發了激烈爭論,但中國融入全球金融市場的進程仍在繼續。這種整合過去一年提速了,而美國金融機構正積極參與這一進程,使得美中之間的金融“脫鉤”變得越來越不可能。

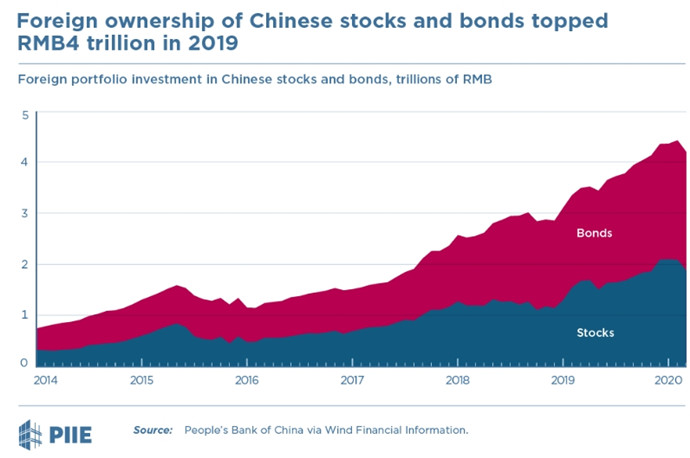

中國保持改革開放,是應對美國意欲對華“脫鉤”的最好辦法。這一點在金融領域表現得尤其明顯。過去一年,中國在放寬外資在華經營所有權方麵邁開新步,在華控股經營或獨資經營的外資金融機構明顯增加。隨著中國證券市場開放的進一步擴大,外資持有的中國股票和債券穩步增長,到2020年第一季度末已達到5940億美元。

美資公司從中國擴大金融市場開放獲益的最新例子包括:美國移動支付公司貝寶獲得了中國國付寶70%的股權,參與中國快速擴大的移動支付市場;美國投行高盛和摩根士丹利在其與中國合資公司中占股都提高到51%;摩根大通獲批全資在華運營期貨公司;信用卡公司美國運通獲準在華合資經營,進軍信用卡市場;標普和惠譽獲準在華全資開展信用評級業務。

以前受限於股權比例和可進入領域,外資金融公司在中國金融市場隻占很小的份額,比如銀行資產不到2%,保險市場不到6%。隨著中國擴大金融業開放,考慮到中國金融行業47萬億美元的巨大規模,以金融為強項的美國公司舍得放棄這麽大的誘人蛋糕嗎?即便納瓦羅們竭力推動對華切割,華爾街大佬們能答應嗎?

必須承認,美中金融“脫鉤”趨勢在某些領域初露苗頭。最明顯的跡象是中國對美直接投資急劇下降,從2016年峰值的465億美元,驟降至2019年的48億美元。然而,美國跨國公司在華直接投資一直很活躍,貿易戰正酣的2019年,美國對華直接投資仍高達141億美元,甚至高於2018年的129億美元。

盡管供應鏈多樣化正在成為熱門話題,但在華美國商會今年3月進行的調查發現,超過80%的美國企業沒有考慮將其製造業遷出中國。當然,由於新冠疫情導致全球經濟放緩,今年外商在華投資的前景不容樂觀,但這並非特朗普政府的“脫鉤”政策導致的,隻能說疫情客觀上助長了這種投資“脫鉤”的勢頭。

拒絕中國企業進入美國股市,將是美中金融“脫鉤”的另一個跡象。專家分析,美方這麽做有兩種動機:一是因為美國監管機構無法獲得在美上市中國企業的審計文件;有些涉及中資公司的會計欺詐案件令投資者遭受損失,最近的例子是瑞幸咖啡。二是有些美國“鷹派”意欲通過拒絕中國企業進入美國資本市場,試圖以此放慢中國的成長步伐。

目前約有230家中國公司在納斯達克和紐約證券交易所上市,市值約1.8萬億美元。美國國會參議院5月20日已通過《外國公司問責法》。若該議案最後成法,將要求在三年內未能遵守美國上市公司會計監督委員會標準的中國公司摘牌。特朗普已經要求美國財政部長在8月初就此提出建議,他可能通過發布行政命令,更早要求中國公司退市。

彼得森國際經濟研究所的報告強調,命令中國企業從美國退市是毫無意義的舉動。拒絕中國公司進入美國資本市場,不會是“脫鉤”進程中的重大一步,也肯定不會減緩中國的成長。

首先,這些中國公司在美國股市籌集的資金有很大一部分來自國際投資者,而不是美國居民。退市不會阻止中國企業獲得美國資本。通過私有化投資交易,中資公司照樣可以通過美國私募股權公司而不是公開市場獲得美國資本。

其次,許多中國企業可以將上市地點轉到香港聯交所,美國居民和國際投資者都可以在那裏繼續投資。中國最大的半導體公司中芯國際已於2019年從紐交所退市,目前隻在香港上市。阿裏巴巴、京東、網易等中國大公司都已經或正在通過在香港二次上市,準備放棄在美國上市。

彼得森的報告指出,資本市場是全球性的,拒絕中國公司在美國上市並不會阻礙這些公司獲得美國資金。美國機構投資者和美國居民隻需在香港購買,即可持有他們想持有的中國股票;通過紐約證交所投資中國企業的外國投資者也可以在香港投資這些企業。美國退市政策的主要受益者似乎是香港聯交所。

禁止美國聯邦養老基金投資中國股市,其效應同樣也是微不足道的。彼得森的報告分析,聯邦節儉儲蓄計劃(TSP)原計劃從2020年中開始,投資45億美元於中國股市,但在總統和國會議員的壓力下,這一決定在5月已被暫停。然而這種行動很大程度上隻是象征性的。與2019年底5600億美元的TSP基金資產相比,可能投資中國股市的45億美元隻不過是一個零頭。與美國居民持有的約2600億美元中國證券相比,這一數額也很小。

由此可見,特朗普政府已經出手的兩個金融“脫鉤”舉動,影響有限,效果不彰。現在需要關注的是,美方因為中國實施“港區國安法”而對華實施的製裁措施中,會動用什麽金融大棒。首要的是特朗普可能簽署的“香港自治法”,可能對被美方認定為與受製裁個人和實體有業務往來的中資銀行進行製裁。

不管動用什麽手段,隻要美資公司在香港是巨大的既得利益者;隻要中國繼續堅持改革開放,持續穩步推進人民幣國際化進程,美國“鷹派”的對華金融“脫鉤”之舉就得不償失,難以得逞。