權翼

金融產品的量化分析這一節的內容是關於波動率的風險係數:Vega。這也是我們利用期權計算器,來熟悉了解基本希臘字母特性的最後一節。

Rho作為無風險利率變化敏感係數,對期權價格影響較小,我們就不再作單獨介紹。

當然,除了Delta, Gamma, Theta, Vega,和Rho之外,還有很多更為複雜的希臘字母,我們保留在將來的高級期權知識中陸續講解。

對於一直跟隨我們的講解,對期權知識有了一些初步理解的讀者,請先思考下麵一個簡單問題:

看漲期權,在標的股票價格下跌時,期權價格有可能上漲麽?

經過前一段的學習,讀者應該逐漸學會從風險係數角度思考期權價格了,那麽期權價格的漲跌也就不完全歸因於標的股票價格了。

如果我們按風險因子逐一分解,就可以得到期權的損益公式:

期權損益=Delta損益+Gamma損益+Vega損益+Theta損益+其它小係數損益

可以想象,對於買入看漲期權,當股票價格下降:我們會做如下判斷:

Delta損益:虧損,因為股票下跌

Gamma損益:盈利,因為股票波動

Vega損益:未知,取決於波動率變化

Theta損益:虧損,因為時間損耗

其它小係數損益:暫時忽略不計

由此可見,如果Vega出現盈利,和Gamma盈利累計,可以彌補Delta與Theta虧損的話,期權整體是有可能盈利的。

下麵我們通過一個實例來驗證。

請讀者打開期權計算器,並輸入以下定價參數:

股票價格(Stock):100

行權價(Strike):100

波動率(Volatility):20%

距到期日時間(Time to Maturity):30 天

其它參數保存默認

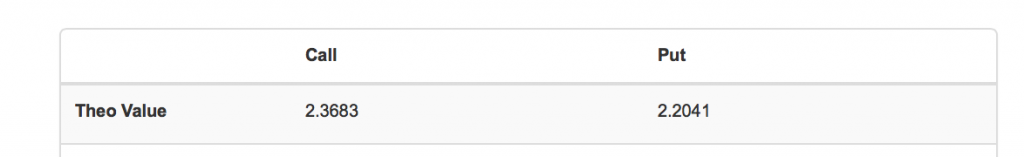

計算後,我們得到看漲期權價格為2.37。

假設第二天開盤時,受負麵消息影響,股票跳空下跌5%開盤,同時市場恐慌情緒加劇,促使隱含波動率迅速飆升至45%。請讀者在期權計算器中輸入更新後的參數:

股票價格(Stock):95

波動率(Volatility):45%

距到期日時間(Time to Maturity):29 天

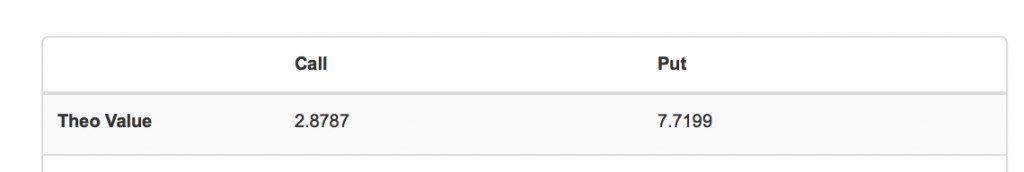

重新計算後,我們得到新的看漲期權價格為2.88,高於前一天股票下跌前的價格2.37。

可見,波動率對期權價格的影響不可小覷。事實上,曆史上多次恐慌性拋售中,就出現過看漲期權逆勢上漲的情況。因此,掌握好Vega和波動率,對期權交易至關重要。

Vega的理論定義

Vega在理論上定義為期權價格相對於標的波動率的變化率。通常我們可以理解為當標的波動率變化一個百分點時,期權價格的變化量。

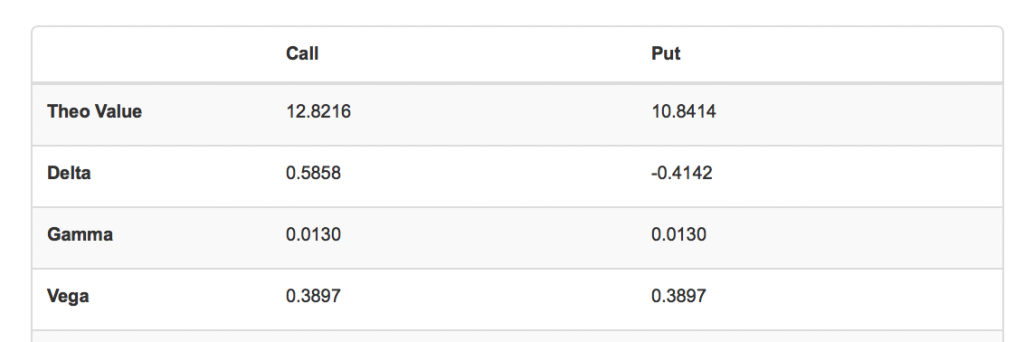

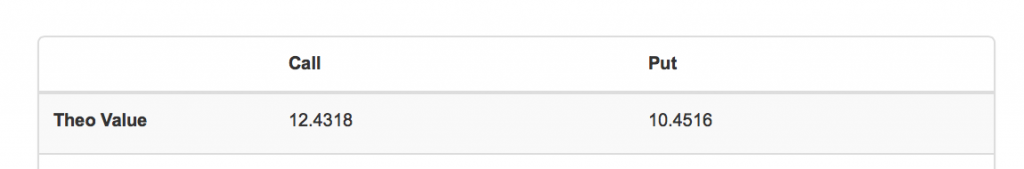

例如,我們使用期權計算器頁麵的默認數值,可以觀察到在波動率為30%時的平值期權波動率為0.3897。

這意味著如果其它變量保持恒定,標的波動率上升或下降一個百分點,即變為31%或29%,期權價格應當相應上升或下降0.3897。我們分別在計算器中輸入31%和29%的波動率數值,計算後:

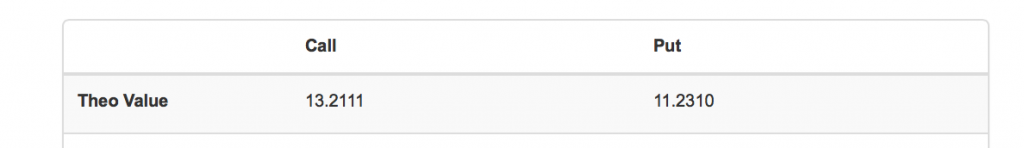

- 波動率=31%時

通過Vega估算:

看漲期權:12.8216 + 0.3897 = 13.2113

看跌期權:10.8414 + 0.3897 = 11.2311

顯然我們通過Vega估算的結果和期權價值非常接近。

- 波動率= 29%時

通過Vega估算:

看漲期權:12.8216 - 0.3897 =12.4319

看跌期權:10.8414 - 0.3897 = 10.4517

同樣,估算結果通過驗證。

很多初學者經常忽視Vega,將期權或期權策略交易作為方向型交易方法,這在市場波動率大幅異動時會帶來很大挑戰。研究Vega,研究波動率,會為投資者提供更加靈活多樣的交易優勢。

波動率的特性

研究Vega特性離不開波動率,因此熟悉一些波動率的既有規律,對理解Vega特性及合理設計波動率交易有很大幫助。通常股票波動率會顯示如下規律:

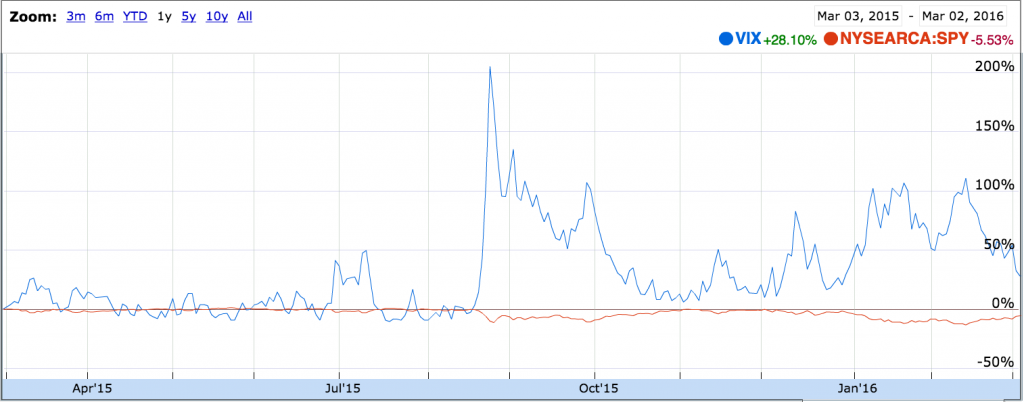

- 波動率與股票價格的高度負相關性

- 即當股票價格下跌時,波動率大幅上升

- 下圖為S&P500 ETF (SPY) 相對於S&P500波動率指數(VIX)的Google Finance截圖。波動率和標的價格的負相關非常明顯。

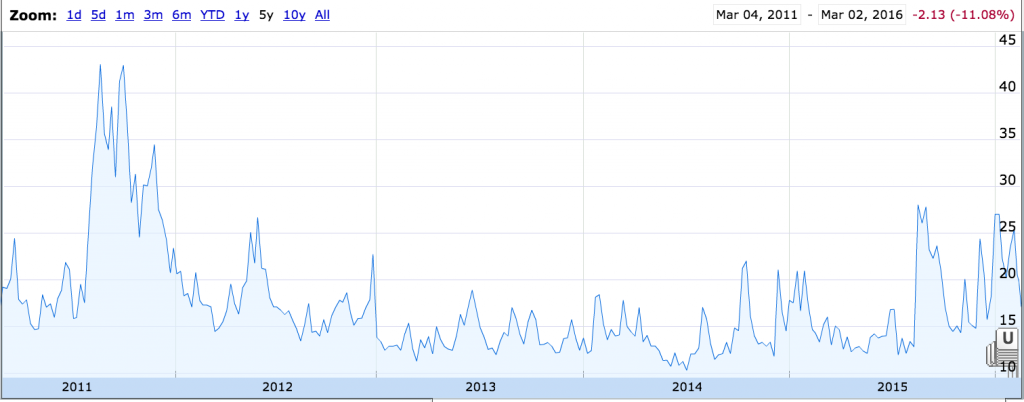

- 波動率經常以群簇的方式出現

- 即波動率多數情況處於較低的水平,但高波動率出現的頻率和幅度會集中在某些時間段。

- 例如下麵Google Finance的5年VIX圖中的群簇效應比較明顯。

- 波動率具有長期均值回歸的特性

- 從上圖我們還可以看出,波動率變化並沒有長期方向型趨勢,在大幅升高之後,通常會回落到曆史長期均值

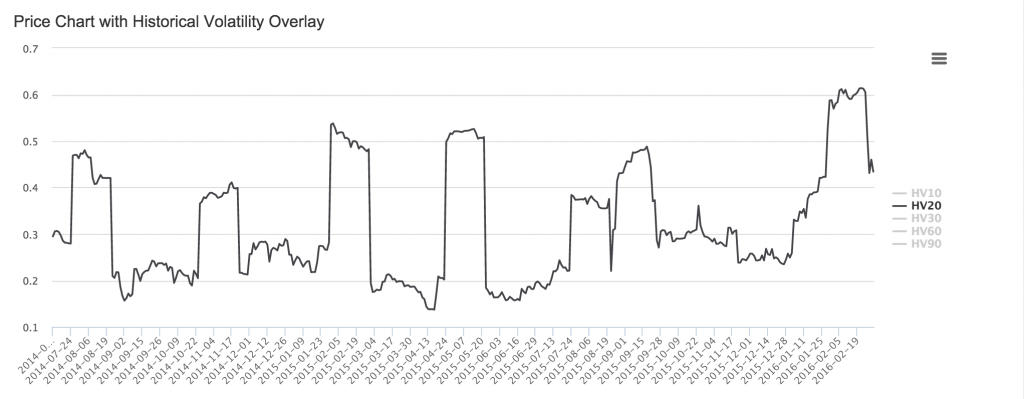

- 此外對於股票(ETF除外),波動率還經常出現周期性的規律,例如:

- 某些股票在季報前會出現波動率大幅飆升,季報公布後又大幅回落

- 例如如下圖(權翼曆史波動率與收益形態分析)顯示,Amazon體現比較明顯的季節性規律

Vega的特性

- 看漲、看跌期權Vega相同

前麵練習計算器使用時,讀者應該已經意識到,看漲、看跌期權的Vega值是一致的。

- 期權Vega總是為正

- 波動率增加時,期權價值增加,因此不論看漲、看跌期權,Vega總為正值

- 因此買入期權獲得Vega多頭,賣出期權活動Vega空頭

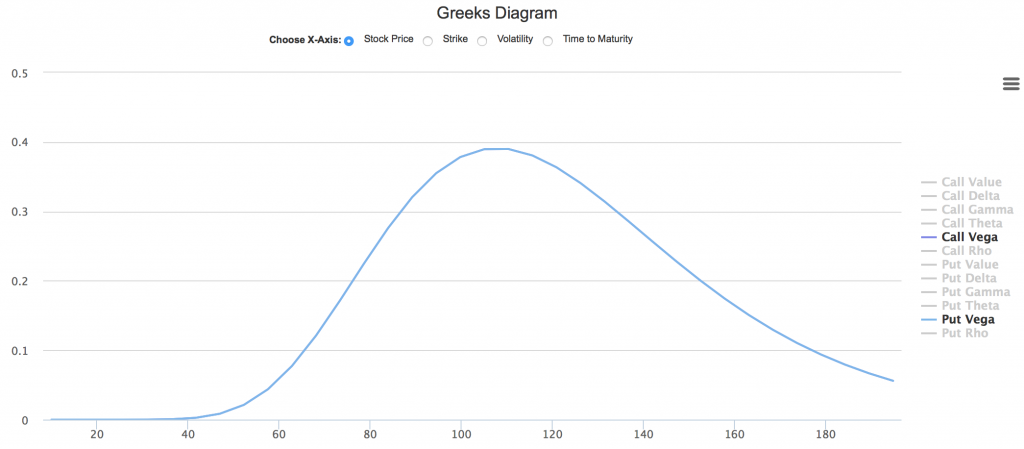

- Vega在平值附近最高

用我們的希臘字母動態圖,我們可以清晰看到Vega相對於股票價格的變化規律。

顯然,Vega在平值附近達到峰值。因此作為波動率交易其中一種的跨式交易,就是選擇同時買入或賣出平值附近的看漲與看跌期權,期待波動率的大幅上升或下降,為策略帶來收益。

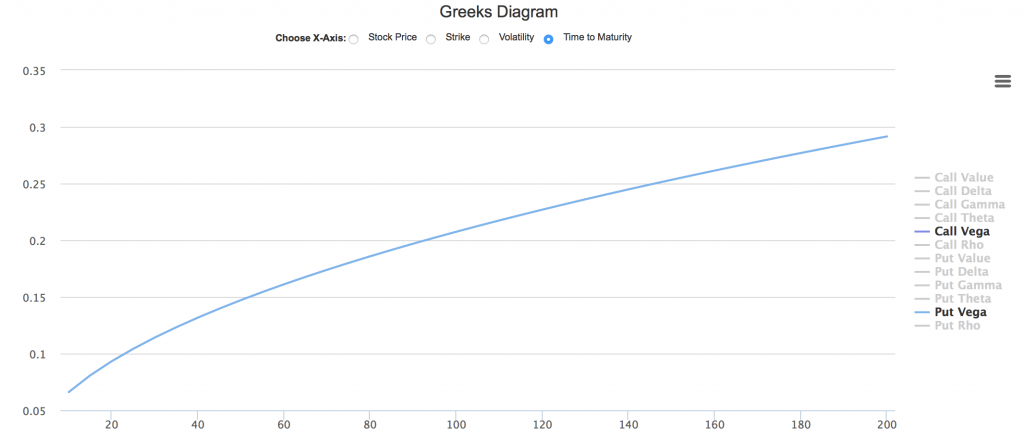

- 隨著到期日的臨近,Vega呈下降趨勢

繼續使用我們的希臘字母動態圖,橫坐標選擇距到期日時間(Time to Maturity),我們可以看到Vega的明顯下降曲線。

這一點和我們的常識比較接近,時間越短,波動率對到期日股票價格分布形態的影響就越小,因而對期權價格的影響就越小。

Vega與波動率的實用意義

Vega特性與波動率研究是密切相關的。在很多高級期權交易中,就是圍繞波動率構建交易策略,通過波動率的變化,獲得收益。

在前麵講解中,我們經常重複,期權交易就是波動率交易。買入期權,就是買入波動率,賣出期權,就是賣出波動率。我們知道,期權價格受期權在到期日成為實值期權的概率決定,而概率是基於到期日股票價格的形態分布計算得出。股票價格的波動率是影響到期日股票價格形態分布的關鍵因素。因此,波動率直接影響著期權交易的損益。事實上,對於一個使用Delta對衝實現市場中性的期權策略,最終的交易損益取決於到期日股票價格實現的曆史波動率和交易建立時的隱含波動率間的差值。我們會在將來的高級期權知識中,為讀者實例推導這個損益實現過程。

根據前文介紹的Vega特性與波動率規律,投資者可以構建針對波動率的交易策略。例如,讀者可以在下麵鏈接的策略分析模版中,通過調節情景模擬變量,練習使用技巧:

此外,在很多金融機構中,還有專門設計的場外交易產品,例如波動率互換協議,其交易的損益隻與波動率變化相關。

權翼的核心研發圍繞曆史波動率的測量,未來波動率的預測,已及隱含波動率的分析進行策略與交易量化分析。希望以工具+數據的方式,為期權投資者提供優異的交易機會與交易優勢。

希臘字母總結

前麵幾節,我們通過期權計算器和希臘字母動態圖,為大家介紹了幾個比較重要的風險係數。希望大家可以加強訓練,在練習中體會特性與規律。期權交易不同於股票交易,使用得當,不僅靈活方便,而且進退有度。風險是收益的源頭,深入理解風險是獲得穩固收益的必要條件。這一點對期權交易尤為重要:

- 把握風險,把握收益

- 洞悉風險,開發交易優勢