權翼

金融產品的量化分析

正文

本文節選自權翼《備兌開倉白皮書》。

備兌開倉策略是比較簡單且風險較低的期權策略,很多投資者,包括金融機構,經常使用這一策略來增加持倉股票的收益。

什麽是備兌開倉策略?

- Covered Call = Long Stock + Short Call

- 即:備兌開倉由買入標的股票並同時賣出看漲期權組成

- 當投資者已經擁有標的股票,以賣出看漲期權為開倉方式的操作,稱為備兌開倉

- 當投資者不擁有標的股票,以同時買入標的股票及賣出看漲期權的操作,稱為買股寫權(Buy-Write);(賣出期權也稱書寫期權)

- 投資動機是投資者希望在到期日前股票價格保持平穩,從而獲取期權金作為投資收益

- 曆史回報統計顯示,備兌開倉策略在風險校正的收益(risk-adjusted return)評估中具有優勢

- 賣出看漲期權,投資者在建倉時收取期權金;當股票價格超出行權價時,需要履約以行權價賣出標的股票

策略構建及損益圖示範

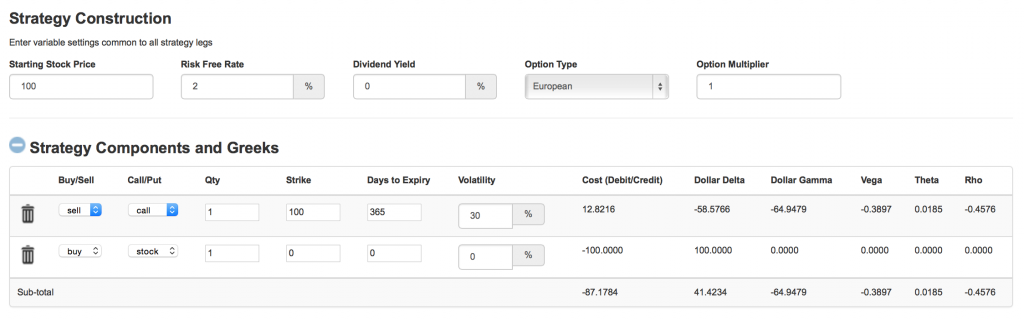

下圖以備兌開倉策略分析模版中策略構建及損益圖為例。

股票價格=100,行權價=100。

分析到期日損益,以歐式期權為例:

- 如果股票價格在到期日低於行權價,則:

- 看漲期權到期作廢,投資者保留全部期權金

- 組合收益=股票收益 + 期權金

- 如果股票價格在到期日高於行權價,則:

- 看漲期權成為實值期權,投資者將被指定以行權價賣出標的股票

- 投資者仍然保留期權金

- 組合收益= 股票價格上升至行權價時的收益 + 期權金

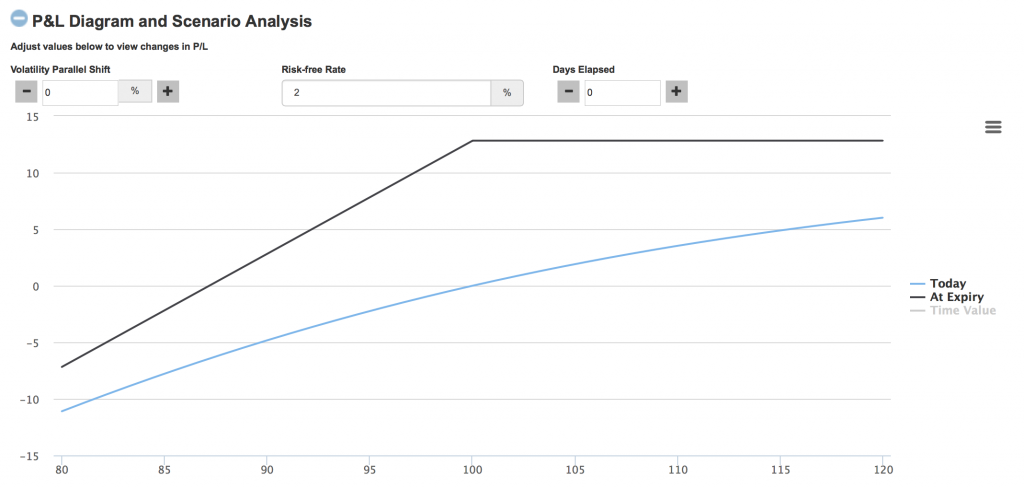

非對稱的損益曲線

由上麵損益圖可以看出:

- 與股票的線性、對稱損益不同,備兌開倉的損益是非線性的且不對稱的

- 組合虧損方向與股票類似(虧損因為期權金收入有所緩衝)

- 組合盈利方向在行權價處封頂

通常的操作方法

- 當投資者認為標的股票會在短期內橫盤整理,即不會大幅上漲,也不會大幅下跌時,交易者考慮使用備兌開倉策略,期待增加已持有股票的收益

- 投資者賣出短期輕度虛值看漲期權

- 期權到期時,如果市場複合預期且投資者觀點未發生變化,繼續滾動賣出下一個到期日的看漲期權

組合全部收益

分析期權策略時,需要考慮組合的全部收益。假設備兌開倉策略中使用虛值期權:

- 全部收益=股息收益+股票收益+期權金

- 股息收益預測相對準確、穩定

- 股票收益為股票價格上升至行權價時的收益

- 期權金為期權的時間價值

- 定義:期權金收益率 =期權金 / 股票價格

時間損耗

期權的時間損耗有如下特點:

- 時間損耗以希臘字母Theta標識,代表在其它變量恒定前提下,時間推移一天,期權價值的損失量

- 期權的時間價值,通過緩慢的時間損耗,逐漸衰減

- 時間損耗的速度在到期日臨近時快速升高

- 平值期權的時間價值最高

因此,我們可以看出:短期、平值或輕度虛值的期權,可以提供最高的期權金收益率

挑戰

- 如何尋找適合的標的股票?

- 如何尋找適合的看漲期權?

- 如何通過持倉管理和交易管理優化業績?

備兌開倉策略的市場收益基準

- CBOE S&P500 備兌開倉指數 (BXM)

- 假定的基於S&P500指數的備兌開倉策略

- 使用最近到期月、輕度虛值看漲期權

- 現金結算,到期日自動滾動至下一到期月

- 指數於2002年設立,但基於工程算法可以追溯至1998年6月

- 樣本數據:1998年6月30日 - 2015年6月30日

- BXM:年複合回報9%,標準差10.9%

- S&P500:年複合回報10.2%,標準差11.2

備兌開倉ETF/ETN

- 投資者可以通過購買市場交易的ETF或ETN來間接投資備兌開倉策略

- BMO(加拿大蒙特利爾銀行)提供加拿大銀行股備兌開倉策略ETF:ZWB.TSX

- PowerShares提供S&P500備兌開倉策略ETF:PBP

備兌開倉的深度研究

- 備兌開倉的波動率交易特性

- 賣出看漲期權,投資者認為從波動率角度考慮,期權價格高估了

- 投資者期待期權到期日時實現的標的股票價格的曆史波動率低於期權賣出時的隱含波動率

- Delta分析

- 平值看漲期權Delta大約為50%

- 賣出平值期權實際上減少了50%左右的股票持倉

- 看漲期權的Delta不是固定不變的,會隨多個因素變化:

- 波動率,距到期日時間,股票價格,等等

- 當股票價格上升時,策略組合的Delta逐漸由50%減小為0

- 因此策略組合的股票收益部分,會落後於純股票的收益

- 當股票價格下降時,策略組合的Delta逐漸由50%增加到1

- 在股票價格下降時,組合的股票虧損部分,趨近於純股票虧損

- 風險分解:收益由風險來,仔細分析策略的風險,有助於我們透徹了解策略的收益:

- 股票價格風險(Delta)

- 上文已簡單論述

- 波動率風險(Vega)

- 賣出期權相當於賣出波動率

- 波動率下降有利於策略

- Gamma風險

- 賣出期權,持Gamma空頭

- 股票價格大幅度變化,會造成Gamma虧損

- Theta風險

- 賣出期權,持Theta多頭

- 投資者可以逐日收取Theta賬單

- 股票價格風險(Delta)

普通備兌開倉策略投資的誤區

普通的備兌開倉策略操作有很多過於簡單或錯誤的認識,例如:

- 很多投資者認為波動率高的標的股票,可以提供高的收益率

- 投資者認為備兌開倉策略純粹從時間損耗上獲取收益

此外市場上也很少提供關於備兌開倉策略的風險與內在機製的論述,並缺少相關數據分析,及交易管理服務。

量化交易方法

權翼基於量化分析,以備兌開倉(買股寫權)策略為專項投資策略,提供優化的交易機會和交易管理,以及穩固的風險校正收益。

- 特點

- 通過量化分析獲取改善的風險校正的回報

- 基於算法的自動交易

- 提供在線交易及交易調整信號

- 方法

- 量化分析進行標的股票篩選及期權篩選

- 曆史回測評估交易損益指標

- 符合業績門檻的交易作為觀察名單

- 及時的交易及交易調整信號

- 持續的投資組合監測及優化處理

感興趣的讀者可以繼續關注權翼動態。

評論

目前還沒有任何評論

登錄後才可評論.