權翼

金融產品的量化分析前兩篇文章中,我們講解了如何利用期權計算器來計算期權價格,如何由期權的市場價格反向計算隱含波動率。讀者在學習的過程中,可能已經逐漸意識到期權的交易機會就在計量分析的能力當中。

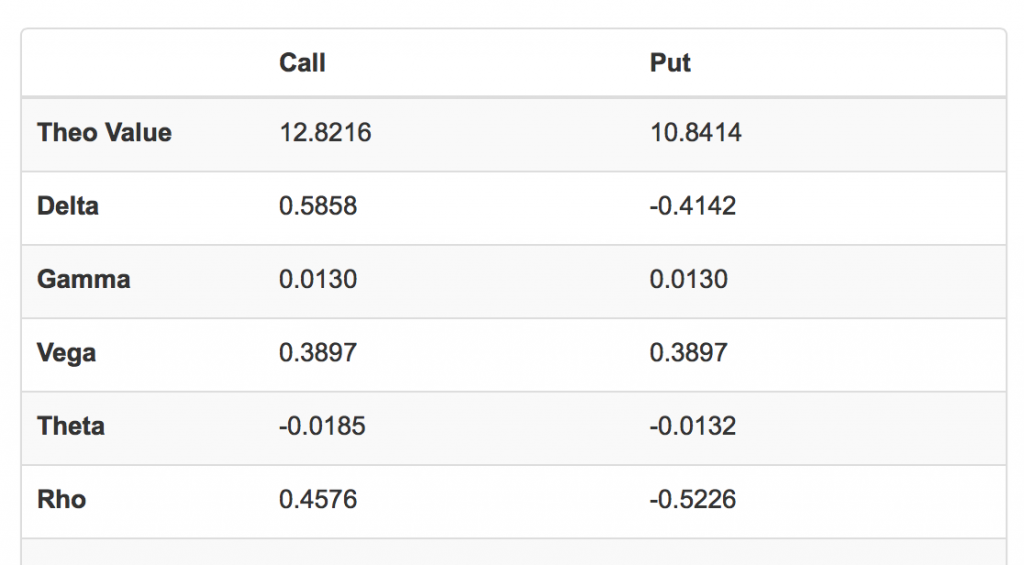

在期權計算器中,我們還有一個重要的功能沒有涉及,這就是代表期權不同風險係數的希臘字母。下圖就是權翼的期權計算器在默認頁麵顯示的希臘字母輸出內容:

還不太熟悉希臘字母的讀者,可以閱讀這篇短文。

這一節我們介紹什麽是Delta, 如何用Delta幫助我們成功的交易。

Delta的定義

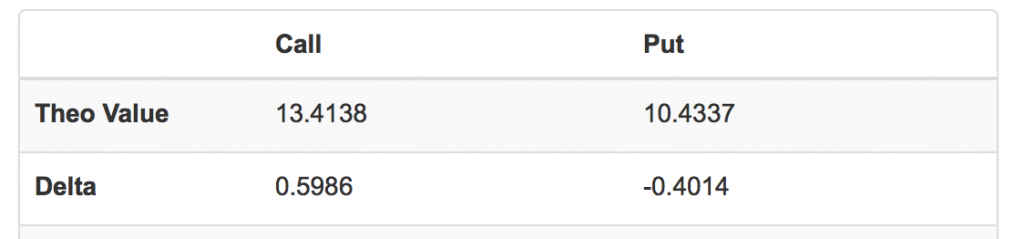

Delta的理論定義為期權價格相對於標的股票價格變化的敏感度。通俗的講就是當標的股票價格發生微小變化時,期權價格產生的變化。通常我們用兩者變化的比率來計量Delta。比如當標的股票價格從$100變化為$101時,看漲期權價格由$12.82變為$13.41,兩者變化的比率:(13.41 - 12.82) / (101 - 100) = 0.59或59%,即為該看漲期權在$100股票價格時的Delta。

Delta的特性

Delta不是固定不變的,任何一個期權的Delta會隨其它市場變量的變化而變化。比如上麵的例子,當股票價格上升到$101時,看漲期權的Delta變為60%,讀者可以在期權計算器中模擬。

請讀者打開期權計算器,在定價輸入框內隨意修改定價參數,然後同時觀察看漲、看跌期權的Delta變化。細心的讀者一定能發現很多特性。例如:

- 看漲期權Delta總是為正,看跌期權Delta總是為負

看漲期權在股票上漲時獲利,和股票價格正相關;看跌期權在股票下跌時獲利,和股票價格負相關。想明白這一點,這個特性就不言自明了。

- 看漲、看跌期權Delta的絕對值相加為1

讀者可能發現,在股息率為零時,不論怎樣調整輸入變量,看漲、看跌期權Delta的絕對值相加總是為1。這就意味著如果我們買入看漲期權,同時賣出同質的看跌期權,那麽組合的Delta為1,也就是我們的簡易期權組合可以和標的股票保持同步變化!

這在期權交易中稱為合成股票策略(嚴格講叫合成期貨,細節我們這裏不作贅述)。這個策略的優勢是我們可以用很小的資金量複製標的股票,為交易提供很高的杠杆。實際操作中,賣出期權需要提交保證金。

感興趣的讀者可以進一步用權益的期貨合成策略分析模版,仔細研究策略的構建和不同市場場景下的損益變化。

那麽為什麽看漲、看跌期權Delta絕對值相加為1呢?或者為什麽買入看漲、賣出看跌期權可以合成股票呢?讀者還記得我們在期權計算器第一講中舉了平價關係的例子。平價關係的等式為:

c + Ke-rT = p + S0

如果我們調整等號左右兩邊,可以得到如下新的等式:

c - p = S0 - Ke-rT

等號左邊為買入一個看漲期權,同時賣出一個看跌期權;等號右邊為標的股票,減去一定量的現金(即行權價的貼現值)。這就是我們上麵解釋的合成策略。

通過這個例子,讀者也更加清楚了平價關係在期權分析中的重要性。它不僅製約了看漲、看跌期權的相對價格,製約了看漲、看跌期權的隱含波動率,而且可以使我們在看漲、看跌期權和股票三者之間互換,之間構建符合我們市場預期的有效交易策略。

- 期權Delta有規律的隨股票價格變化

如果讀者在練習使用期權計算器時,不斷調整股票價格,會發現看漲期權Delta會在0和1之間變動:在其它因素不變時,當股票價格越低(期權為虛值價外期權)時,Delta越低,並接近於0;當股票價格越高(期權為實值價內期權)時,Delta越高,並逐漸接近於1。這意味著虛值的看漲期權對股票價格變化不是非常敏感,而實值期權卻非常敏感,深度實值看漲期權(股票價格遠遠高於行權價的看漲期權),Delta接近為1,基本可以替代標的股票。

對於看跌期權,Delta值在-1和0之間變化,當股票價格越低(期權為實值價內期權)時,Delta越低(但絕對值越高),並逐漸接近於-1;當股票價格越高(期權為虛值價外期權)時,Delta越高(但絕對值越低),並逐漸接近於0。這意味著虛值的看跌期權對股票價格變化不是非常敏感,而實值的看跌期權缺非常敏感,深度實值看跌期權(股票價格遠遠低於行權價的看跌期權),Delta接近為-1,也就是可以替代做空標的股票。

深度實值看漲、看跌期權的Delta特性,又為投資者提供了一種有效複製標的股票的方法。而這種複製方法,相對於直接買、賣股票,還有很多優勢。例如以買入深度看跌期權複製賣空股票的方法,可以以多倉的方式做空,當市場變化與投資者預期方向相反時,投資者最多損失購買期權的期權金,不會像賣空股票一樣麵臨無限風險。

Delta的實用意義

Delta在實際期權分析中,除了計量期權價格相對於股票價格的敏感度,還有更多的實際意義。

- Delta作為對衝的比率

從上麵特性分析中,讀者會自然想到,假如一個期權合約對應100股標的股票,如果在買入50%Delta的看漲期權的同時,賣出50股標的股票,此時組合就不再受股票價格變化影響了,也就是實現了市場中性。事實的確如此,但這個組合的市場中性隻能短暫保持,當股票價格變化幅度稍大,看漲期權的Delta就會偏離50%,整個組合就不再是市場中性了,需要重新買入或賣出一定量的股票來實現平衡。

以標的股票的買、賣來實現期權組合交易的市場中性,是期權市場最重要的手段。我們稱這一操作為Delta對衝操作,就是以股票對衝掉期權的Delta風險。

為什麽要對衝Delta, 市場中性後怎麽盈利?這可能是很多初學者的問題。記得期權風險除Delta之外,還有很多希臘字母代表的風險係數?很多專業期權交易員,認為自己在股票走勢的預測上並沒有交易優勢,那麽他們就需要構建市場中性的組合,而將期待的收益集中在有交易優勢的風險上。

例如期權做市商有成交時間和成本優勢,他們以期權的買、賣差價賺取利潤。當做市商從市場買入或賣出期權後,他們需要迅速的以標的股票的交易來對衝掉期權交易的Delta風險,使自己的持倉保持市場中性。

另外,越來越多的期權投資者將波動率的研究作為交易優勢。此時他們也需要用Delta中性來規避股票價格風險,而將風險集中在波動率變化上。我們在今後的波動率交易中,會逐步深入的討論如何培養自己的波動率研究能力,開發自己的交易優勢。

期權的Delta會隨多個變量而變化,除股票價格外,波動率、時間的推移、股息的變化、市場利率的變化,都會造成Delta的變化。因此,期權交易員要隨時監測交易組合的淨Delta值,適當時機采取對衝操作。此外,培養自己對Delta變化的大致預估,是初學者迅速培養實戰能力的重要方法。讀者可以在期權計算器中充分練習,習慣不同市場變量前提下的Delta值。

- 代替標的股票

既然標的股票可以對衝期權,反之,期權也可以代替標的股票。假如我們想買入60股標的股票,除了買入股票現貨外,我們還可以買入Delta為60%的看漲期權來替代。同樣,假如我們想賣出60股標的股票,除了賣空股票現貨外,我們可以買入Delta為-60%的期權。

當然,在用期權替代股票交易時,投資者需要格外謹慎,隨時監測期權的Delta變化。

- Delta反應期權到期日時的實值概率

另一個經常為大家忽略,但極為重要的Delta含義是:Delta反應了期權在到期日能夠成為實值期權的概率。

我們這裏不作具體數學推導。但Delta這一含義為我們學習期權時帶來了非常大的實用意義。

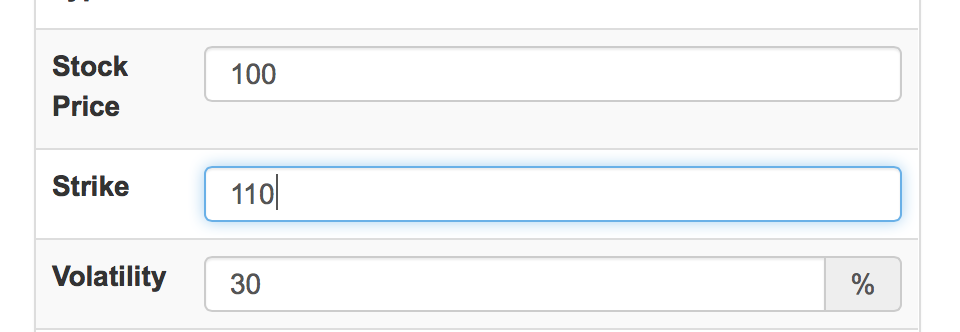

投資者經常會問:今天$100的股票,一年後有多少可能會能漲到$110呢?期權市場為我們提供了市場判斷。請讀者重新打開期權計算器,在頁麵默認狀態下,修改行權價(Strike)為110:

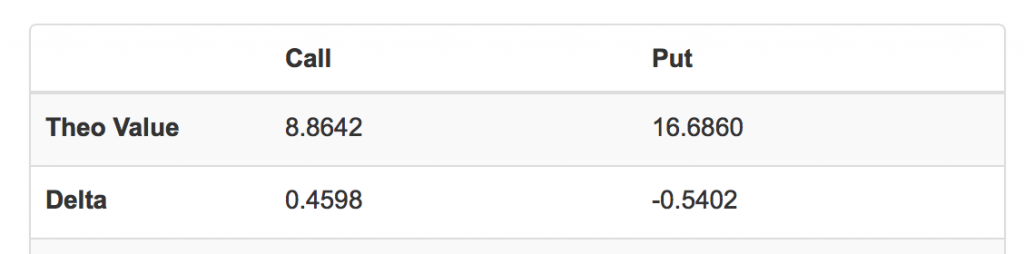

重新計算後,得到以下輸出:

我們可以看到,此時一年期、行權價為$110的看漲期權Delta為0.4598。這意味著市場(期權的市場價格)判斷該期權在到期日成為實值期權的概率為46%。看漲期權成為實值期權,就是到期日股票價格高於行權價,這就給出了一年時市場價格高於$110的概率。讀者要注意,這裏的概率是期權市場中的市場價格推算出的概率,也反應的期權交易員對未來標的股票價格變化的預期。

期權分析,就是對標的股票價格未來變化做出的統計分布和概率分析。利用期權的Delta來分析市場對未來價格變化波動的概率,不僅在為我們選擇合理的期權時非常重要,而且也為我們揭示了市場對標的股票變化的觀點。