吐血奉獻,NQ期貨指數期貨合約交易實戰指南和個人心得...

真誠的分享,永遠不會使你變的更窮困,相反,它會使你變的更加富有和快樂。

首先免責聲明, 以下是個人花錢和時間積累下來的交易方法和心得,花了很多錢,

耗費了很多時間,有時候也在想,這樣值不值得。所以,根本沒有要推薦你去做期貨

指數的意思,隻是萬一有同路人,有類似經驗的人,大家研討一下也許能更好的提升

實戰交易水平。請大家自己選擇自己喜歡的交易平台和產品,期貨交易風險很大,很

辛苦。這條路很苦,而且你必須孤獨的走下去。

好了,廢話不多,首先,如果你對指數期貨交易完全沒有概念,那我這裏也不深入科

普了,自己去youtube裏看一堆視頻吧,講這個基本原理的東西的人很多,我所理解

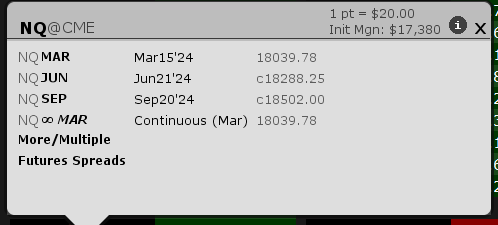

的,其實很簡單,一般隻有margin account才能做,針對nasdaq的期貨指數代號

是NQ,MNQ,(MNQ是NQ的十分之一大小)由CME也就是ChMicago ercantile

Exchange管理的交易產品,所以你看下麵顯示NQ@CME

數學上,很簡單,NQ就是對應NASDAQ指數,1 個點的波動代表20USD的上下

( 1 pt = $20 ), 所以一個合約代表20USD$乘以18000點,也就是36萬美元的

價值,風險在那裏,是在於券商不需要你有36萬美元才能買賣一個NQ合約,而是

你看下麵顯示的Init Mgn: $17380

也就是說,你的券商允許你做一個NQ合約隻要你賬戶裏有17380美元, 因為他們的計

算和風險控製很嚴格, 20塊錢一點算的話, 17380/20= 869點,也就是NASDAQ如

果從18869點跌到了18000點,而你手裏有一個NQ合約的多頭倉位的話,你就損失了

17380,股指期貨是每天23小時交易的,從周日晚上6點到下周五晚上5點,中間每天

隻停盤5點PM到晚上6點PM一個小時,美國東部時間。這一個小時,拿著NQ合約的話,

券商要求的準備金還要高一些。基本上要在這一個小時內,發生了近似熔斷或其它的不

可控事件,大盤指數NQ才會跳空開盤致使券商都有可能因為你的NQ合約賠錢,這個概

率很小,可以幾乎不考慮,其它時間段,因為期貨指數是在動和可以交易的,如果你持

有的合約造成的損失接近你的本金一定比例,券商就會通知你補錢或如果你沒響應,他

們有權平了你的倉位,你的本金17380可以損失,但券商絕對不會賠錢。

這就是大家所說的股指期貨的杠杆和風險所在, 如果你隻有17380美元,而你買或賣

了1個NQ合約,那你等於操作了一個36萬美元的標的,這是幾乎20倍的杠杆了。每一個

點的上下,都會造成你的帳戶損失或盈利20美元。

所以,如果你賬戶裏有36萬美元,券商其實允許你買賣20個合約,但實際上,你操作1

個合約才等同於沒有用杠杆,隻是跟隨大盤點數的上下,每點贏利或虧損20美元。

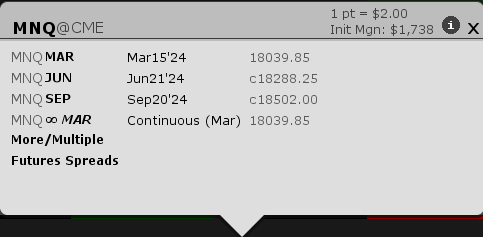

所以,期貨指數的風險,自己要去計算和衡量。MNQ是NQ的十分之一,是CME為了

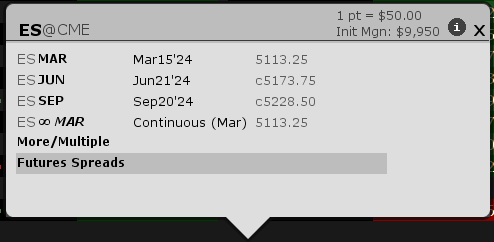

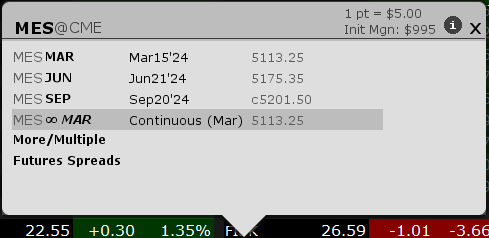

給資金量小但又想操作期貨指數合約而設定的一個產品。 ES, YM, RTY我就不一一解

釋了,是類似的產品,隻是分別對應sp500 ->ES,道指數 -> YM ,羅素2000 -> RTY

而已。它們每點的價格都不一樣,自己查一下吧, MES, MYM, M2K 則是對應 ES, YM,

RTY 十分之一的產品。

至於NQ合約是3個月一期的,到時間會過期,我一般是自己主動買賣去切換,反正我也

多數是短線投機,所以,下周開始就做月份的NQ合約就好,因為本期NQ是3月15日到

期的。下周大家基本都開始轉換到交易6月到期合約,而不再做3月15號這個要過期的了。

一個MNQ,按NASDAQ 18000點算的話,對應的是18000乘以每點2美元,相當於約3

萬6000美元一個合約,

IB現在是隻要你有1738美元的本金在賬戶裏,你就可以買賣一個MNQ合約,它是一個

NQ合約的十分之一

一個ES合約,按標普5000點算的話,對應的是5000乘以每點50美元,相當於約25萬

美元一個合約

一個MES合約,按標普5000點算的話,對應的是5000乘以每點5美元,相當於約2萬

5000美元一個合約

上麵科普到此為止,低下是我做期貨指數的止損或止盈方法。個人方法,難免片麵。

我用的是Iteractive Broker(IB)的交易平台TWS (Trader Work Station),我很喜歡,

它開始的配置看著很複雜,界麵也可以完全自己調節和設置,很多初學者覺得它太複雜

和不好用。

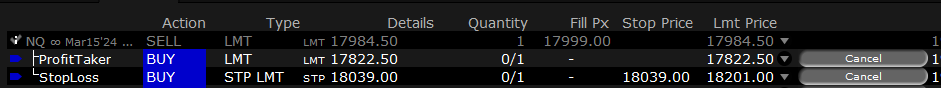

對於期貨指數的交易,我是用三聯單(OCO),看下麵圖

比如說我認為大市場可能要跌,所以想賣一個NQ合約,於是下麵就是這個單子發出時的

設置,在賣單發出的同時,止損和止贏單便同時發出了。

賣單成交時,止贏單和止損單便設置在係統裏了 (此貼最後,有如何設置這三聯單的缺

省數值設置頁麵截屏preset)。

下麵那個Stop Limit單是止損單,它的意思是,我在17999空了一單NQ合約,如果它

後麵再漲回並突破18039時,我就止損出來,這樣的話,此單我會損失40點,也就是800

塊錢,這個為何用40點,我們以後再探討,不同時間地點,止損多少是自己計算和設置的

,並沒有簡單的公式。

而這個Profit Taker單是止盈單,它的意思是,如果大盤後麵跌到17822.5,係統就會自

動平了空倉NQ合約而獲利了結此單。

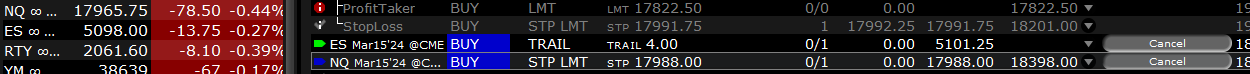

下麵的例子是兩種不同的止損或止贏方法,對於NQ空單,我用的是固定點位止損或止

盈法,而對於ES空單則是Trail單逼近法。

Step 1:

注意看NQ這時候是18021.75,我設在18060如果到了,就買回平了我的NQ合約,也就

是虧40點止損,這個在過夜或任何時候都很有效,你不可能在市場走向和你的倉位相反

的情況下,無休止的損傷和不及時止損。而ES,我用比現在點位再高出8個點就認虧平倉

止損出局。所以,現在ES是5109,那麽如果再衝到8點以上也就是5116.50時,此單就

會自動成交,從而平了做空的一單ES.

2 這是動態的,事情發生了變化,期貨指數NQ小急速下跌到了17971.25,這時我考慮

別貪,立刻把NQ止損單(當有盈利時就成了止盈單)推到17988再衝破我就平了這單,

你看可以立刻改動和update其數值來調整.

ES單我也從 trail 8 個點改為4個點獲利了結。

3 ES單我也從 改為4個點獲利了結。下麵就是改完後的單子,這樣,當NQ衝過17988

和ES衝過5101.25,就會自動買回一個合約而結束此次做空操作交易

至於大家也許會問, 止損如何設置,怎樣設置才合理有效,這個問題我真不知道如何

回答, 如果一個人交易時對設置止損已經沒有疑問而且每每有效及時,那我覺得他或她

已經是交易高手了。我們可以慢慢實盤演練和分析。

下麵我分析下個人對期貨指數交易的心得和認為它的優缺點總結。

先說一些優點,

1) 期指futures幾乎24小時的交易時間我個人認為是很大一個優點, 這就是當重大緊

急事件發生時,你可能可以比別人提前那麽幾個小時做出應對。

2) 期指futures畢竟對應的是大盤指數,所以其波動性要比個股來說,還是統一的簡單

一些,比個股容易把握些。

3) 期指futures交易不受PDT規則限製,One benefit of futures trading is that there

is no Pattern Day Trader (PDT) rule restricting how many trades can be placed

in a week. 而且,我個人目前期貨指數交易是日內多次進出的。而且無所謂牛熊的,多

空是一對,是此起彼伏的。尤其是對期貨指數來說。

舉例子來說,以上前2點的優勢,僅對個股而言,這幾天就好幾個, TSLA前天說中國銷

量不行,第二天跳空大跌跌, ALB好不容易從105漲到138,結果昨天一個發股募集資金

的消息,當日打回106,一個月幾乎白漲了,AAPL也是,中國銷量不行的消息跳空跌不

少,這幾天把這幾個月的辛苦漲幅又抹掉了,msft這兩天大跌據說是因為有比chatgpt更

牛的一家AI軟件,這些消息都太不可控和隨機了, 尤其對小散韭菜來說是, 但機構肯定

早知道一切。

一些缺點,

1) 就是你技術不夠的話,賠錢更快更容易。

2) 這個有20倍的杠杆,如果你用到極限,你必須要有很強的自控力不要過度使用杠杆

倍數。風險很高。

所以,我建議先找個模擬平台用假錢但模擬真交易的學習,IB就提供給你這樣的平台,

其次,如果覺得模擬操作不過癮或覺得模擬操作永遠在心理上是假的,不如和不可能用

真金白銀操作起來那種心理感受和壓力真實,那就請從MNQ,MES,MYM等做起,它

們需要的資金很少,但隻要你認真對待,操作方法是一樣的,

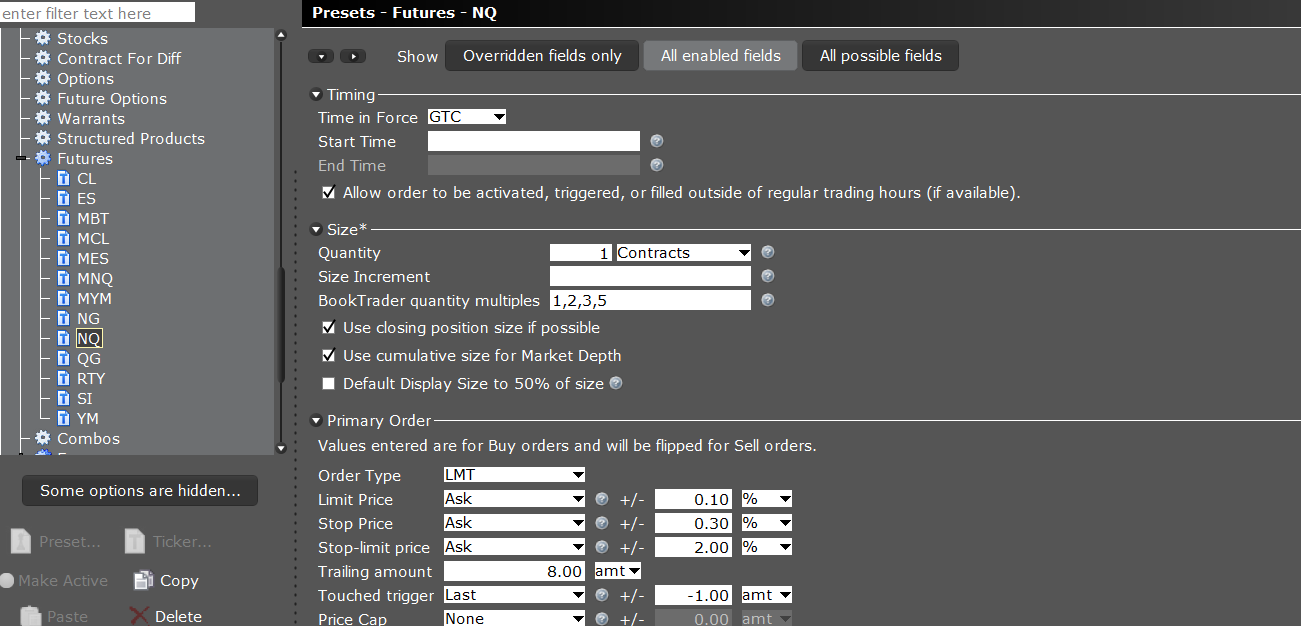

下麵是我在IB裏對NQ的三聯單初始化preset設置, 各位高手請提出意義和大家一起討

論。這個IB設計的極其複雜和多樣化,很多參數我還沒搞懂,但用好了會非常有效.我認

為它是專業的交易係統。

做期貨指數的,我認為一定要有交易利器, 我現在能做到交易下三聯單是秒級別自動的。

有些時候操作反應的速度真的就象打仗時,你對麵的機構手裏拿著高倍精描的狙擊步槍

一樣的操作平台,而你捧著19世紀的毛瑟槍一樣的交易係統,還以為和機構一樣的機會

均等。

以上隻是一點自己的片麵理解和皮毛,還有很多待學習的東西,大家有問題心得請分享

和探討。三人行,必有我師。 也祝大家交易順利發財。

以上謹為個人理解和觀點,如有錯誤請指正,而且對個人是否操作期指,概不負責哈

• 這是哪款交易軟件或網站? - INVW - ♂ ![]() (0 bytes) (6 reads) 03/06/2024 13:58:57

(0 bytes) (6 reads) 03/06/2024 13:58:57

• IB - 黃金眼 - ♂ ![]()

![]() (0 bytes) (12 reads) 03/06/2024 14:03:00

(0 bytes) (12 reads) 03/06/2024 14:03:00

請問你在IB做futures的賬號每天有 interest 收入嗎?

Positive settled cash balances held in the securities segment of accounts with

NAV>100k earn the stated interest rate and those with NAV<100k earn a

proportional rate.

https://www.interactivebrokers.com/en/accounts/fees/pricing-interest-rates.php

當前的 rate 是 4.83%

可是,做 futures 的資金好像是沒有 interest 的

Cash held in the commodities segment of an account does not earn interest.

IB 的 account 看上去是一個 combined account:

- Trade securities and futures in a single account. Many brokers require

- you to create separate non-linked accounts for securities and futures

- trading. IBKR's Integrated Investment Management Account links your

- securities and commodities account segments in one account.

- https://www.interactivebrokers.com/en/trading/u-account.php

股市裏我沒法告訴你怎麽賺大錢,但我可以告訴你一些基本方法來做到少虧錢

第一條, 時刻記住要分散投資,盡量不要重倉甚至全倉賭個股。。這個包括很多方麵

,也是相對的,如果你要跟我說,我即使全倉MSFT這隻股,風險也不大吧,那我也是

同意的,微軟大概率上1天跌10%是極限了,這樣的話,即使你帳戶全倉微軟的情況下,

第二天跳空低開10%,你的最大單日損傷估計也就是1/10的資金。你若考慮過而且覺得

可以接受的話,那就選擇全倉微軟,那也是可行的。

但通常情況下,我持有一隻個股的最大倉位比例是由其風險度決定的,或者我把這個

稱之為可操控度,那些越是市值小,越是不知名的公司,你若真想做非要做,持倉比

例就一定要小,理由很簡單, 這種股很i容易被操縱,所以你要計算的是,如果那天這

種股突然倒閉了,你是否受的了。 美股個股的凶險不用給大家解釋了吧,TSLA,MSFT,

AMZN,NVDA這種股某天上下8個點以上都長出現,更何況那些小股了,運氣不好的,

今年那些投資了矽穀銀行,FRC等這些小銀行的投資者,你也不能完全定義他們是賭徒

了吧,可是幾天抹去50%幾乎都成了常態,除去現在還投機這些股的人不說,肯定有

他們的員工或其它投資者真的一直拿著這些股的投資人吧,所以,要是重倉了,你想

想後果。而且,股市是個很殘酷的地方,當你的持倉有虧損時而不采取恰當的行動,

你的虧損並不會因為你的無作為而停止,它可能繼續越虧越多,而極限是個股最後倒

閉虧到0。 而且,在虧10個點時,能做出正確操作決定的可能性遠遠超過當一隻個股

損失超過30個點甚至是50個點之後。 很多人在損失過大後幾乎完全喪失了再正確判斷

和決定去留的能力。

好了,分散的重要性不用多說了, 我如果個人喜歡航空股,我會至少投三家美國最大

的航空公司,如果我喜歡遊輪股的話,我也會選擇前三大進行篩選和均攤風險。 不僅

要注意個股風險還要注意板塊風險。 所以,除非做指數,否則個股要分散,行業也要分

散風險。

第二條, 談談我對止損的個人看法和理解。

股市裏有些人很自信,甚至有時候會說,我買的股票暫時套住了就拿住,我絕對不會

虧損了賣。

我不想多與他們爭辯,但就最近,如果萬一在前期小銀行整體出事前你有點小銀行的

股票,如果你堅持剛才這個想法,我想結果會怎樣也不用我多說了。美股個股的凶險

超乎普通人的想象。所以,我買個股前首先考慮的是出逃點,最近我個人看好航空股

的長期基本麵,我在12.8附近買了些AAL,但保證我後麵不虧大錢的方法,就是它再

破11.6我就會止損認錯,因為我自己其實很矛盾,後麵如果有衰退,那航空業也會受

壓製,可是我又覺得前幾年疫情給航空也近似倒閉式的壓製可能又是中長期利多航空

股的,而這個時候,隻有止損點找到後,可以讓我知道要虧多少的情況下,試驗下自

己的想法。

為何是11.6,下麵的圖一目了然。

既然此股已經經曆過棉長的下跌過程,現在已經震蕩了好幾個月,更主要的,季度報

表四年來第一次贏利。

所以,隻要低下那個地點不破我就會堅持拿住,這是在用一個接近10%損失的可能性

(當然,這個可能的損失會比10個點大,如果它那天在我們不知情的情況下突然宣布

破產,那股價會跳空清0,當然,一般都有症狀和股票大幅度下跌的初期幾天,完全沒

機會出逃的象AAL這麽大的公司,概率應該不至於太大),去換取一個可能超過至少

100%的中期投資收益,我會拿住,那些認為我隻做日交的,我不爭辯,這就和做空

和做多一樣,我認為應該讓自己敞開些,為何非要逼自己一定做多或一定做空,操作周

期也一樣,不適合長線的時候就可以采取短線甚至日交,而當市場或板塊有起色尤其是

中期可能起來時,也可適當長持, 這就象倉位控製一樣,你不一定要求一個人或自己

非得滿倉100%或空倉0%全現金吧,你可以把倉位控製在自己認為合適的中間比例吧。

牛熊本一體,多空本一家,那個趨勢暫時占上峰,我們就該跟隨那個趨勢去操作。

我今年隱隱約約看好兩個板塊,航空 (AAL, UAL, DAL, LUV) 和遊輪(RCL, NCLH,

CCL),而且是中期性的直覺,但我也在考慮更好或適當的入股時機。而且為了防止

自己的想法實際上是錯誤的,隻有在恰當位置想好設好合理止損可以幫我了

第三條,如果你要做空的話,一定要預防被擠了,這個解釋起來很簡單,這兩天就有

很好的例子,灘子裏有人在跟炒top,甚至有人說為何不在200多空它,那我要提醒

你, 做空瞬間破產的人多數就是連做空最基本的保命原則都不顧的人。

做空的人,最怕的是沒有流動性而不能及時cover你的空倉,即被short squeeze時,

你甚至想買會平掉自己的空倉機會都沒有。 你看看TOP這2天的日線,大家都知道這

股票根本不值得260,可股價為何到了那裏, 我的理解很簡單,因為機構利用流動性

不足來squeeze了那些昨天可能在20附近以為日內漲了6倍就會跌的而空了它的投機客

, 因為這股隻有3500萬的流通量,機構前期很容易低價個收入很多籌碼加上它本身

可能也有些機構或個人持股人,意思是說,它可能在市場上真正能換手的股數不超過

幾百萬股了,這時候,機構隻要稍微一拉升,推高股價幾塊很容易,那些不得不止損

的空倉持有者不得不追高買入來平了倉位以停止更大的損傷,於是個股基本繼續暴漲

而且可以說幾乎不封頂。 前兩年熱炒的AMc,gme都是這麽幹的,最狠的一次是曾經

的UGAZ天然氣三倍,炒到25000美元因為沒股票賣了,所以稍微懂做空機製的人,

都不應該去賭流通量小的個股。

個人做空有個基本原則,可保平安,一是市值小於1000億美元的非龍頭不做,道理很

簡單,就是要保證自己看錯時可以非常容易在設置的止損價格平倉停止再損傷。比如

說一段時間你看空半導體,那直接空NVDA或AMD被極端short squeeze的概率是

不大的, (也就是我認為NVDA日內被突然拉升1倍市值從6千億到1萬2千億的概率是

不大的)。你不看好AMZN的未來,那你空它也是問題不大的,當然,你看錯了方向,

那和做多個股看錯了方向也虧錢是一個道理,但應該被擠空的概率很小。

第四條,在你熟悉的水域遊泳,別盲目在你不熟悉的水域遊泳,尤其是過於自信的不

帶任何保護措施

這條其實很簡單,但也很難做到,有時是因為爆利的誘惑,有時候是因為想趕快投機

把損失的錢快速回本,有時候是在不理解投資對象是盲目的跟了別人。比如說,做空

指數或個股,你若沒幹過,別輕易用大資金倉位直接操作,你可以先從空個幾十股微

軟,META等開始,看你是否能短期判斷對它們的趨勢,而且它們無論借股上的成本

很低,因為流動性巨大而且不用擔心平倉出不來。如果你想練習股指期貨交易,那先

從MES,MNQ,MYM開始,這些是每個合約1/10的ES,NQ和YM,每點的漲跌分

別代表5美元,2美元和0。5美元,這樣金錢波動就小了很多,同樣,你想做石油期

貨就先從MCL而不是CL開始,做黃金期貨就是MGC而不是GC,當然,其實現在模擬

平台很多,我是建議大家先多看看視頻,吸取些別人的經驗,多聽聽咱這裏高手總結

的經驗,多在模擬平台上交易練習而且穩定盈利了再動真錢,當然,也有很多人說模

擬永遠和實戰不同,我也同意,不燒點錢苦練就想成為上等好手確實在那個行業都不可

能。

另外,很多ETF尤其是加倍的ETF,衰竭太大,別輕易長持,它們大多都是短期投機

對象。象UNG,看著挺老實本分的對應天然氣價格了吧,但你仔細看看它每月要跟隨

期貨合約切換一次,結果即使是期貨價格幾個月漲了,它的價格卻未必同比上漲,就

不細述了,自己去盯盤看看吧。

總結一下,股市裏到處都是坑,做的越久的人會越發現,在股市裏賠錢是那麽容易。

而且往往,你買了就跌,你賣了就漲,你恨恨的想逆自己而操作,結果還是很容易輸

錢,所以不熟悉的交易對象別碰,熟悉的地方也別輕敵,因為意外太多太多。

如果你能深度理解我上麵解釋的4點,再加以小心謹慎再謹慎的實踐心得。你慢慢會

理解,在股市裏,成功的關鍵是控製意外和損失。 這個做好了,不賺錢都難。

還有很多其它的細節和小點,我想到了再說,而且我平常實盤喊的操作,透著謹慎和

預防的措施,該理解的也慢慢就會理解了。 我會上馬金做MSFT,但我不會用10%的

資金去做一個隻有幾個億流通盤而很容易被莊稼操縱的死去活來的個股。 錢不入急

門

祝大家每個人都交易順利,賺的盆滿簸滿。

純屬於個人觀點和心得,概不對任何個人的操作盈虧負責。

鑒於帖子又被有心人刪了,我必須澄清一下,周五和

剛才交易實盤見內

我說我要離開大千一段時間,有心人立刻說我要回國了,我也是服了,我上個帖子

那裏說過我要回國?

你們不好好研究股市,老操心我的錢袋,何必如此用心良苦,管好你自己的錢袋不

好嗎?

下麵是我剛才高開時考慮後的操作,

而再下圖是我周五收盤前日內基本獲利了結後的截圖,我當時判斷思考很簡單,一

是周末我不賭市場,二是我已獲日內大利,必須果斷出來僅留了一個mnq的空單

做餌或念想。

1 現在持倉,隨時可能會因為我的判斷或止損止盈方式而調整

2 下麵是周五收盤時我的持倉狀態,平了日內所有交易幾乎,我不賭不確定的可以

操縱的周末時間,我隻賭事後我能確定的大概率事件

而我要離開一段時間的理由,是我覺得在這裏已經得不到多少我需要的那種用心研究

股票的論壇的氛圍,這裏沒幾個人是想在股市掙錢的,都是關心別人的錢包和時勢的

很奇怪的人。。。

人生苦短,找和你意氣相投專心做股,提高技術水平才是我的追求。

就此別過,祝大家交易快樂,發大財。

但最重要的,請你別為我股市裏的事操心。

我知道我用了多少精力和多少萬次的交易去練習的,這是我應得的。

那裏和那個行當都是簡單,真心的付出,學習,教訓之後才有重大的收獲

那些心術不正,心胸狹隘的人,注定會一事無成。

? 做 0 dte的SPX更是翻天入地的,現金結算,直截了當 - SaltCel - 給 SaltCel 發送悄悄話 (0 bytes) (0 reads) 03/06/2024 20:13:08

來源: 波段王 於 2024-03-06 19:50:43 [檔案] [舊帖] [給我悄悄話] 本文已被閱讀: 228 次 (316 bytes)

字體:調大/重置/調小 | 加入書簽 | 打印 | 所有跟帖 | 加跟貼 | 當前最熱討論主題

就目前NQ, 以及IB券商規定的保證金, 如果賬戶裏有36 萬, 那麽1個NQ的多或空, 是沒有杠杆的, 做法和QQQ完全一樣。

同樣的, 賬戶有3.6萬, 一個MNQ的交易也沒有任何杠杆的。

ES, YM, RTY 保證金越來越少

首先, 它比QQQ優點多, 23小時交易, 沒有管理費。 另外, 它提供了杠杆的選擇。