天上人間快樂事,種花也可,作歌也可

我是誰?我從哪裏來?又要到哪裏去?能解此三疑問者,是為開悟者,仙道已屬平常事耳備注:

以下是 Austrolib的文章觀點,我刪掉了他一些過高看多黃金的結論,保留了所有分析。

刪掉過高看多的原因,是為了避免誤導讀者,因為黃金雖然長線看多,但投資者也要謹防隨時可能有大調整的風險。畢竟最大的兩個空頭,美國央行(美聯儲)和英國央行會繼續控製,不會像其他銀行那樣選擇退出黃金市場的。

以下為轉發Austrolib的文章

************

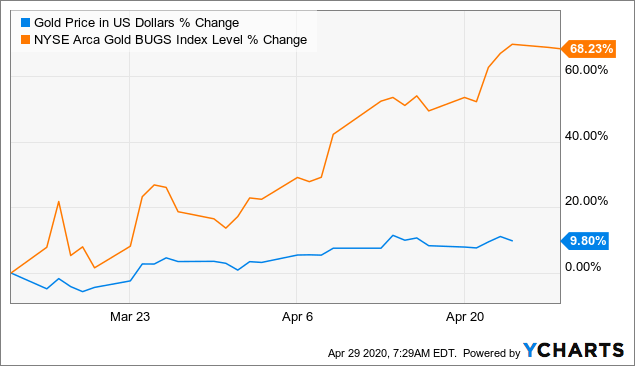

Austrolib自4月14日金價升至每盎司1,790美元以來,礦業股已上漲了10%。

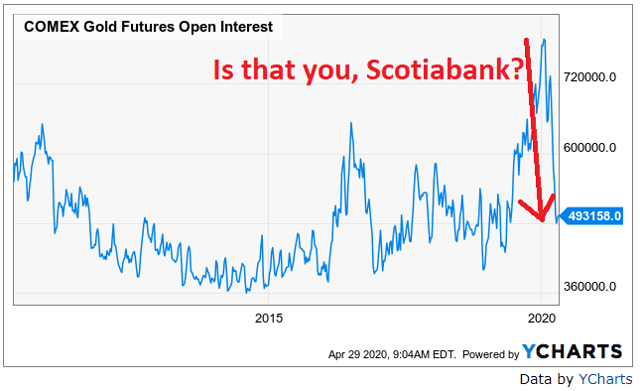

自二月份以來,未平倉頭寸已經減少,黃金持續攀升。上一次是在2011年,當時黃金攀升至曆史新高。

豐業銀行是倫敦金銀市場協??會僅有的13個做市商之一,目前正在關閉其金屬部門。

在COMEX上觀看新的黃金(增強交割)期貨,以了解標準期貨和交割統計數據之間的任何價差。

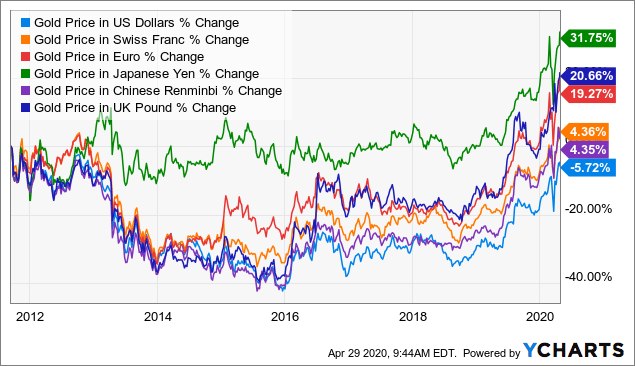

運行於所有時間在黃金高現在已經非常接近,在周計算。黃金期貨,一家主要的金銀銀行的倒閉,以及黃金礦業部門非常看漲的價格走勢,都預示著金價即將上漲,甚至可能超過美元紀錄。黃金已經輕鬆地超過了瑞士法郎,歐元,日元,人民幣和英鎊的曆史高點。唯一的落後者是美元。下圖顯示了自2011年9月高點以來黃金使用不同貨幣定價的情況。

YCharts數據

YCharts數據

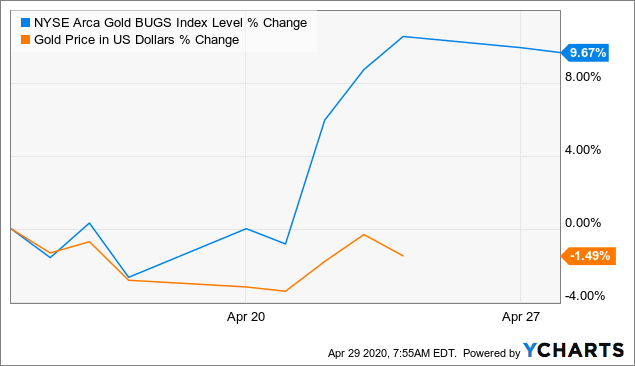

自4月14日觸及1,790美元的高位以來,黃金一直處於溫和回調中,但我認為這不會持續太長時間。我預計接下來的上漲將使金價上漲至並且可能超過曆史高點1,923美元。這是我的原因。

黃金股票的看漲行動

自3月中旬投降金礦股票以來,這一空間已飆升了近70%。就其本身而言,這並不令人感到驚訝或暗示黃金即將到來,因為當時礦工們都被超賣了,並且有望反彈。一些礦業股回落到非常接近2015年12月觸及的熊市底部低點,而黃金本身根本沒有接近其低點。更表明即將到來之舉的是,盡管自4月14日以來黃金出現小幅回調(見下圖),但黃金股仍繼續上漲近10%。

礦業股傾向於預測基礎金屬的走勢,這次可能不會有所不同。

礦業股傾向於預測基礎金屬的走勢,這次可能不會有所不同。

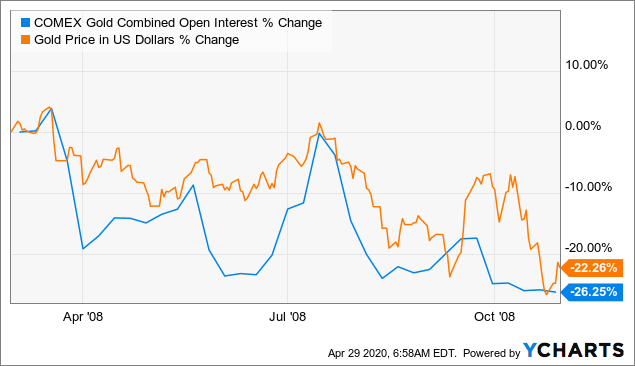

未平倉合約的創紀錄收盤失敗導致金價下跌

當在COMEX上簽訂未平倉合約時,金價往往隨之下跌。出售由實物黃金部分支持的黃金期貨的金銀銀行,隨著金價下跌而回購這些合約,從而獲利,這會導致未平倉合約的同時收縮。這裏有一些圖表清楚地表明了這一點。我以前已經展示過這些,但是需要重複。

首先,在2008年4月至10月的修正期間,未平倉頭寸和黃金價格在技術上可以稱為熊市,因為它的修正幅度超過20%。

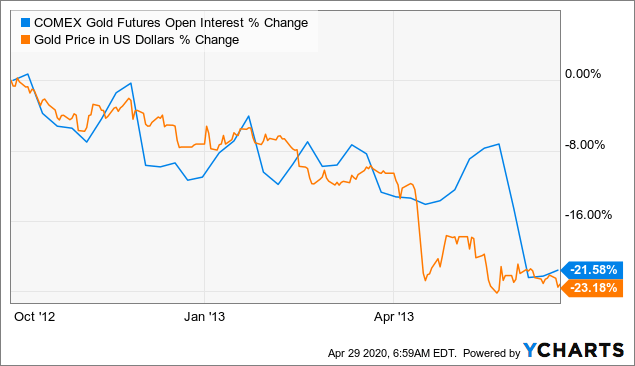

藍色的未平倉頭寸下降的幅度與金價相同。從2012年10月到2013年6月開始的下降趨勢也是如此。

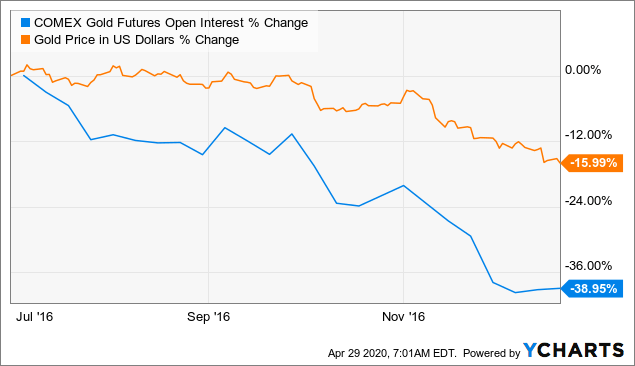

上一次黃金牛市始於2015年12月。第一階段的上漲非常強勁,一直持續到2016年7月中旬。持倉量減少後也出現了修正,但是隨著您的到來,黃金抵抗了持倉量下降的幅度。可以在下麵看到。正如我之前指出的那樣,這是一個看漲跡象,表明熊市觸底。

但這與現在正在發生的事情相比無濟於事。看一下這個:

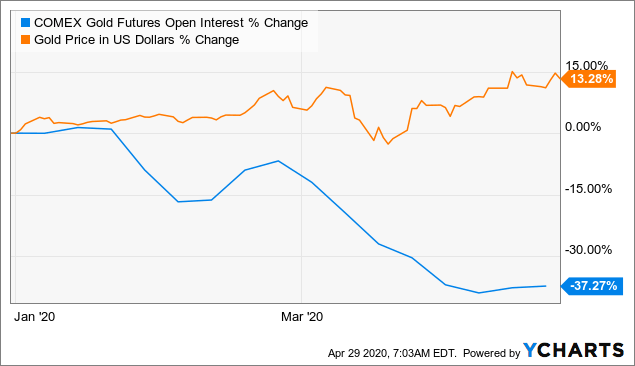

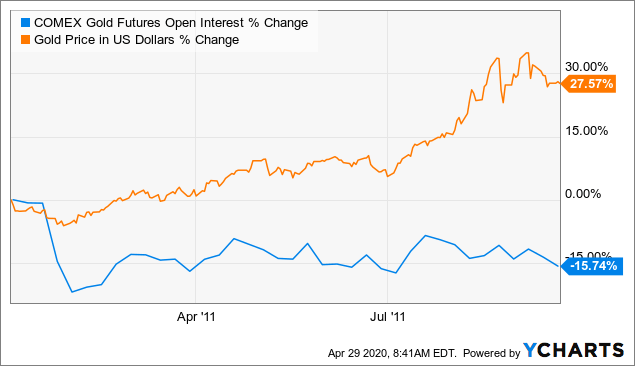

年初至今,黃金期貨的未平倉頭寸減少了37%,這與伴隨著金價下跌的其他下跌相似。但是,黃金價格並未下跌,反而上漲了13%以上。這樣的事情曾經發生過一次,那是在2011年,導致了9月黃金的最後一次暴跌:

除這次以外,未平倉合約並未從持倉量小幅下降約16%,而是從創紀錄的高位下跌,而黃金一直在上漲。為什麽記錄會因未平倉合約而崩潰?可能的答案:

除這次以外,未平倉合約並未從持倉量小幅下降約16%,而是從創紀錄的高位下跌,而黃金一直在上漲。為什麽記錄會因未平倉合約而崩潰?可能的答案:

金條銀行做市商折

新斯科舍省銀行(BNS)被列為倫敦金銀市場協??會(London Bullion Market Association)總共143家的12個做市成員之一。不再。該銀行正在關閉其金屬交易部門,將其完全關閉。不出售它或以其他方式轉移它,隻需結束它即可。看到該行5月26日的下一份收益報告,看看本季度黃金期貨市場遭受了多少損失,將是非常有趣的。有人告訴我損失會很大。否則,銀行將一分錢不放棄整個業務。

豐業銀行也不隻是任何金銀銀行。它是做市商。由於金銀銀行增加了黃金期貨合約的供應,這意味著合約的供應將比現在少。那將增加黃金的紙價。為了誘使剩餘的做市商之一賣出更多的合約,投標人現在必須提供更多的美元。另外,如果豐業銀行在黃金期貨市場上失敗了,那麽其他做市商可能很快就會效仿。

通過將金銀銀行與法定銀行危機期間的美元匯率進行比較,可以更好地理解為什麽金銀銀行倒閉應該提高金價。根據Moneyland,金銀銀行的定義如下:

與法定貨幣銀行業務一樣,金銀銀行業務通常基於部分準備金係統。在此係統中,私人銀行根據少得多的基礎貨幣(在本例中為實物金銀)產生賬麵貨幣(如貴金屬賬戶餘額或金證)。通過發行未分配的黃金證書,提供以貴金屬計價的貸款以及建立貴金屬賬戶餘額來產生帳麵貨幣。”

當法定??銀行倒閉時,賬麵貨幣會隨著存款被抹去而消失,而基礎貨幣則不受影響。美元傾向於升值,價格下跌。這就是我們所說的通貨緊縮。因此,當金條銀行倒閉時,賬麵貨幣(期貨合約或其他紙質黃金衍生品)的黃金當量下降,基礎貨幣(實際黃金)保持不變。那就是黃金的通縮,服務產品的黃金價格應因此而下跌,或者相反,黃金的美元價格應上漲。換句話說,票據與黃金的部分儲備杠杆比率下降,這反映在未平倉頭寸的下降中。極有可能是,自2月份以來未平倉合約的暴跌至少部分是由於豐業銀行的業務倒閉。從未有如此大量的未平倉頭寸下降,

黃金(增強交割)期貨

單擊Comex網站,您會發現一個名為“黃金(增強交付)期貨”的全新黃金合約係列。唯一的區別是,這些合約可以1千克,100盎司或400盎司的酒吧交付,而紐約隻有100盎司。基本上,倫敦通過提供400盎司優質交割棒來解決COMEX短缺,來彌補COMEX短缺。目前,“增強型交付”僅對一項合同具有開放利益,因此還沒有完全活躍。如果我們看到它開始活躍並且價格上漲超過常規合約的價格,則可能意味著多頭想要交割,而不僅僅是投機獲利。黃金將極其看漲。

結論

我已經建議 3月6日通過ProShares Ultragold(UGL)增加黃金杠杆。現在是時候增加這些頭寸了。盡管3月中旬進行了大幅調整,但此後ETF仍在上漲。短期內總是可能再次突然出現拋售,因此請不要全力以赴,並在出現重大回調時再增加一筆。在3月17日跟隨我的電話購買黃金股票的任何人都可以將其中部分利潤轉移到UGL,而無需承擔任何額外資本的風險。

我當時建議不要使用像(NUGT)或(JNUG)這樣的杠杆礦業股,因為它們太危險了,也有好處,因為它們在3月的拋售中遭受了非常嚴重的打擊。但是現在,由於這兩個ETF將其杠杆率從3倍降低至2倍,(NUGT)或(JNUG)的小型短期投機性頭寸可能會在接下來的兩個月左右獲得豐厚回報。不過,我不會任職超過兩個月,而我隻會投入我可以承受的那兩個損失。UGL雖然可以在這裏長期舉行。

MM擔心被爆倉的風險而停止做市。

美聯儲和英國央行一直控製黃金市場,但長期還是會被迫讓步給市場,這是黃金長期上漲不可阻礙的原因。

美聯儲和英國央行是否會最終遭到擠兌,要看疫情的進展程度和美國濫發貨幣的程度。

如果通貨膨脹最終被引發(這個基本是肯定的),美聯儲手下的MM們是會被爆倉的,因為拿不出黃金實物,甚至聯儲的地下金庫實際上也是空空如也。

當然美國可以一如既往耍流氓拒絕兌付實物黃金的交割。

但這會造成黃金市場進一步恐慌,後果是金價會漲到天上去。