我心悠悠

隨筆從回購利率暴漲談美國經濟周期

http://blog.udn.com/MengyuanWang/129793418

在兩周前(九月16日和17日),美國銀行之間的回購利率(Repo Rate)忽然從年利率2

%躥升到10%,隨即引發了全球媒體的關注和聯儲會的介入。當時就有讀者發問,但是因

爲幕後的真正動力一開始無法確定,所以我決定等到月底,剛好是第三季結束,再做觀

察評論。

首先,我們必須解釋一下回購是怎麽一回事。Repo並不是Repossession(強製扣押抵押

品)的縮寫,而是Repurchase Agreement(我也不知道爲什麽縮寫成Repo而不是Repa或

Repur)的意思。它其實就是一個很簡單的,有抵押品的貸款(Secured Loan),隻加

上一個小小的變動。假設A要向B借錢,如果用的是普通的貸款,那麽到期A還不出錢來

,抵押品在法律上還是A的財產,B必須到法庭走程序來扣押它,這代表著額外的時間、

費用和風險,所以美國的銀行就發明了Repo,也就是A直接把抵押品依貸款額賣給B,但

同時又簽一個回購契約,到期B再把抵押品以本金加利息的價錢賣囘給A。從經濟觀點來

看,這和貸款沒有任何差別,但是從法律上來講,抵押品在貸款期間就已經屬於B了,

所以如果A還不出錢來,違反了回購契約,那麽B不須任何法律程序就可以處置抵押品,

從而避免了風險和費用。

在實際應用上,是數額最大、重複率最高的貸款才有需要動用這種特別契約,亦即銀行

和銀行之間的短期互貸。當然在最近二十幾年,其他有短期貸款需要的大型金融組織,

如對衝基金,也參與了回購。貸款期一般是隔夜,但稍微長一點的,如兩周(14天期)

,也不算罕見。抵押品原本必須是絕對可靠的資產,也就是Treasury Securities(聯

邦債券),後來推廣到其他AAA等級的債券,例如MBS(Mortgage Backed Securities,

住房抵押貸款證券)。

所以總結來説,回購是美國金融大戶們彼此之間互通有無、做現金流動的主要管道。當

沒有足夠的銀行願意提供現金的時候,利率就必須上升,以作爲補償。這有兩種可能,

一個是銀行之間,互相懷疑償貸的能力,所以不願意傷及本金;另一個是現金短缺,以

低利率借出不劃算。前者是Solvency(償付能力,亦即是否破產)的問題,後者則是

Liquidity(流動性)短缺。

這次回購利率的波動會造成媒體的關注,主要是因爲2008年金融危機正式爆發的第一步

,就是回購利率的大幅上升。當時因爲天量的次等住房抵押貸款證券被魚目混珠成AAA

,實際上很多銀行的資產遠低於賬麵價值(Book Value),例如Lehman Brothers、

Bear Stearns和Merrill Lynch這三家銀行都已經實質破產,於是其他銀行先是拒絕和

這幾家做回購交易,然後很快整個回購市場完全癱瘓。

但是這麽一來,局部的Solvency問題也演化為整體流動性的短缺,然後現金不足會如傳

染病一樣摧毀一個又一個原本還可以維持的銀行。例如A付不出現金來償囘做抵押的MBS

,和它有回購交易的B就忽然損失了那一大筆現金,賬麵上隻剩下一些不值錢的MBS,也

就可能會資不抵債了。即便一開始沒有任何人破產違約,很多銀行手頭上的現金隻夠幾

天之用,沒有了回購這個管道,就必須緊急賤賣資產,大家一窩蜂地賣,價錢必然會崩

盤,那麽也很快會有資不抵債的銀行。

美國的財政部剛開始還堅持芝加哥學派的不幹涉主義,但是Lehman一宣佈破產,當天晚

上高官們麵對著第二天必然會有的骨牌效應,還是屈服於現實,出手挽救了Bear

Stearns和Merrill Lynch,以避免事態繼續擴大。與其同時,爲了阻斷上麵討論的傳染

機製,聯儲會特別設立了一個交易站:既然銀行不願做回購契約的貸款方,就由聯儲會

憑空印鈔票來當交易對手(Counterparty),把無中生有的現金交到有流通性困難的金

融組織手裏。

11年過去了,這次回購利率又突然大幅上漲,背後並沒有任何一家主要銀行有資不抵債

的危險。但是流動性短缺的傳染性還是有的。如果沒人來管,那麽體質比較弱的金融組

織過幾天就必須開始賤賣證券,然後真的會有銀行破產。於是聯儲會就重新啓動2008年

的那個回購交易站,每天提供1000億美元的隔夜回購和600億的14天期契約,回購市場

隨即平靜下來。

爲什麽沒人破產,現金也會短缺,這得要從短期和長期兩個不同角度來談;先説短期。

九月16日和17日,剛好美國財政部拍賣價值1130億美元的債券;換句話說,聯邦政府從

金融界吸走了那個數額的現金。同時,第三季度即將告一段落,銀行必須公開九月30日

晚上的財務報表;傳統上他們會盡力保留現金在手上,以便讓賬麵更好看一些(Window

-Dressing),所以自然就沒有意願到回購市場上提供貸款。

這兩件事加起來,大約是兩千億美元的現金從金融係統流失。由聯儲會已經貸出五六千

億(並不是每天的1600億都被完全認購,而且其中的1000億隻是隔夜,第二天就償還了

)還不能收手這個現象來看,很難說是否還有其他目前未知的因素。這是因爲除了下麵

要討論的長期現金飢渴,前麵提起的流動性傳染機製,本身也有隱性的杠杆作用,而這

個杠杆比例多大,聯儲會自己也還在積極摸索之中。

至於長期現金匱乏,那就得從前麵提到的2008年故事接著説下去。美國財政部和聯儲會

阻止了連鎖反應,暫時穩定局麵之後,接下來就麵對著資產價格大幅下降的問題,這使

得還沒破產的銀行也覺得自己很窮,預備金不足,自然不想再放貸。然而金融危機刺破

了泡沫,經濟嚴重蕭條,光是聯邦政府投錢進入基礎建設,還是遠遠不夠的,必須有資

金讓公司投資和平民消費。於是聯儲會就開始了非常著名的量化寬鬆(Quantitative

Easing,QE)。

量化寬鬆和前麵討論的回購交易相比,也同樣是憑空印鈔票來買那些債券,差別在於量

化寬鬆買下的債券被長期囤積起來,所以效果是纍積性的。自2009年初開始,經過三輪

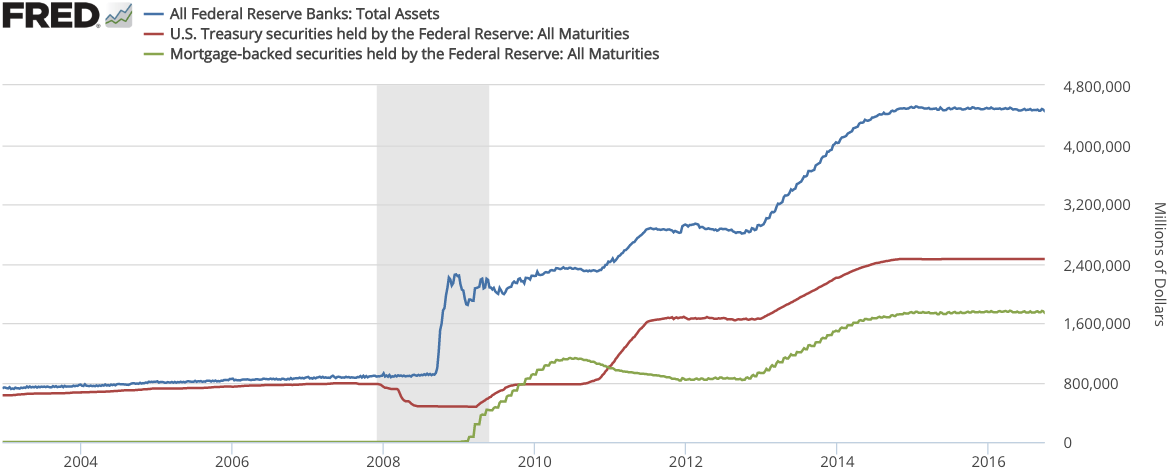

的量化寬鬆,聯儲會一共新印了37000億美元,買下聯邦債券和MBS大約各半,再加上

2008年既有的8000億,總共是45000億(參見下圖;這是當年美國GDP的27%,創下新的

記錄,作爲對比,二戰最後一年聯儲會的賬目是GDP的20%)。

到了2017年年底,聯儲會怕這些額外的現金外放太久,會讓美國金融和經濟像吸毒一樣

上癮,所以開始緊縮(Quantitative Tightening),至今不到兩年的時間,一共回收

了大約1/5,亦即9000億。顯然單從現金流動性的角度來看,它還是開始得太晚、步調

卻太快,美國的金融業承受不了這樣的失血,各大銀行早已普遍缺乏現金,所以整個美

國金融體係才會爲了區區2000億(略高於GDP的1%)就休克了。

既然2008年的次貸並沒有重現,也沒有出現像Lehman那樣已經資不抵債的銀行,那麽是

否到了新季度之後,美國的金融和經濟就能雨過天晴呢?我認爲答案是否定的。

在二戰之後,經濟周期原本大約是5-7年一個輪回,但是在冷戰結束之後,因爲美國一

超獨大,得以肆意用金融和其他非生產手段(例如1994年墨西哥金融危機、1997年亞洲

貨幣危機和前麵討論的量化寬鬆,參見前文《美元的金融霸權》)在世界搜刮,使得景

氣階段得以延長。與其同時,製造業向亞洲轉移,產業鏈全球化,使得世界市場經濟的

規模翻倍,投資管道大幅增多,這些現象也都推遲投資報酬率下降和通貨膨脹率上升等

以往的經濟衰退起因,所以周期成爲大約10年左右。

這其中以中國興起所引發的通貨緊縮效應最爲重要。中國製造史無前例地極度壓縮了工

業產品的價格,連帶使得歐美日的工資也無法上漲,所以傳統意義上的通貨膨脹不再發

生。歐美的產業空心化,使原本在景氣末期過度投資於生產工具(包括機械和人工)的

現象,也轉變成金融資產的泡沫。

1999-2000年是股市;2007-2008年是房地產和債市;現在經過創紀錄的11年景氣,美國

的房地產價位還不算離譜,但是債市(這裏我指的是公司債中的Junk Bond,垃圾債券

)和尤其股市又達到曆史性的高峰水平,一旦企業的盈利不再持續上升,泡沫就會開始

爆破,這正是美國經濟當前的處境。

所以與其去研究2008年的金融危機,想知道未來兩年美國經濟動態的人,更應該參考

2000年初的局勢。當然差別也是有的,亦即前麵所提的聯儲會的債券賬目,在2000年隻

有不到7000億,現在卻是36000億。隨著經濟下行的壓力逐步增加,聯儲會應該會很快

重啓量化寬鬆,接著打破45000億的現有記錄並不一定需要超過一年。

美元是國際儲備貨幣,所以聯儲會印鈔票是沒有邊際成本的,一放一收之間還可以引發

其他國家的經濟危機,從而為美國金融機構創造極大的盈利機會。然而這次經濟衰退的

時間點卻明顯打亂了聯儲會的節奏,在它原本還想要繼續緊縮銀根的時候,從經濟(企

業盈利成長趨緩)、政治(Trump為連任而希望降息)和金融(這次的回購利率暴漲)

三方麵強迫聯儲會立刻轉向180°去做量化寬鬆。過去11年通過國際貿易和投資而散佈

在全世界的美元現金,大部分還在海外,所以這一輪的收割是無法指望了,而且新的寬

鬆貨幣政策對正處在經濟低迷狀態的世界經濟反而有些助益,尤其是像印度這樣高度依

賴外來資金的國家。

聯儲會無法依最高效率的節奏運作,是美國經濟空洞化的慢性症狀之一。美元的金融霸

權,固然一方麵方便金融財閥在海外掠奪,另一方麵使聯儲會在貨幣政策上擁有主動權

,但是美元長期堅挺,非常不利出口;對外發債幾乎毫無實際代價和風險,又會鼓勵借

貸消費。剛好在1980年之後,財閥全麵掌權(參見前文《從Trump的支持率談起》),

一個很自然的結果是企業把生產製造外包出去,以提高利潤,同時在金融上不斷創新,

既方便民薪璐?暈?稚?釧?跡?摯梢遠運?親黿鶉詘?鼇5??30多年下來,

民脂民

膏和國家元氣快被榨乾了,中產階級持續萎縮,就業率直綫下降,這套外包生產+借貸

消費的辦法,終究不能無限繼續下去,這才導致Obama任內的美國經濟對量化寬鬆反應

遲鈍,迫使聯儲會在金融危機9年之後才敢開始緊縮,從而引發了美國貨幣政策最近的

反複。

長期來看,中、歐、俄都想要替換掉美元,而聯儲會賬目的無限增長最終隻會使美元日

圓化,也就會是一個助力。Trump一直希望美元貶值,然後貿易出現順差,其實最容易

達到這些目的的辦法,就是讓美元放棄國際儲備貨幣的地位,隻不過屆時美國還會有經

濟大蕭條和失去世界霸權這兩個副作用罷了。

FED時時刻刻都在印錢,FED的責任就是不停的印錢不停的收回錢,但印出去的錢性質是

不一樣的,隔夜拆借,印出去的錢隻管一天,三個月的國債,印出去的錢隻管3個月,

買個30年的MBS,印出去的錢要管30年。不是說‘印錢是短期行為“,而是“印出去的

錢是短期的”。

以前的QE買的是長期債(MBS)。現在FED的“QE”買的是短期國債,短期國債到期,政

府得把錢還給FED,就消賬了,這個QE是暫時的,最終達到動態平衡,就是財政赤字的

虧空程度。就像你買房三十年的mortgage是長期債務,你這星期買個iPhone管信用卡借

1000塊,過幾個月還上就完事兒了,對你的經濟狀況不會有太大影響,但你每個月都要

買個大件,一會兒iPhone,一會大彩電,一會兒旅遊,那就不好說了。

事後諸葛亮,現在倒回去想為啥川普大罵FED降息不力了,降息和股市還是經濟形勢基

本無關,是為了債市!!!由於大規模減稅導致巨量國債發行,誰去買國債?理論上應

該是美元持有者去買,結果短期利率高居不下,並還有FED縮表和升息的預期,傻子才

去買新發的國債,這樣會導致中長期國債飆升(10年期飆到3%,yield curve倒置),

而美國的國債也好經濟也好是承受不了高利率的中長期國債的,如果這樣川普減稅政策

一下子就破產了。。。因此川普才要FED不惜一切代價降息,並多次破口大罵!FED雖然

不願意(沒法縮表了),但被川普綁架了,如果債市垮了,FED的美元也就沒人要了。

雖然債市的長期問題仍然存在,但短期總不至於垮掉。從宏觀的角度來講,川普的政策

相當於強迫大家買美債,把錢借給美國政府,說白了就是,我給你減稅了,但你得把錢

借給我。短期來講達到了目的,但長期來說抽走了市場上的流動資金,並沒有達到省下

的稅錢用於發展經濟的目的,相反,本來把你的拿來買國債的錢本來是稅錢,我可以白

拿的,現在我要管你借還要給你還本付息,政府是得不償失的。這個經濟政策恐怕行不

通。。。完全是給大資本讓利。

這裏有幾個概念。。。首先,國債是risk free的,其他債不在考慮範圍內,這是前提。

1. 銀行”多餘“的錢要存在FED,存款利率就是大家常說的FED Fund利率,相當於在

FED活期存款

2. 銀行可以把存在FED的“多餘”的錢拿去repo market進行借貸,由於“多餘”的錢

足夠多,所以repo的利率上不去。

3. FED cut利率並有繼續cut的預期,甚至是負利率,那麽銀行把“多餘”的錢去存FED

的活期就不make sense了(比如,現在2%,年底1%,明年0.5%,等等),結果就把“多

餘”的錢從FED取出來去買國債鎖定現在相對較高的利率,比如,2年5年的1.5%。

4. 由於國債是去填補財政赤字,因此這些錢在金融係統中不再是“多餘”的錢。總體

上來講,FED賬戶上各銀行“多餘”的錢就少了。

5. 金融係統中“多餘”的錢少了,那麽在repo market上可借出的“多餘”的錢就少了

,因此repo利率升高。

6. 缺錢的一方(無論是銀行還是機構)都不會賣出任何國債,因為在cut利率的預期前

提下,任何國債都是越來越值錢的,因此他們寧可拿國債做抵押去repo market上借高

利貸。repo market上是短期借貸,以天計算,就算是高利貸,和長期國債的收益比起

來都是微不足道的。

7. FED為了控製repo利率,不得不出麵去買這些短期抵押國債,即,你不要去repo

market上其他人那借高利貸了,你到我這來借錢就行了。

8. FED盡管拿了很多短期國債,變相QE,但和QE的本質區別是,QE是長期債務,短期債

務在一段時間後,比如三個月半年一年,國債到期,就自動銷毀了。

9. 這個趨勢會持續到rate cut預期結束。

【 在 EmMeadow (青山綠水) 的大作中提到: 】

: 感覺你的說法有點扯淡。按照你的說法,大家都想花錢買國債,導致美元短缺。可是現

: 在美元短缺銀行賣在賣國債。他們那麽想要國債,不會賣點別的債嗎?這個論點明顯和

: 事實不符。