【作者】大隱於市 | 格隆匯·專欄作者

如果說財經裏麵,有哪個話題最熱門,那一定是關於美聯儲加息。

因此,總有一些朋友問我關於美聯儲加息的看法,很多人擔心加息會不會是壓迫泡沫的最後一根稻草。

在大多數情況下,我給的答案都是:由於宏觀的複雜性和不確定性,大多數情況下,我對宏觀都沒什麽強烈的觀點,但是有一點我是確定的。相比美聯儲加息,我更怕它現在不加息了。

一、什麽是美聯儲,美聯儲的決策機製是什麽?

美聯儲可以理解成美國的中央銀行,其主要任務就是維持美國經濟健康運行,創造足夠的就業、維持物價穩定。

更直白點講,美聯儲號稱自己的目的隻有兩個:美國的失業率和通脹率。

但實際上在這個全球一體化的時代,美聯儲出台一係列的政策,要考慮的事情非常多,不僅僅隻是國內的一些經濟數據,還要考慮日本、中國、以及歐洲的經濟狀況。

對於美聯儲來說,是否升息首先考慮的一定是本國經濟和金融實際運行的情況,經濟增長、消費、就業、通脹等指標如果有轉好的趨勢,資產價格是否已經上漲很多,如果不升息就有經濟過熱的風險,這時就要把加息提到討論日程裏。畢竟當經濟出現過熱再加息,代價就會很大。然後美聯儲還需要看看歐洲和新興市場的經濟如何,在美聯儲的升息決定不會對他們造成太大負麵影響的情況下才會推行。

其實美國經濟在2012年之後就出現了明顯的好轉,市場已經持有很長一段時間美聯儲升息的預期,各種資產價格已經提前部分反映了升息的結果,全世界的美元已經在逐步回流,美元指數在2014年就已經過了這一輪的高峰。

不考慮鷹派和鴿派博弈情況下簡單來說,之所以在2015年年底才出現了第一次加息,主要是因為歐洲和中國的情況不樂觀,加上自身的通脹恢複程度不高等問題,美聯儲才會一次次推遲升息過程。

那麽美聯儲是如何決策的呢?

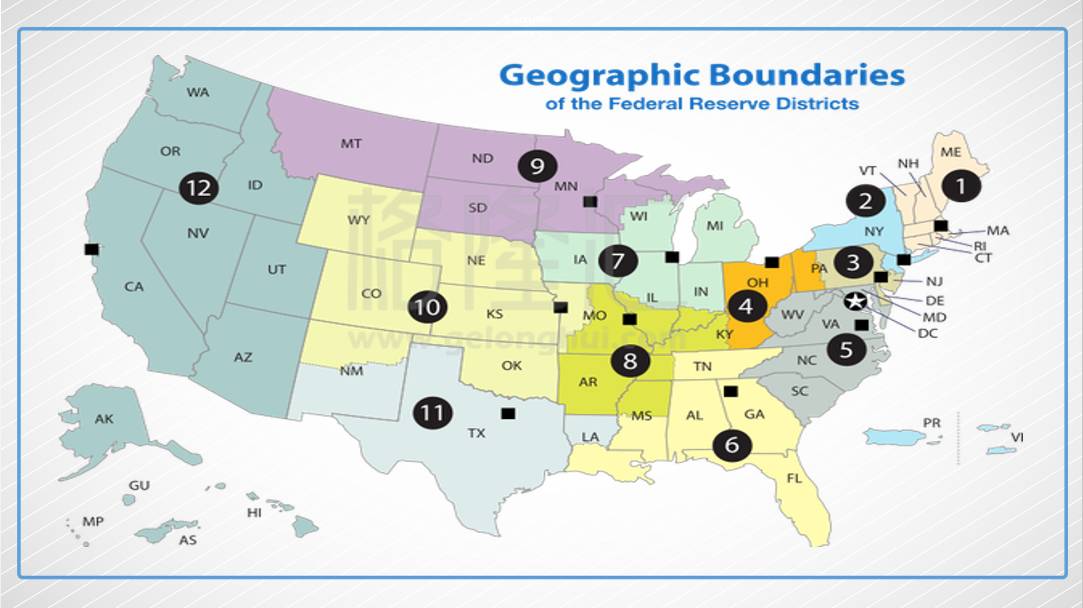

美聯儲在華盛頓設立了一個委員會,除此之外,把美國劃分為了12個儲備區,每個核心區的城市裏有一個分行。每個分行的主要責任之一是研究一段時間之內這個的宏觀、微觀和金融市場現狀。

按照1913年國會通過的《聯邦儲備法》,美聯儲由在華盛頓的聯邦儲備局和分布美國各地區的12個聯邦儲備銀行組成。如下圖所示,12個聯邦儲備銀行的總部分別位於1波士頓、2紐約、3費城、4克裏夫蘭德、5裏士滿、6亞特蘭大、7芝加哥、8聖路易斯、9明尼阿波利斯、10堪薩斯城、11達拉斯和12舊金山,每個聯邦儲備銀行各自負責一個大區。

美聯儲的核心部門是聯邦公開市場委員會會議(FOMC)。FOMC每年要召開八次常規會議,會議內容主要包括研討經濟、金融情況,製定恰當的貨幣政策以及評估長期物價穩定和經濟持續增長的風險因素。

投票委員會由美聯儲1位主席、1位副主席、3位理事和12位地區性的聯邦儲備銀行主席組成。5位美聯儲官員和紐約聯儲主席擁有永久投票權,其餘11位地區聯儲主席中中4位輪值投票,每次共有10人投票。

因為篇幅原因,不能花太多字數來詳細介紹美聯儲這個機構,如果你對美聯儲是如何運營的感興趣,你可以去閱讀一下前美聯儲高級顧問王健寫的一本書《還原真實的美聯儲》。

二、美聯儲加息到底是什麽意思?

很多人可能會說,我懂加息啊,加息就是把銀行裏的利息提高了。

實際上,這種說法是錯誤的。美聯儲是沒有任何權利直接調整銀行裏的利率的。

因此,美聯儲“加息”指的實際上是增加美國聯邦基準利率(FederalFunds Rate)。

美國聯邦基金利率是指美國同業拆借市場的利率,其最主要的隔夜拆借利率。

這種利率的變動能夠敏感地反映銀行之間資金的餘缺,美聯儲瞄準並調節同業拆借利率就能直接影響商業銀行的資金成本,並且將同業拆借市場的資金餘缺傳遞給工業和商業,進而影響消費、投資和國民經濟。

三、為什麽我害怕的是不加息?

基本上從3年前開始,每次議息會議,市場都如臨大敵,基本的節奏就是美股跌完港股跌,港股跌完後歐洲股市跌。

這說明,市場害怕美聯儲加息。

那市場害怕美聯儲加息的理由呢?

最直觀的理由就是流動性。美聯儲加息意味著貨幣政策的收緊,流入股市的資金同樣收緊。另一個理論一點的理由是加息提高了市場收益率,在其他條件不變的情況下,市場收益率與資產價格呈現負相關關係。

從過去幾年來看,市場有時候是真的很不“聰明”,而很多時候,這種不聰明正是因為市場中的參與者太太太太關注“短期”了。

我最喜歡的一個例子是,在2001年911事件爆發時,很多航空股當天股價暴跌50%。

鄧普頓也正是利用這種短期劇烈的恐慌情緒,開始大量買入航空股。他買入的邏輯很簡單,911事件的爆發,幾乎不會影響10年之後美國人做飛機的需求。大眾隻是短暫的恐慌,當恐慌散去,他們會發現出遠門,還是隻能選擇飛機(美國火車基建非常差)。

很多時候,看的比別人長一點點,就是一個巨大的競爭優勢。

下麵我們從過去的數據來看看,美聯儲加息和股市走勢之間的相關性如何。

從2000年至目前為止,美聯儲一共加息了18次,降息了37次。值得注意的是,美聯儲加息與降息的分布呈周期性,2000年聯邦基金利率維持在6.5%的水平上運行,從2001年至2003年6月,聯邦基金利率從6.5%下降到了1%,此後在1%的水平上運行近1年。從2004年6月起,利率重新上揚至2006年6月,利率從1%上升到5.25%。之後美國在5.25%的水平上維持近一年後,又重新步入降息通道,從2007年9月至2008年10月,利率從5.25%再次下降到了1%。不過這一利率並未如此次周期那樣,在這一水平上運行。2008年12月,美聯儲將目標利率再次下周至0到0.25%的區間上,這一水平持續到了2015年12月,才上調了0.25個百分點至0.25%到0.5%的區間。

可以看出,過去16年裏,聯邦基金利率可以劃分為四個階段:降息通道、加息通道、降息通道、低息水平運行。現在來看美國股指的表現。

我們來選擇道指作為參考對象。從2000年至2016年,道指表現如下。

上麵兩張圖合二為一之後,你可以看到下麵這個圖。

僅從數據上看,有兩點值得關注。第一,在過去的16年裏,美國利率的漲跌基本上與道指的漲跌同步。第二,道指見頂開始下跌伴隨了利率高水平的運行,道指見底開始上漲伴隨了利率低水平的運行。

從第一點來看,市場目前對加息的畏懼又是不成立的了。因為過去的數據並沒有教訓市場,告訴市場加息利空股市。上一個加息通道裏,從開始加息(2003年6月)到股市見頂(2007年9月)中間相隔了4年有餘,如果有人認為加息利空股市而做出拋售的舉動,他可能失去了4年的大投資機會。

從第二點來看,高利率似乎利空股市而低利率利好股市。

怎麽來看這似乎是矛盾的兩點呢?

其實市場左右糾結美聯儲的行動,卻忘記了美聯儲的初衷。美聯儲的目的,說白了,就是維持經濟的穩健運行。無論它的會議決議內容是什麽,它都是以這個目的為出發點。而鑒於美聯儲官員的知識、經驗及信息優勢,市場應當有理由相信他們對經濟形勢的判斷大概率是正確的(僅僅隻是大概率)。

加息意味著在美聯儲官員看來,經濟是向好的。正是因為如此,從曆史數據來看,很多時候股市在加息的背景下依舊上漲。

而降息則恰好相反,這說明美聯儲的官員認為美國經濟可能會出現衰退的苗頭了。正是因為如此,從曆史數據來看,很多時候降低反而導致整個股市下跌。

四、結語

所有關注美股的投資者,都應該明白,美股並不是一個政策市,決定它漲還是跌的歸根到底還是企業的基本麵和國家經濟的基本麵。

因為情緒導致的恐慌拋售和因為國家經濟基本麵惡化導致的拋售,完全不是一回事。

其中最簡單的一個例子就是:英國退歐。

在英國退歐當年,全球股市平均下跌了4%以上,美國當天也有3%的跌幅。很多銀行股直接開盤跌了6%。

但是結果呢,由於經濟基本麵沒有惡化,恐慌情緒迅速消散。跌下去多少,就漲回來了多少。

而美聯儲的加息和打算縮表的行為,基本上印證了美聯儲對經濟比較樂觀的態度。

如果美聯儲沒有加息,那麽真正值得擔心的事情就發現了:在美聯儲的眼裏,美國經濟出現了很大的不確定性。也就是說,美國經濟的基本麵可能惡化了。

比如擔心加息帶來的流動性減少,眼光稍微長遠一點的投資者,都應該更在意經濟的健康程度。

雖然加息會帶來流動性減少,但是如果加息的前提是美國經濟持續走好,那麽在這種基本麵下,企業的利潤也會持續走高。這種情況下,加息並不會導致股價下跌。

這就是為什麽我現在依舊放心持有不少被低估的美國股票——耶倫的行動,在為我做最權威最官方的經濟基本麵判斷。

而我沒有理由不相信他們的專業度。