青海雜談

趨勢投資與價值投資的探索

往日不可留,來日猶可待。如今海上油氣正處於新項目投資、老油田二次開發的關鍵節點,如何運作,才能確保油公司和油服公司重新盈利?

................................................................................................

北海和墨西哥灣(GOM)是全球重要的兩個海上油氣產區,昔日這兩個地區的產量占全球海上油氣總產量的20%左右,油氣投資占全球的25%。受低油價影響,如此大體量的油氣區塊曾一度發展停滯,未來將如何重獲繁榮呢?

石油圈原創,石油圈公眾號:oilsns

北海&墨西哥灣:油氣生產趨勢極為相似

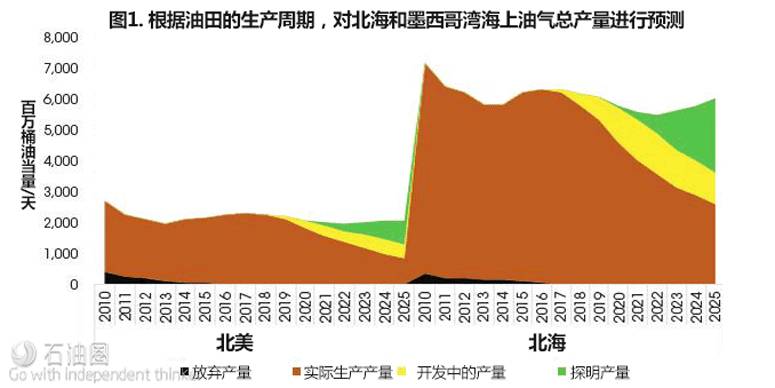

從海上油氣生產的曆史數據來看,這兩個地區的趨勢非常相似,它們在2000-2013年間均經曆了產量的大幅減少:北海的油氣產量從1000萬桶油當量/天下降到了600萬桶油當量/天,而墨西哥灣的產量則從400萬桶油當量/天,下降到了200萬桶油當量/天。

從2014年開始,兩個地區產量下降的趨勢均有所改變,產量再次增加。這一結果源自一批新項目的獲批,以及成熟油田的二次開發。在北海,新開發油田包括Knarr、Gudrun、E. Grieg、Laggan和Jasmine油田;二次開發的成熟油田,包括Valhall、Ekofisk和Eldfisk。在墨西哥灣,主要是一些深水項目限製了產量的下降,如Lucius、Jack/St. Malo和Delta House等油田,正不斷成為新的產量來源。

石油圈原創,石油圈公眾號:oilsns

從中期來看,由於近年來獲批項目較少,預計產量將有所下降。北海地區在未來五年的油氣生產下降量可能多達100萬桶油當量/天,而相同時期內,墨西哥灣可能的產量下降量約為30萬桶油當量/天(圖1)。

石油圈原創,石油圈公眾號:oilsns

兩地區的競爭優勢凸顯

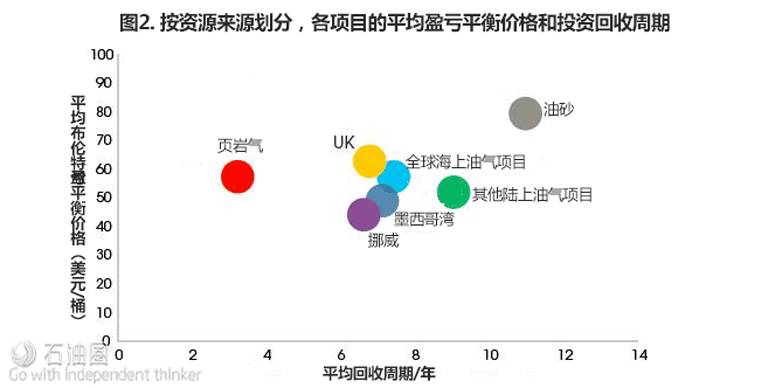

當前,北海和墨西哥灣都在同其他油氣資源爭奪投資,因此,有必要考慮兩個地區的競爭力情況。圖2描述了挪威、墨西哥灣和英國新項目,以及其他油氣資源的盈虧平衡價格和投資回收周期。

石油圈原創,石油圈公眾號:oilsns

由圖2可知,挪威和墨西哥灣一些未獲批項目的平均盈虧平衡價格低於50美元/桶,低於未來幾年即將批準的一些其他油氣資源項目。事實上,相比於頁岩氣,挪威項目的盈虧平衡價格還要低10美元/桶。

事實上,正是由於北海和墨西哥灣地區相比於其他地區的油氣資源項目更具有競爭優勢,挪威著名能源谘詢公司Rystad才敢大膽預測,預計未來在這些地區將會上馬一些新項目。

隨著獲批項目的增加,到2019年投資也將增加,這將有助於緩解生產遞減造成的產量停滯,最終產量會隨之增加。另外,由圖2可知,北海和墨西哥灣項目的盈虧平衡價格在40-50美元/桶之間。

石油圈原創,石油圈公眾號:oilsns

兩地區發展同步 都獲批了哪些新項目?

自2013年以來,兩個地區獲批的項目數量呈下降趨勢。2010-2013年,北海地區每年都有15億桶油當量的新資源項目獲批,而2016年,這一數字僅為2億桶油當量。在墨西哥灣地區,2010-2013年,這一指標平均每年為7億桶油當量,而2016年為3.3億桶油當量,新項目的減少影響了之後的支出和中期產量。

許多項目受低油價影響而延遲,但勘探生產公司通過改變思路,降低了項目相關的成本,Rystad能源公司預計從2018年開始,兩個地區獲批的項目數量會再次增加。

此外,隨著油價逐步回升,許多準備中的項目將獲批。在北海地區,未來3年約有20億桶油當量的資源開發項目將獲批,而對於墨西哥灣地區,這一數字為8.5億,也相當可觀。

石油圈原創,石油圈公眾號:oilsns

圖3統計了未來幾年,預計將獲批的一些大型項目。最大的要數位於巴倫支海的Johan Castberg項目,該項目的作業者為挪威國油,最終將以FPSO(浮式生產儲油)裝置生產,預計在2018年獲得最終的批準。挪威國油及其合作夥伴一直在努力降低該項目的成本,並改變開發思路。總的來說,盈虧平衡價格從80美元/桶下降到了35美元/桶。

石油圈原創,石油圈公眾號:oilsns

第二大項目是Johan Sverdrup二期,二期項目包括一個新的處理平台和海底基礎設施,未來它們將把產量從約40萬桶/天增加至約60萬桶/天。

Kaskida是墨西哥灣地區即將獲批的最大項目,該項目所在油田為高溫高壓油田,並於2009年被發現。下第三係地層的另一個發現是阿納達科公司的Shenandoah油田,阿納達科將繼續進行評價工作,預計采用半潛式平台進行開發。

另外兩個有趣的油氣發現是Wisting和Alta/Gohta,連同Johan Castberg,這些項目將使巴倫支海地區成為重要的油氣產區和北極地區重要的區域。為增加這些項目的預計資源量並提高項目的商業性,未來2年在該區域將會新開鑽一批評價井。

石油圈原創,石油圈公眾號:oilsns

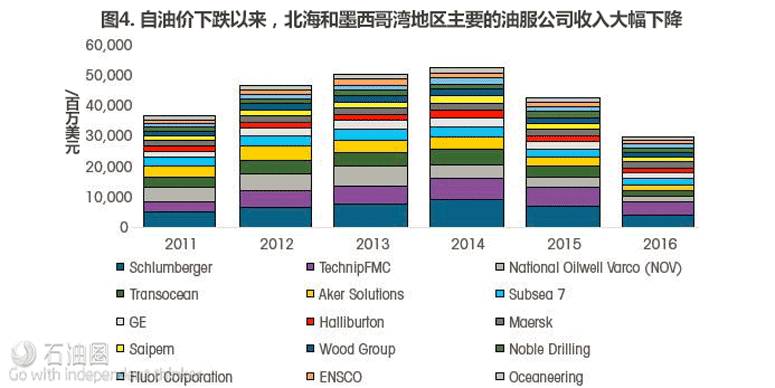

油服市場隨油價跌宕起伏

近兩年來,低油價對油服公司造成了極大的影響。北海和墨西哥灣地區的油服公司的收入已經從2014年的峰值減少了42%。在經曆了五年連續以13%的速度增長後,自2015年開始,勘探生產公司縮減了投資,油服市場開始經曆艱難時刻。像NOV、Transocean和Subsea 7等一些公司,收入減少更是超過了50%(圖4)。

石油圈原創,石油圈公眾號:oilsns

2010-2014年間的高油價,助推了墨西哥灣和北海地區許多新油田的開發。一些大的開發項目,如墨西哥灣地區的Jack/St. Malo、Mars B和Big Foot項目,以及北海的Goliat、Martin Linge和QUAD204項目,給油服公司帶來了前所未有的高收入,也催生了油服業的大繁榮。

但2014年新獲批項目數量逐漸減少,再加上許多項目在2015年終結,油服公司在這兩個地區的訂單數量驟減。無獨有偶,其他地區油服公司的業務量減少得更多,如北美陸地,許多公司的收入減少了60%以上。

石油圈原創,石油圈公眾號:oilsns

海上油服市場前景幾何?

盡管油價在2016年有大幅回升,但就油服工作需求量來說,2017年仍然比2016年更疲軟。隨著行業實際服務單價的逐漸降低,預計北美和西歐市場規模將分別收縮15%和7%。

好消息是,在經曆了兩年的項目停滯後,勘探生產公司願意重新批準一些新項目。一些如Mad Dog二期、Kaikias和Johan Castberg等新項目的獲批表明,油氣公司有能力提高這些地區海上油氣項目的經濟性,並控製項目風險,使它們更具競爭力。

可想而知,這些新項目短期內不可能獲得可觀的回報,想要彌補現有油田支出的減少可能需要一定的時間,但隨著今明兩年油價在50-65美元/桶之間波動,未來可能會有更多的項目獲得批準。

挪威的Johan Sverdrup二期、英國的Rosebank項目,以及墨西哥灣的一些小型水下回接項目的重啟,將共同促使這兩個地區有望從2019年開始利潤大增。

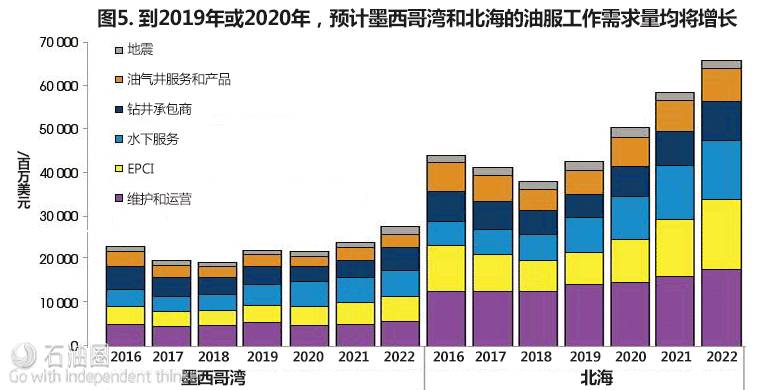

不同部門的市場增長情況各不相同,工程、采購、施工和安裝(EPCI)以及維護、改建和運營這兩大市場似乎最有前途,預計在2016-2022年,平均複合增長率分別為13%和7%。

對於其他市場,年增長率預計將在4-6%的範圍以內。得益於項目投資開始大幅向大型的獨立項目傾斜,EPCI市場快速增長,相比許多小型的水下回接項目,EPCI的工作量將會更多(圖5)。

石油圈原創,石油圈公眾號:oilsns

對於早期已經開始複蘇的業務,供應商應該著力於維護和運營市場,預計這一領域將從2018年開始增長。一些新油田項目,如Kraken、QUAD204、Gina Krog和2017年將要投產的Jack二期,將促使公司間簽訂更多新的框架協議。從2018年開始,一些已經被延遲的老油田維護項目將重啟,屆時油服公司將重新公開招標。

另一個將在2018年開始增長的油服市場是水下業務,一些老油田需要進行維護或更換一些海底設施。其他市場預計將從2019年開始增長,屆時新的油氣開發項目將全速啟動。

石油圈原創,石油圈公眾號:oilsns

油服業回暖隻能仰仗高油價?

在行業經曆了如此巨大的調整後,需要一段時間才能全麵複蘇。即使未來10年油價在90-100美元/桶,市場也無法在2024年之前回到2014年的水平。如果油價長期保持在50美元/桶,油服市場將麵臨巨大的挑戰,預計將維持2017年的水平。

目前的情況並不是缺乏待批準的潛在項目,即使是一些一流的項目,也可以改善成本基礎,但由於其複雜性,這並不適用於所有已發現油氣資源而待批準的項目。對於儲量較小的油田、高溫高壓油田、重油和存在其他複雜因素的油田,許多開發項目的盈虧平衡價格通常高於60美元/桶。

因此,要真正看到北海和墨西哥灣地區的油服市場東山再起,油價必須上漲到這一水平之上。如果達不到,那麽油服公司就必須在其他地區尋找新的業務增長點了。