青海雜談

趨勢投資與價值投資的探索作者: wdctll

2016年11月30日歐佩克減產,引發了海洋石油鑽井公司股票一波狂歡,然而好景不長,油價雖然在50-55美元盤整了三個月並沒有大跌,但是這些油服公司股價又回到了原處,有些甚至比歐佩克減產以前股價更低,似乎整個OSD行業最黑暗的時刻即將到來。

下麵簡單總結一下這些公司的四季報情況(數據來源公司財報):

一、公司財務分析

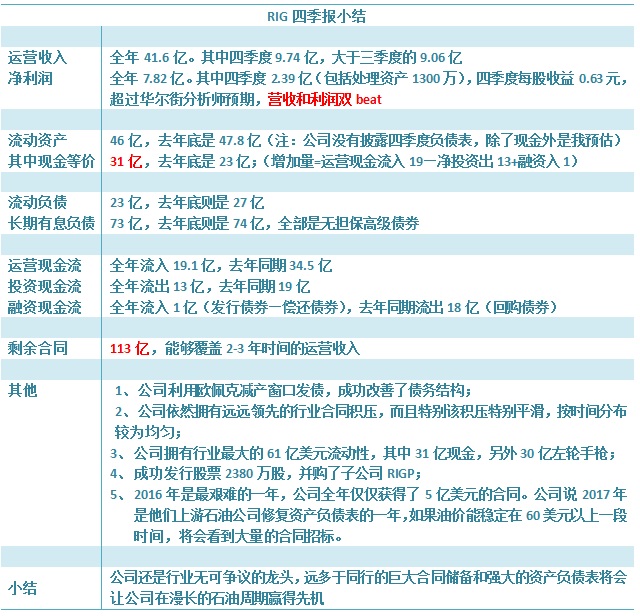

1、RIG

現金水平:較高,賬麵31億現金,另外還有30億左輪手槍。 有息負債:很高,約90億美元。

剩餘合同:中等,113億美金,其中70%來自於殼牌。(相對於RIG往年)

艦隊狀況:以深海為主,總數62,其中鑽井船23,半潛29,自升10。目前三分之一已經停工,三分之一將在今年停工。

在建艦隊:很多,還有11艘在建,剩餘支付義務約33億美元。

小結:無疑是誌在進軍深海的殼牌救了RIG,殼牌在行業低迷期以並不低的日費率鎖定了70多億美元長期大合同,否則RIG可能會和SDRL一樣的下場。RIG的缺點就是有息負債太高達90億美元,而且在建艦隊太多未來壓力很大,然而時間分布比較均勻的110多億剩餘合同,也足以能讓他多挺幾年,度過行業低迷期,因此RIG擠占了一個幸存者的位置。

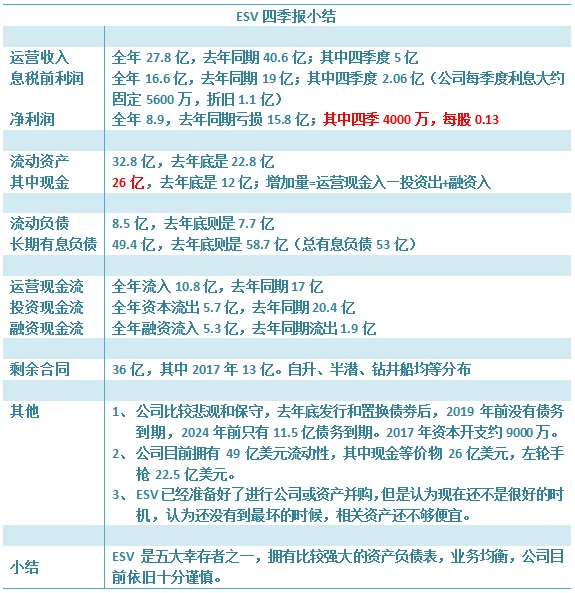

2、ESV

現金水平:較高,賬麵26億現金,另外還有22.5億左輪手槍。

有息負債:較高,約53億美元。期限較遠,2019年前沒有到期,2014年前隻有11.5億到期。

剩餘合同:低,36億美金。鑽井船、半潛船、自升平台各12億,業務平均。

艦隊狀況:深海淺海各種業務均勻,總數60個,其中鑽井船8個,半潛16個,自升36個。 在建艦隊:較少,還有2艘在建,未來支付義務不重。

小結:ESV管理層一直是十分保守和悲觀的,2016年12月份又發行了大量債券來置換現有債券期限,改善債務結構,四季報電話會議上,CEO說公司已經準備好了進行資產或者公司並購,不過認為現在並沒有到合適的時候,認為相關資產價格還有點高,在等更壞的時候。ESV憑借較高的現金水平、均衡發展的業務、很長的債務期限,也擠占了一個幸存者的位置。

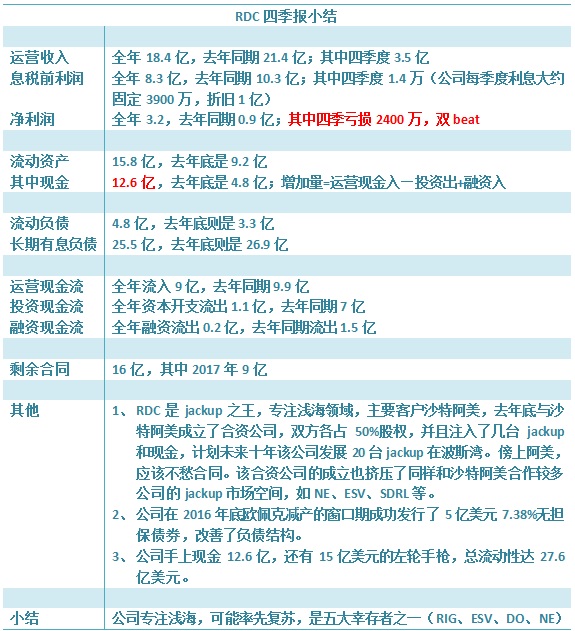

3、RDC

現金水平:中等,賬麵12.6億現金,另外還有15億美元左輪手槍。

有息負債:中等,約27億美元。

剩餘合同:較低,16億美金,其中50%來自於沙特阿美。

艦隊狀況:以淺海為主,總數31,其中鑽井船4,自升27個。

在建艦隊:無。

小結:RDC是淺海之王,目前停工率最低的公司就是RDC,另外他也準備好了進行資產收購。憑借和沙特阿美的良好關係、較好的現金水平、中等的負債,RDC也擠占了一個幸存者的位置。

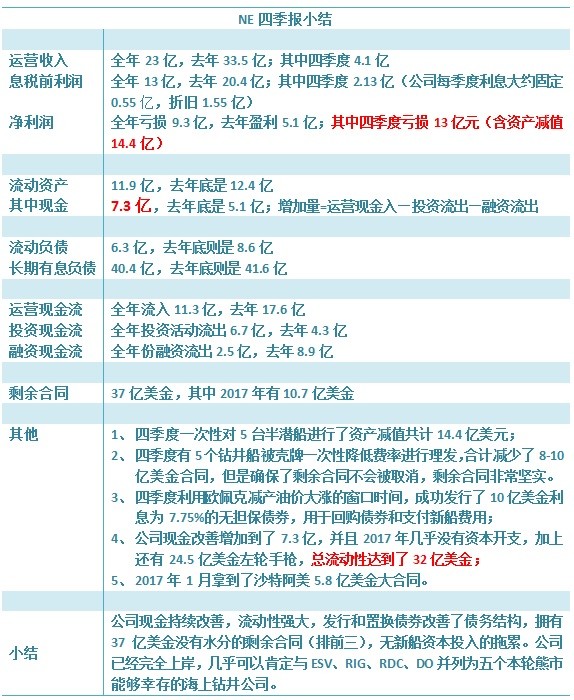

4、NE

現金水平:中等,賬麵7.3億現金,另外還有24.5億左輪手槍。

有息負債:較高,約43億美元。

剩餘合同:中等,37億美金,其中50%來自於殼牌。

艦隊狀況:深淺海各種業務均勻,總數30個,其中鑽井船8個,半潛船8個,自升平台14個。

在建艦隊:無。

小結:NE很像小一號的ESV,現金和負債都比ESV少一些,剩餘合同還要略高於ESV。NE最近發展勢頭不錯,搶得沙特阿美5.8億美元長期大合同。因此NE憑借均衡的業務、較好的流動性、比較堅實的剩餘合同順利擠占了一個幸存者的位置。

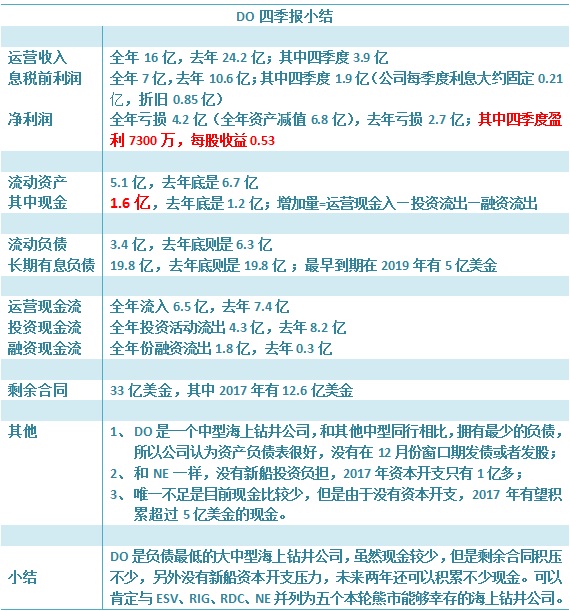

5、DO

現金水平:低,賬麵1.6億現金。

有息負債:較低,約20億美元。

剩餘合同:中等,33億美金。

艦隊狀況:以深海為主,總數30個,其中鑽井船4個,半潛船21個,自升5個。

在建艦隊:無。

小結:DO是負債水平最低的大中型海洋鑽井公司,雖然其賬麵現金較少,但是憑借還不錯的33億美元剩餘合同,而且沒有新船的資本開支支付義務,也能夠成為幸存者之一。

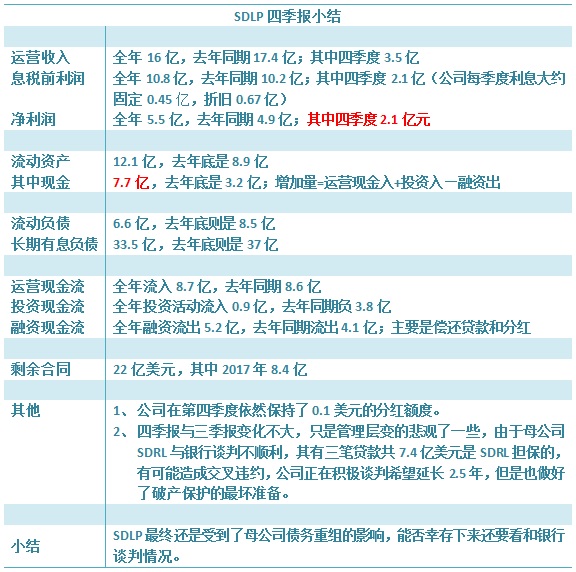

6、SDLP

現金水平:中等,賬麵7.6億現金,另外還有2.8億美元賠償款2017年底到賬。

有息負債:高,約37億美元。(對於SDLP的體量來說)

剩餘合同:較高,22億美金。(對於SDLP的體量來說)

艦隊狀況:以深海為主,總數11,其中鑽井船4,半潛船7個。

在建艦隊:無。

小結:SDLP是中小型海洋鑽井公司,唯一缺點就是負債較高,而現金水平和剩餘合同都很不錯。但是由於牽扯了7.4億的母公司SDRL擔保貸款可能因為SDRL的重組事件而交叉違約,因此公司還存在著不小風險,需要繼續觀察,若這個問題解決,公司應該能熬過這個大熊市。另外就是公司每個季度的0.1美元的分紅可能隨時取消,需要引起注意。

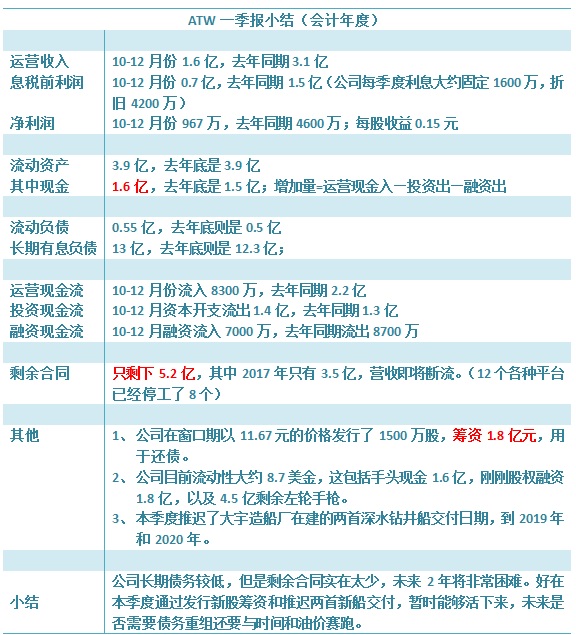

7、ATW

現金水平:低,賬麵1.6億現金,另外還有4.5億左輪手槍。

有息負債:很低,約13億美元。

剩餘合同:很低,5.2億美金。

艦隊狀況:深海淺海業務均勻,總數10個,其中鑽井船2個,半潛船3個,自升平台5個。 在建艦隊:2個,推遲到2019年和2020年交付。

小結:ATW也是中小型海上鑽井公司,唯一優點就是負債水平是所有公司中最低的,可是其他方麵他也是最低的,最低的現金水平和剩餘合同。幸虧他在歐佩克減產後股價飆升的時候發行了1500萬股,籌集了1.8億美元現金,否則今年他也要進行重組了。能否接到新的大合同,是他能否避免重組的唯一因素。

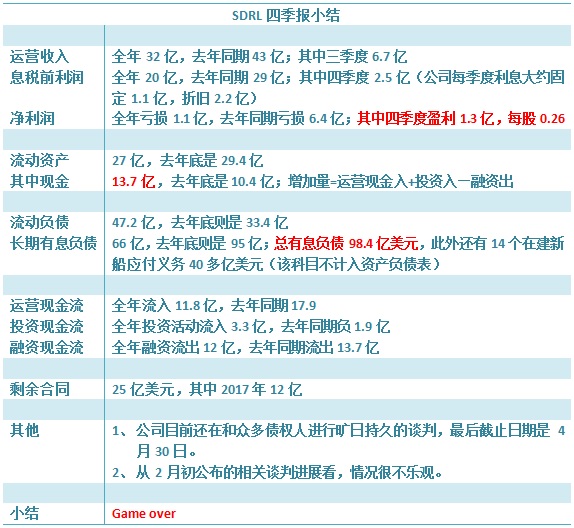

8、SDRL

現金水平:低,賬麵13.7億現金。(相對於SDRL的體量)

有息負債:很高,約98億美元。

剩餘合同:低,25億美金。(相對於SDRL的體量)

艦隊狀況:深海淺海業務均勻,總數54個,其中鑽井船11個,半潛船16個,自升平台27個。

在建艦隊:很多,高達14個,未盡支付義務約40億美元。

清算價值:負31億。根據最新的業內資訊,一個很新的第六代鑽井船二手市場價值2億美元(新建造價6億美元的三分之一),一個很新的第七代鑽井船是2.5億美元(新建造價8億美金的三分之一),而很新的高規格半潛船和jackup大概能賣5000萬美元。另外剩餘合同可以按照現金流折現進行估值。由於SDRL都是很新的船,那麽SDRL清算價值毛估估: (27-47-66)+25*0.5+(11*2+43*0.5)=-31

小結:SDRL曾經是筆者最喜歡的公司,也是傷害我最深的公司。在我9月份寫的一篇文章《海洋鑽井之王SDRL債務重組方案猜想》中,我犯了一個致命錯誤。 在債務重組中,債券持有人難以對付,我當時預測的重組方案中,均是債券按照一定股票價格進行債轉股(哪怕股價很低,低到1元轉股),這樣20億的債券全部轉股、加上大股東JF注資10億、銀行貸款展期,重組後公司的財務結構和RIG完全一樣了,即使現有股權被稀釋4-5倍,當時股價應該不高估,股價已經反應了重組稀釋方案(當時RIG市值是SDRL的5倍)。於是我在2月初股價從4.5跌到3元的時候重倉了SDRL,沒想到公告重組進展不順利,一周後股價就暴跌到了1.9元,我看了重組方案進展公告後全部割肉出局。 我犯的錯誤是,沒想到當清算價值為負的時候,債券不按任何股價轉股,債券持有人可以要求徹底消滅老股東,能留下5%的股份給老股東都很仁慈了。 此外,大股東JF也沒想再花錢救公司了,不願意股權注資,隻願意以高息債券形式注資10億,這就表明JF隻願意當債權人。債券持有人委員會的方案是,20億債券的一半10億展期換為高息可轉換債券,另外一半10億全部轉為股票,消滅全部現有股東。(JF的另外一個公司持有相當的SDRL債券) 公司很可能在四月底之前宣布破產保護,但是不代表股價會一直跌下去,也許一個傳言過來股價再次暴漲紮空也不是沒有可能。

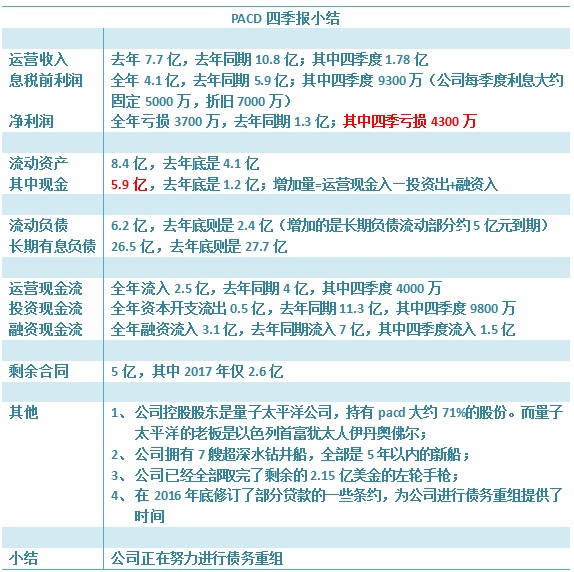

9、PACD

現金水平:中等,賬麵5.9億現金。(相對於PACD的體量)

有息負債:很高,約32億美元。 剩餘合同:低,5億美金。

艦隊狀況:專注深海,7個最新的第七代鑽井船。

在建艦隊:無。 清算價值:負5億。

小結:PACD是管理層最為樂觀的海上鑽井公司,但願能達成一個對現有股東友好的重組方案。

10、ORIG

現金水平:中等,賬麵7.7億現金。(相對於ORIG的體量)

有息負債:很高,約38億美元。 剩餘合同:中等,15億美金。

艦隊狀況:專注深海,共11個,其中第七代鑽井船4個,第六代鑽井船5個,半潛船2個。 在建艦隊:2個,未支付義務約11億,其中2018年2.6億,2023年8.7億。

清算價值:零。(忽略半潛船和被抵債的阿波羅號價值:11+5-2-38+15*0.5+5*2+3*2.5)

小結:orig四季報大幅度資產減值37億美元,減值後剛好淨資產為零。對於orig提筆前有千言萬語,可是到寫的時候卻沒有什麽想寫的了。最後隻有一句提醒,該公司風險很大,有可能很快宣布破產保護退市。

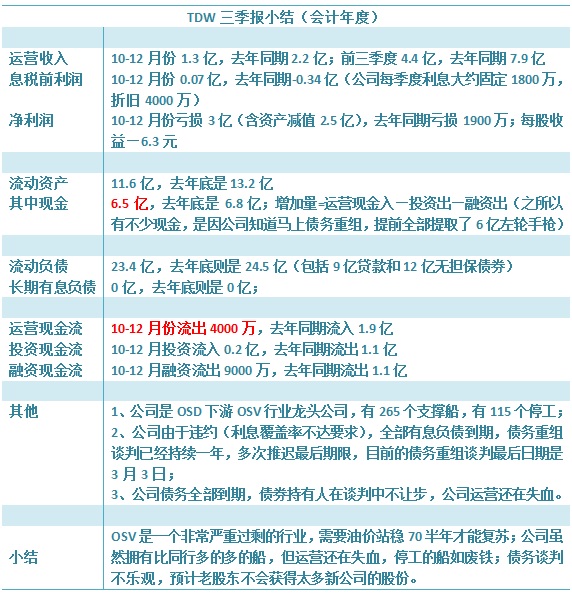

11、TDW

最後再說一個公司TDW潮水公司,他是OSD下遊行業OSV行業的領頭羊。本來昨天是債務談判重組最後一天,結果又推遲了10天,就是到3月13號宣布重組方案,讓我們看看到底是什麽方案。

二、行業分析

1、艦隊現狀 目前整個海上鑽井行業過剩嚴重,總體停工率超過50%,半潛船尤其過剩嚴重,日費率隻有最高價時候的三分之一。然而隨著油價站穩50美元,淺海的自升平台開始逐漸出現小合同緩慢複蘇,但是深海鑽井船需要60美元以上的油價才能看到複蘇,下半年全球不少海上區塊招標,但是那些拿到海上區塊開發權的大油商,不見到60美元油價不會輕易招標海上鑽井公司的。

2、剩餘合同 整個OSD行業的剩餘合同數可以反映這個行業的運行趨勢,因為這個數字反映了每個季度新增加合同量減去燃燒老合同量的數值。

上圖是10家公司總的剩餘合同數趨勢圖,過去8個季度剩餘合同從768億降低到了308億,這個下降趨勢依然沒有停止的跡象,整個行業總體營收將繼續下降,基本麵繼續惡化,隻到該曲線走平,行業基本麵才能真正見底,行業整體營收才開始重新增長,目測該曲線走平還需要4-6個點,也就是4-6個季度,即是2018年下半年行業基本麵真正複蘇。而目前整個OSD行業最黑暗的時候即將到來。

三、投資建議 油價終將上漲,行業必將複蘇。如果對該行業有興趣,建議至多拿出本金的20%投資該行業,並且均勻分散到RIG、ESV、NE、RDC、DO五個幸存者標的當中。

如果收購小油服公司,哪些公司有價值?

orig有收購價值。有息負債-現金-合同折現價值=22億。一共5個六代船,3個七代船(排除阿波羅),兩個付款七代船,半潛忽略。每個值2.2億合理。

sdlp也沒有收購價值。有息負債-現金-合同折現價值=36-10-11=15(算了賠償金2.8億)。一共4個鑽井船,相當於10億,另外7個半潛不值5億

pacd現在被收購還有點貴,有息負債-現金-合同折現價值=30億。一共7個七代船,相當於4億一個,貴了,隻值2.5億一個

sdrl的收購價值是負40億

近日OSD行業相關信息匯總:

1、 令人振奮的消息有,巴西鹽下深海石油即將舉行三輪大型海上招標,有多達100多個海上區塊進行招標,第一輪在2017年6月,第二輪在2017年9月,第三輪在2018年。

2、 挪威國油即將招標2條深水船,預計服役在今年夏天,地點北海。

3、 印度很快要宣布3個海上鑽機的中標者名單,是多年的大合同。

4、 ESV公布了最新艦隊報告,最近接到了10幾個來自世界各地小石油公司的小合同,基本上都是jackup,日利率低到6-7萬美金,基本能夠盈虧平衡。剩餘合同積壓34.6億美金(其中2017年剩餘12.9億)