青海雜談

趨勢投資與價值投資的探索格隆匯 2016/12/08

2016年即將結束,在過去的一年裏美股的走勢也是讓人眼前一亮。可以說是在一片“衰退即將來臨”的口號中屢創新高。

標普500指數目前是2241點,如果跟今年的最低點1830相比,標普500今年上漲了22%;如果跟今年年初(1月1日)的2043點比,標普500上漲了10%。

即使剔除最後川普上台後帶來的各種經濟刺激的預期,美股走勢也算是相當的不錯,並沒有出現很多人期待的大幅下跌。

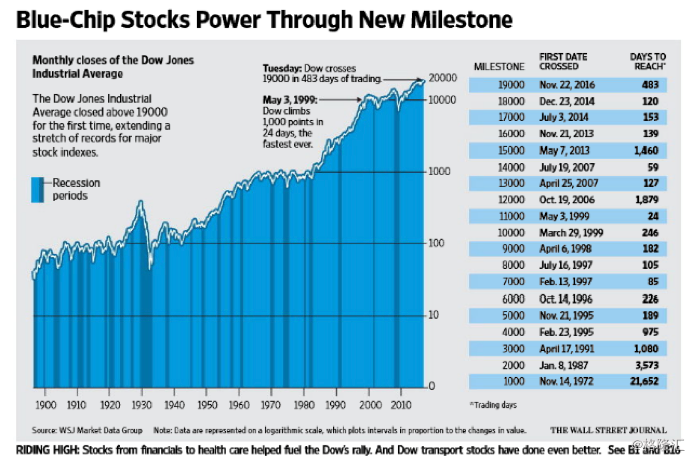

同時,在2006年,美國三大指數屢次破新高。道瓊斯指數在11月22日破了19000點,目前是19,549,離2萬點隻差一步之遙(差2.3%)。

為什麽美股在國內外媒體一致看衰的情況下,依舊走高?

這樣的走高是基本麵導致的,還是市場情緒導致的?

美國的經濟支持現在加息嗎?

基本上,我找到的投資機會大多數是因為市場犯錯了,所以作為一個愛給挑錯的人,讓我來試著總結下2016年,市場中的參與者,犯了哪些錯,給我提供了哪些投資機會。

以下分析,還是盡量讓數據說話。少一點意淫,多一點真實。

我個人認為,現在市場已經意識到下麵我提到的錯誤了,這也就是為什麽媒體在唱衰,但是市場卻在走強。

一、錯誤1——美股市盈率很高,估值很高

二級市場裏,會講故事,會講邏輯的人多了去了。但是懂估值的人真的非常少。

那些認為美股市盈率高,指數在高位,從而判斷估值很高的人,根本不懂什麽是估值。

很多人特別喜歡對比估值法。對比估值法也確實不錯,橫向對比,縱向對比。但是這個估值法有致命的缺點,如果你意識不到這個缺點,你會死在這個估值法上無數次。

對比估值法最起碼有兩個Bug:

1、要有可比性才可以對比。很多公司可能無法對比,比如你拿蘋果跟誰對比?拿穀歌跟誰對比?跟誰都不太合適。

2、如果你對比的公司都是嚴重高估的,那麽即使你對比出來的隻是在高估的公司稍微沒那麽高估的企業。這個企業的股票可能跟其他高估的企業比是“便宜的”,但是本身依舊是昂貴的。

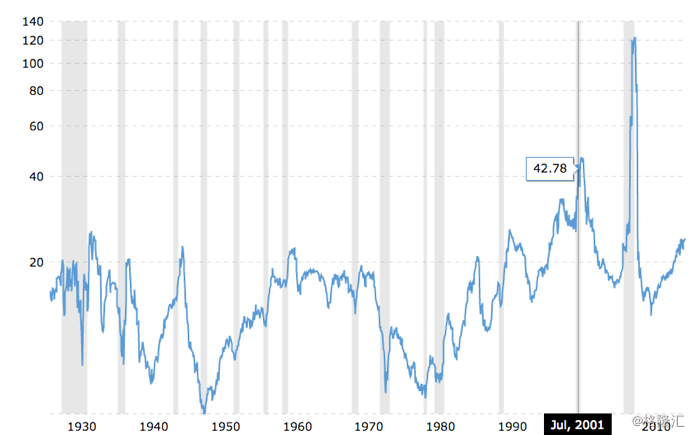

這兩年,很多人喜歡拿現在的PE和2007年,2000年的PE進行對比。

比如說現在標普500的PE大概是26倍。

2007年PE大概也隻有20倍。

1999年互聯網泡沫之前,PE大概是32倍。

這樣對比下來,感覺好嚇人啊。因為目前PE已經超過2007年的均值,直逼2000年的互聯網泡沫前的估值。

但是這些人沒有想過一個問題。2007年,2000年,2015年這三年的PE可以對比嗎?如果硬要對比,要注意些什麽呢?

直接拿今天的PE和2007年,2000年的PE相比,來證明現在的估值很高,有泡沫,這是無知的表現。

原因也特別簡單,兩者不可比,因為利率不同。

在2000年時,美國的利率是6.5%,在2007年時,這一數字是5%。而今天的利率是0.5%左右。

我們都知道,在金融裏,利率就是重力,因為利率就是“折現率”。當利率下降時,資產價格應該上升,因為未來的現金流以更小的折現值折現回來了。

因此,在利率是6.5%時,32倍PE可能非常高。但是在利率一直維持在0時,32倍PE可能一點也不高估。

所以說,我個人並不認為現在美股泡沫很大,便宜貨確實很少了,大多數企業都是屬於正常估值的區間。

但是如果美聯儲願意再保持零利率10年(純意淫),現在的估值就會變得非常便宜。不過我不認為這種事情會發生。

所以如果未來幾年,美國利率上升到了3%,而美股的PE上升到了30倍或者40倍,我覺得那個時候市場才是真正有泡沫的存在。

二、錯誤2——美國企業進入了利潤衰退期

如果你經常看英文版的華爾街日報,你會發現一個明顯的趨勢:從2014年年底開始,華爾街日報上擔心美國企業整體利潤衰退的文章明顯增多。

然後,國內一個喜歡“翻譯”華爾街日報英文版,然後放到自己App上的某見聞的app上也自然而然出現了大量擔心美國企業利潤的文章。

然後在今年1月份時,伴隨著油價崩盤,人民幣貶值,美帝的媒體們對企業利潤下滑的擔心就開始演變成了“新一輪衰退,新一輪經濟危機”。因為媒體大肆的宣傳,所以市場真的開始擔心,美國企業的利潤是否真的在這輪周期中到頭了。

其實,媒體都看得到的金融危機,一定不是金融危機。因為媒體從來都是事後泡,他們本身就是想做個大新聞而已。

這些媒體們用來推理金融危機要來臨的邏輯,其實完全不堪一擊。

因此,在我看來,今年2月份就是一個基本麵沒有發生變化,市場情緒發生劇烈變化導致股價波動的情況。

因此,是買入的機會,因為在美股裏,隻要基本麵不發生惡化,情緒的波動帶來的下跌,基本上都是機會。

我個人認為,美股之所以最近能屢創新高,一方麵是因為川普上台帶來的刺激經濟政策,一方麵是因為市場已經意識到美國企業的盈利能力並沒有出現明顯的衰退跡象。

也就是說,大概率美股市場已經認識到,美國企業利潤並沒有出現明顯的衰退。

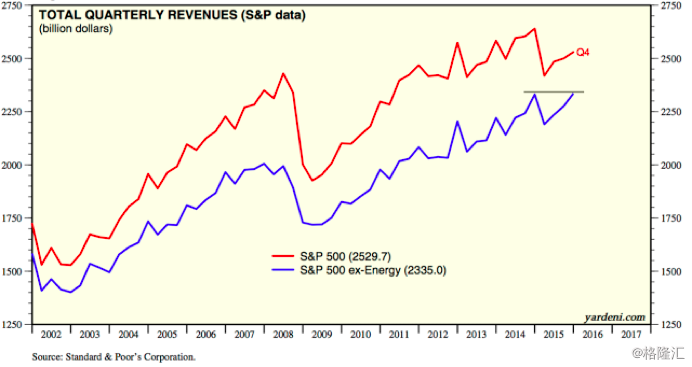

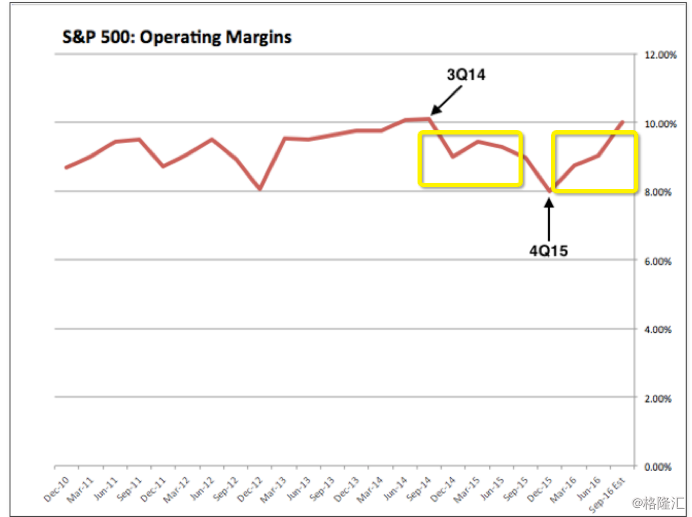

事實也是如此,標普500企業的營業毛利從2014年第四季度開始出現明顯的下滑,一路下滑到2015年第四季度,隨後從2016年第一季度開始反彈,目前整體的營業毛利基本創了過去5年新高。

這就是美股上漲的邏輯之一,整體企業利潤沒有惡化,反而出現好轉,這是基本麵驅動帶來的上漲。

下麵用數據來分析下,為什麽市場擔心的美國企業利潤大幅度下滑並沒有出現。

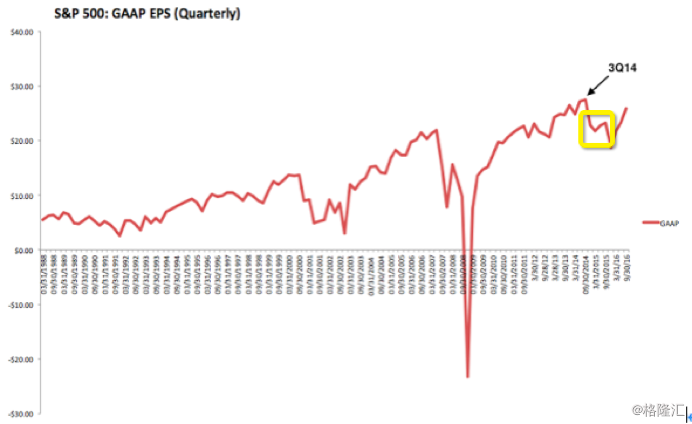

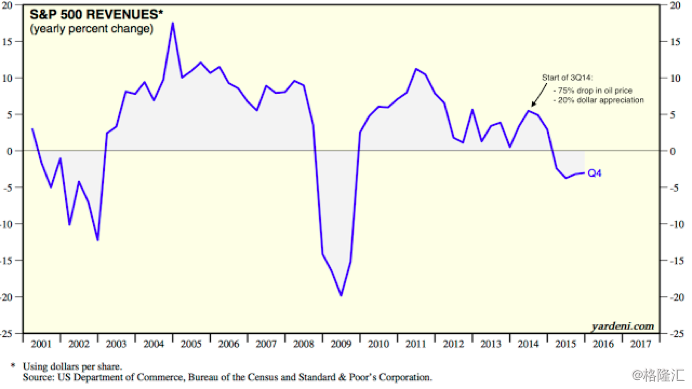

市場對美國企業利潤大幅度下滑的擔心起源於2014年第四季度開始美國企業的銷售額和淨利潤都出現了下滑。

整個下滑持續大概整整一年,從2014年第四季度到2016年第一季度。不過讓人真正擔心的是,不僅僅銷售額下滑,標普500的利潤也出現很大的下跌。

從2014年年底到2016年第一季度,標普500在GAAP準則下的EPS下降了20%。

EPS下滑再加上在曆史高位的PE(2015年標普500PE均值為20倍左右),市場(主要是媒體)很容易的得出來了一個結論:經濟很可能要進入衰退期了。

然而,讓市場更加擔心的是下麵這張圖:

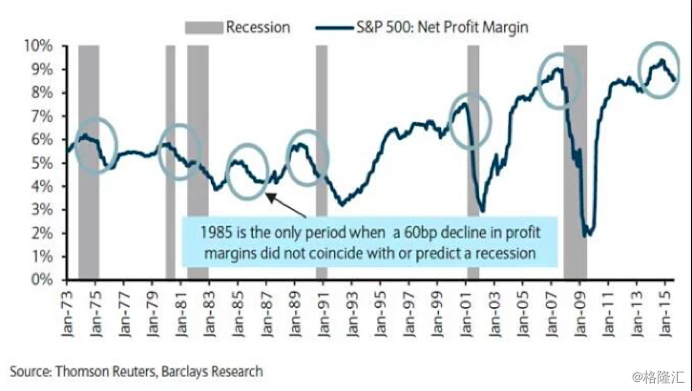

這張圖裏墨綠色的線代表著標普500企業的淨利潤率(Net Profit Margin)。從1973年到目前為止,美國出現了6次經濟衰退,基本上每次經濟衰退都是以標普500淨利潤率下滑開始的。

因此,在2014年底美國企業利潤出現衰退時,自然而然大家會聯想到,第七次經濟衰退是不是要來臨了。

如果你翻開2015年的華爾街日報,New York Times,不難發現,上麵就是各大媒體擔心的事情。

如果這些全部是真的,那麽美股基本麵確實可能出現了惡化,在美股裏,基本麵惡化是非常非常可怕的。

你想知道有多可怕?去看看08年的華爾街日報你就知道了。

那麽市場的這些擔心是真的嗎?

很明顯,不是真的。

下麵再從數據和理性的角度來看看為什麽美國經濟沒有出現衰退的跡象。

核心邏輯有兩個:

能源企業銷售額腰斬導致美國企業整體看上去銷售額下降;

強勢美元導致美國企業整體看上去銷售額下降。

1、能源企業銷售額腰斬才是罪魁禍首

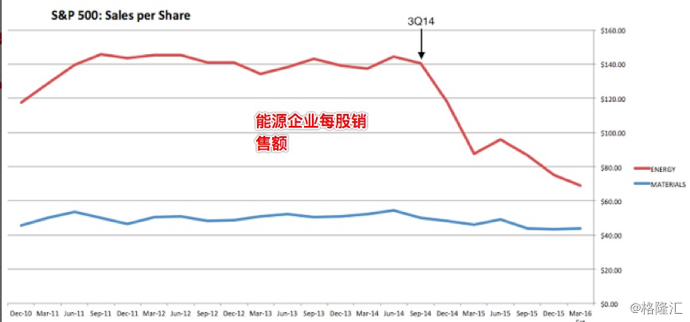

實際上,你看到的標普500企業利潤下滑,企業銷售額下滑,主要是受標普500裏能源股銷售額下降和利潤暴跌帶來的影響。而且能源股在標普500裏占到了30%左右。

油價從2014年最高的140美金,下跌到了今天的45美金,這些能源企業的利潤少則遭到了腰斬,多則直接爆虧。自從2014年末以來,能源業銷售額就跌了一半以上。這對整體銷售額產生了重大影響。而且在2014年中期,能源業是標普中占比最大的行業。

可想而知的是,油價暴跌是導致美國企業銷售看起來大幅度下降的罪魁禍首之一。

當與標普中其他行業的銷售額進行對比時,能源業暴跌就變得很顯眼。

如果銷售疲軟意味著經濟衰退,那我們會看到的是很多行業銷售額開始下降,而不僅僅隻是能源行業。

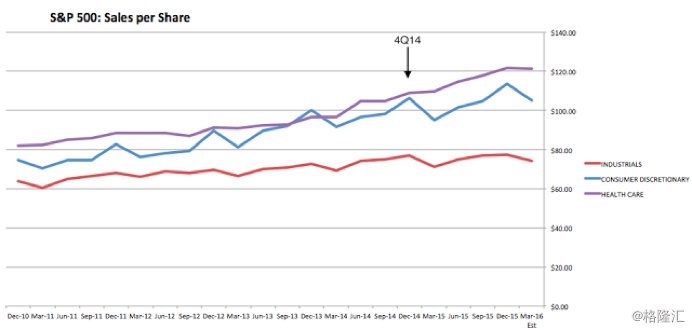

2015年12月,醫療、工業和消費品領域的總銷售額創新高。醫療領域的增長是標普裏所有領域中最高。

在過去的幾個季度,原料、金融、科技和公用事業的銷售額幾乎橫在那裏,既沒有增長也沒有衰退。

事實上,除了能源領域以外,其他領域的合並銷售創了新高。簡單地說,整體來看美國企業的銷售額確實是很疲軟,但這並不能說明經濟的疲軟,因為疲軟主要是因為能源行業銷售額暴跌,並且金融行業,IT行業和公共事業銷售額增速接近於0。

而且,IT行業銷售額增速為0,不是因為行業出了問題,而是匯率出了問題——美元升值。

2、美元升值導致美國企業銷售額看起來下滑

當你把能源企業從整個美國企業中剔除掉之後,你們會發現美國企業的銷售額並沒有下降。

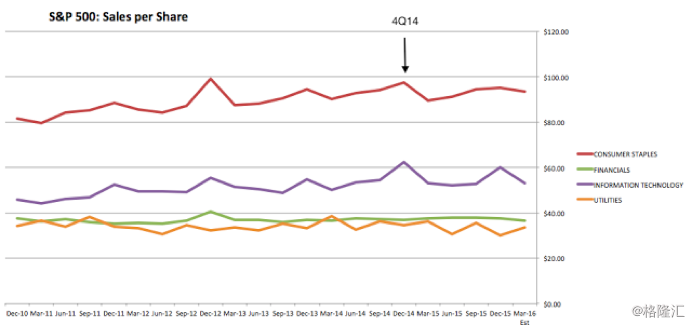

其中醫藥企業是增速最快的企業之一,而IT行業和金融行業增速都接近於0,這是為什麽?

這是不是美國經濟衰退的前兆?

答案也是否定的。

這些行業增速看起來為0的罪魁禍首是美元升值。

在過去兩年,美國需求增長大概3~5%。國內消費沒有顯著的惡化。

美國70%的GDP由消費貢獻,在美國GDP增速是1%-2%的基礎上,消費增加3%-5%是非常健康的,目前也沒看到這個數字出現惡化的趨勢。

這就證明美國本土經濟是沒有問題的。

那麽問題出在哪了?

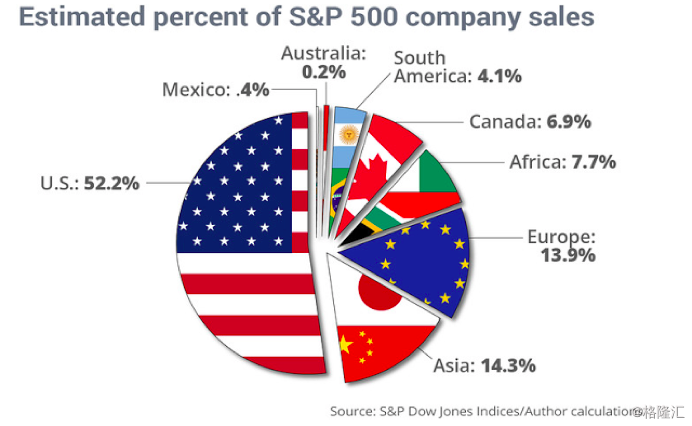

問題出在:標普裏的公司一半的銷售額來自美國以外的地區,在過去兩年美元升值了20%!

美元指數從2014年7月份的80,短短5個月的時間上漲了20%左右。

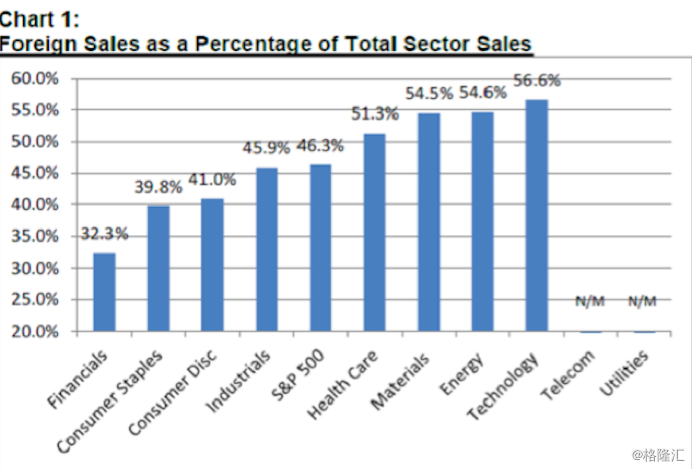

然而科技和材料行業是最依賴於國外銷售的。在材料行業裏有40%的銷售額來自海外。在科技行業裏,有60%的銷售額來自海外。

而大多數國外銷售來源於亞洲和歐洲。

歐洲和日本的增長率低於美國(大約1~1.5%),而新興市場的增長率高於5%。正如美國一樣,外國增長率也許不高,但起碼是正的。

如果來自美國的一半的銷售額以3%的速度增長,另一半以上圖所示的速度增長,那麽標普總銷量名義上至少增長3%。那為什麽最近的增長接近於零呢?

罪魁禍首可能是美元。當美元升值,在國外掙的錢(外匯)就相對下降。如果國外銷售增長5%,但美元兌其它貨幣也增長5%,那麽銷售額相當於零增長。事實上,隨著標普公司在海外銷售的比例提升,美元也越來越重要。

在2014年7月(14年三季度),由於標普銷售額達到巔峰,貿易加權美元開始迅速升值。在接下來的18個月裏,美元升值20%。由於標普一半的銷售額來自美國以外的地區,因此,僅僅美元升值就使銷售額少了10%。類似的銷售增長率下降發生在1998年,當時美元升值超過10%。

總而言之,銷售增長下滑始於2014年三季度,那是能源價格下跌75%的開始,也是美元升值20%的開始。整個2015年都受到這兩者的全麵衝擊。

錯誤2總結:

我敢肯定的是,美國經濟早晚有一天一定會出現衰退,但是大概率這一天不會發生在最近。

從2014年年底開始就有人在擔心美國經濟是不是要完,美國企業的利潤是不是要完。因為投資者總是喜歡從後車鏡裏看世界。

實際上,當你真的找到經濟數據看一看之後,你發現事實遠沒有很多媒體說的那麽可怕,美國經濟增速確實很慢,這也絕對不是什麽美國的黃金時代,但是離要完還是有一定的距離的,核心邏輯有兩個:

1、能源企業銷售額腰斬導致美國企業整體看上去銷售額和淨利潤下降

2、強勢美元導致美國企業整體看上去銷售額和淨利潤下降

而在2016年,由於第一、二季度美國企業利潤均超華爾街預期,因此華爾街開始意識到,之前一年的下跌是個“假摔”而已。

所以最近你在華爾街日報上,你在國內某“翻譯”app上,看不到多少“末日”言論了。

如果你能識別這個錯誤,那麽今年2月份和去年9月份,你應該可以放心的買一些股票。

今年便宜股票的出現實際基本上集中在了2月份和退歐之後。

當你有了獨特的見解,並相信自己的見解之後,在別人畏懼時,貪婪起來吧!

三、美國經濟的核心指標都很健康

下麵再來說下美國經濟目前的狀況。

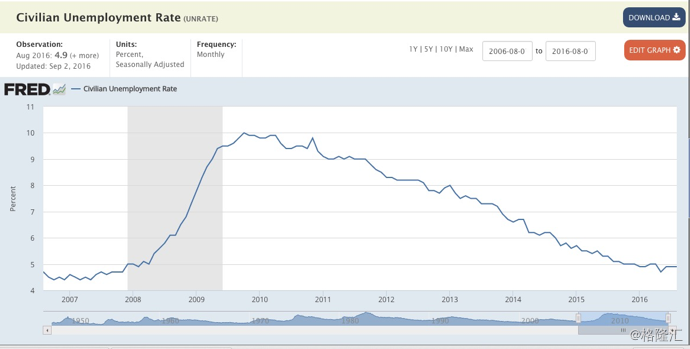

1、失業率新低

失業率毫無疑問是衡量美國經濟最重要的指標,目前美國非農失業率是4.6%,已經是2007年以來的新低。

2、個人非耐用品消費支出

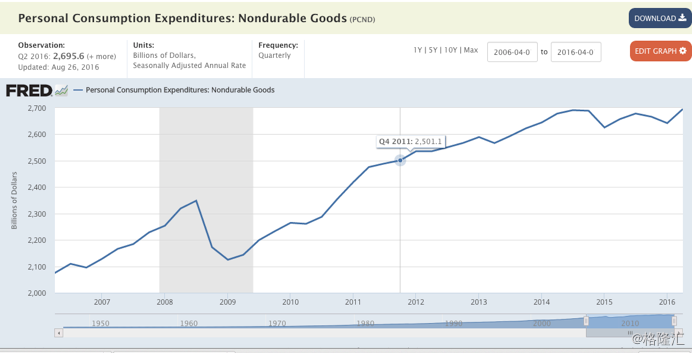

美國的GDP裏有70%是由消費決定的。在消費裏,非耐用品消費顯然占到了消費支出的重頭戲,而目前美國的個人非耐用品消費支出依舊比較穩定。

3、個人消費支出

目前美國個人消費支出的增速是3%,這個數字也是比較健康的,並且沒有出現惡化的勢頭。

四、當前的環境一點也不像2006 ~07年

最後一點,當前的環境一點也不像2006 ~07年。

因為銀行金融業過度行為是與能源或其他行業過度行為完全不同的。

銀行過度杠杆有失敗的風險,所以當他們為了穩定而緊縮開支時,借給市場的錢就減少了,投資和消費就會減少,隨之而來的就是經濟衰退。

銀行業是係統性風險的來源,其他行業不是。

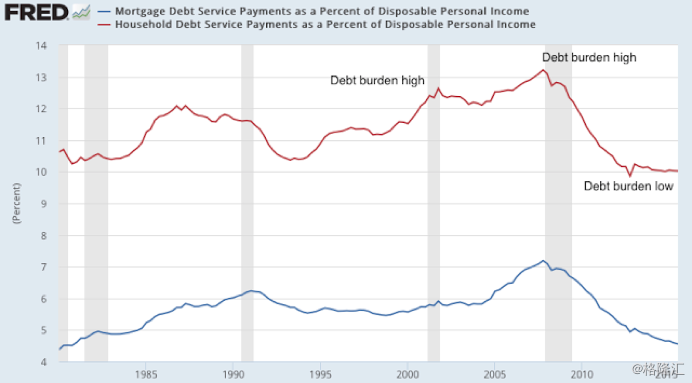

此外,在去杠杆化的後期,家庭債務爆發減少了未來消費。相比2000年和2007年,今天的家庭債務水平目前處於35年低點。

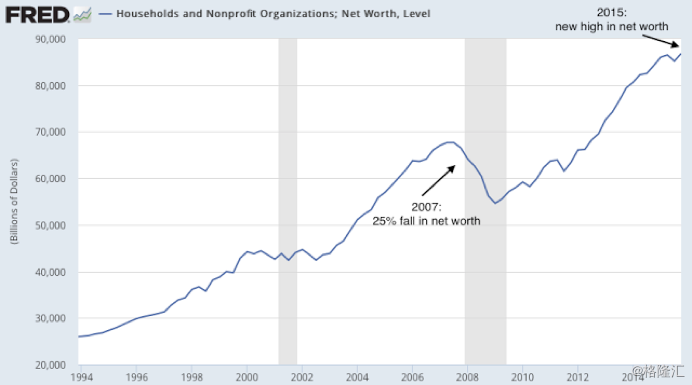

在2007 - 08年,銀行體係的問題後來導致家庭淨資產減少了25%,相當於一整年的GDP。相比之下,家庭淨資產在2015年底創下新高。

基於所有這些原因,金融業在2007年的下跌與現在能源業的現狀完全不同。

五、結語

上麵說了那麽多,就是為了說明一個問題:美股的基本麵稱不上強勁,但是也絕對不是很差。我期待著美國經濟的衰退,但是目前這一現象真的還沒有發生,或者還沒有明顯的苗頭。

為什麽基本麵不差,同時暫時沒有惡化的現象,對投資者來講很重要呢?

因為在美股裏,基本麵沒問題的情況下,市場的下跌都可以歸結為情緒上波動。

情緒上的波動,在美股裏一點都不可怕,跌下去的早晚都會漲回來。因為,存在了利用“Mr.Market”的可能性。

但是如果是基本麵出問題了,那麽這個下跌就會非常慘,也需要更加謹慎。

那麽究竟為什麽美股2016年屢創新高?

因為整個美國企業的基本麵並不差,也沒有出現惡化。

對所有在美國做價值投資的人來講,基本麵沒有惡化是非常非常重要的。

關於2017年的展望?

隻有一句話:耐心的等著市場犯錯,如果犯錯了就出擊,沒犯錯就繼續的耐心等待。

市場,真的經常犯錯。