青海雜談

趨勢投資與價值投資的探索

正文

作者:陳達

前言

原題是《估值是一門藝術之談一談估值中的老大難問題:如何使用諸如現金流折現(DCF)模型的絕對估值方法來為處於虧損中的成長型上市公司進行估值以及此類估值模型的原罪與局限》,結果標題太長雪球不讓上,我認為雪球的做法十分有必要。

我長文一般都是在周末發。為啥?因為實在是不好意思在周中發。大家都那麽忙,我聽說國內上班朝八晚十是常態,剩下的時間要抓緊扒飯眯覺和做不可描述的事,我實在不好意思把文章搞得太兒女情長。但是有些關於投資的話題吧,真的是三言兩語說不清,更別提我這種語言表達能力天生就有缺陷的人(俗稱的碎嘴),就更是八言九語也講不清楚。所以我鄭重選擇:文章長還是要長的,但是發我盡量在大家都有閑暇時發:大周末的,做完所有不可描述的事,抽根大煙,感謝您閱讀的時間。

開始正題。

這篇文章起源於我之前收到的一個問題:攜程特斯拉這種長期虧損類股票要如何估值確定投資範圍?我當時說會寫個長文來好好地講一講,說話要算話。

—————————————————正文————————————————————

有一種公司有一個美麗的名字,叫歌蘿絲( growth companies,成長型公司)。今天我們來探討一下如何通過絕對估值法——也就是現金流折現模型——給掙不著錢的歌蘿絲公司進行估值。在本文行文之中,我可能會用到某個名稱以“京”字開頭“東”字結尾的公司,純粹是為了方便舉例。先做一個道德披露:本文旨在介紹絕對估值的方法論,涉及某公司的分析僅僅是為了舉例說明;對於該公司的分析及數據大家千萬不要相信,如果你信了,反正我人在美國你也很難來追殺我。

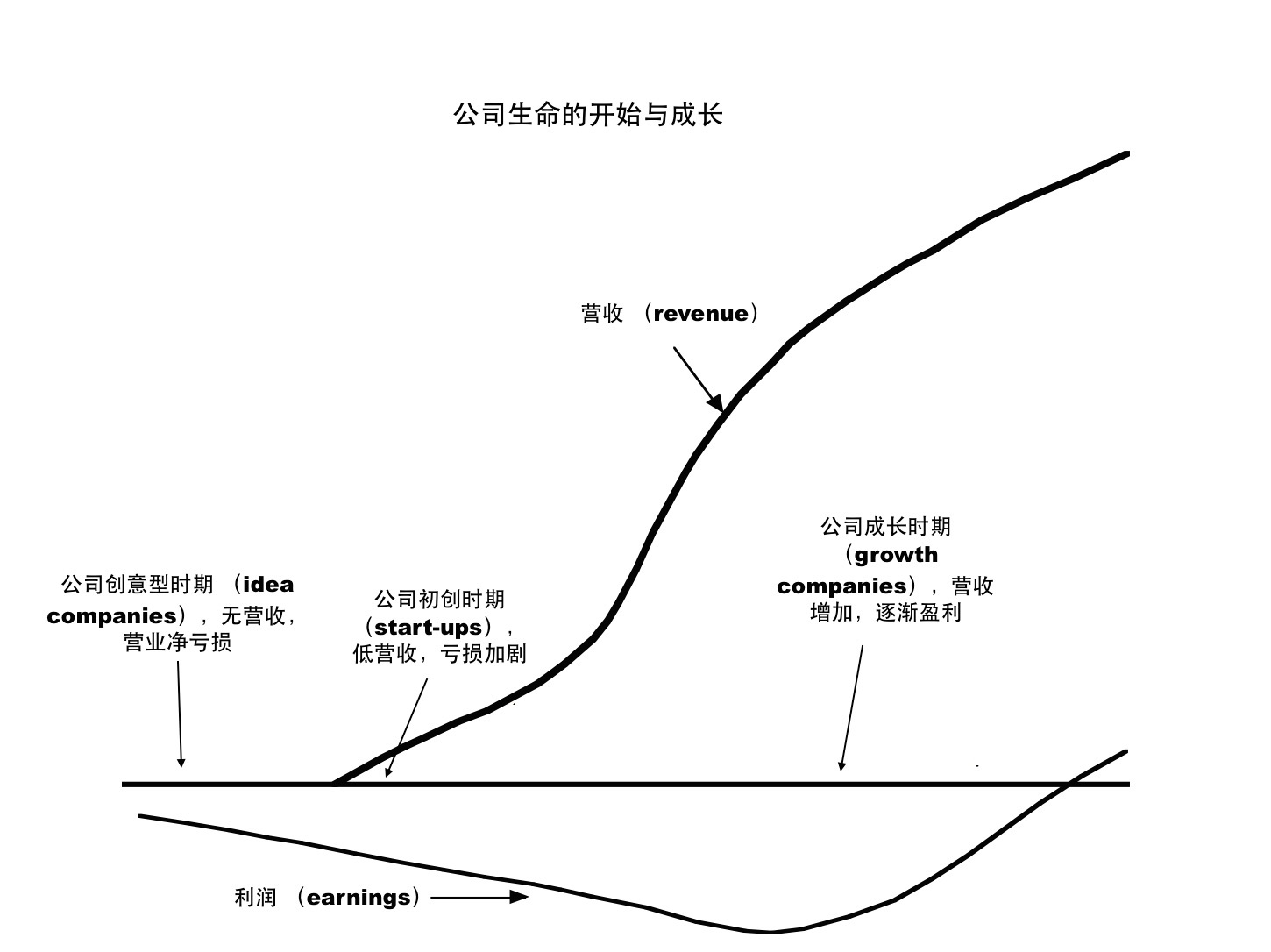

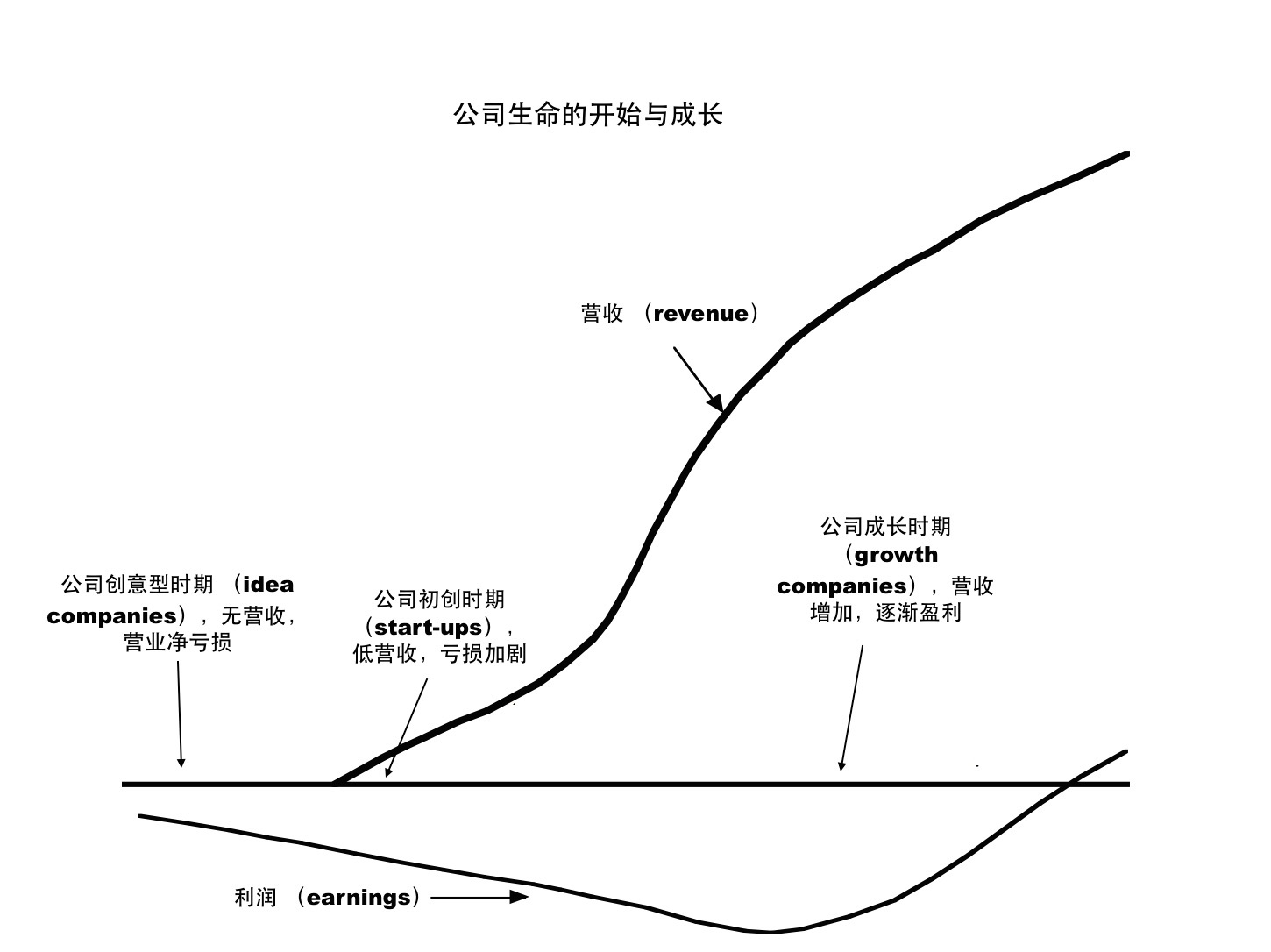

長期虧損掙不著錢的公司一般分五種:夜半的創意型(idea companies)、五更的初創型(start-ups)、破曉的成長型(growth companies)、夕陽的衰退型(declining companies)、與突然日食了的處於周期底部的周期型(cyclical companies)。

成長型公司的特征

有些人看一家公司是不是成長型,就去看該行業是不是朝陽行業,比如 IT 信息技術行業現在看起來很朝陽,所以所有的IT公司都是成長型公司。這當然是一個漏洞百出的論斷,隻要舉一個反例就可以推翻:IBM是IT公司,IBM是成熟型(如果不是衰退型)而不是成長型公司,所以不是所有的IT公司都是成長型公司。

還有些人(比如金融百科網站 investopedia)說,這成長型公司啊,就是能以遠高於總經濟體的增長率產生大量現金流或者盈利的公司。這論斷我們又可以舉個反例就讓它灰飛煙滅了,比如特斯拉,這廝已經大概有快三個年頭季報沒有見過正數的自由現金流了;但是特斯拉之於成長型公司就如同王思聰之於富二代杜蕾斯之於如意套,這都是最現象級、最具代表性、最為自己帶鹽的標杆。

成長型其實挺難定義,當然你可以用自己定的數字去紮籬笆切邊界,你可以說在你心目中成長型的公司銷售收入季度增長至少不低於10%並且現金流季度增長至少不低於15%,但你總有要以誠實麵對你的良心的一天:為什麽是10%而不是9.9%?為什麽是10%而不是GDP增速的十倍的黃金分割點? 就像你嘲笑一個哥們是個胖子(嚴肅臉:當然這是非常政治不正確的),你的依據肯定不會是你知道他體重超過 200斤或者 BMI 超過30,而是靠你寶貴的天生自帶的一眼就能定義胖子的能力;界定成長型公司也一樣不是一個科學定量的過程,而大多數時候是一門藝術,是要走一個感覺的。

我們來試圖提煉一下成長型公司的特征:

1. 財務報表變臉如變天,營收、運營利潤、EBITDA、EBIT、淨利、現金流等等,都處於看似無止境的動蕩之中。

2. 公司權益的市場價值遠遠遠高於賬麵價值。造一個性感點的詞,叫規模背離。資產負債表上股東權益可能隻有幾億幾十億,但是股票的市值可能是幾百億。

3. 債務相對輕省。當然這事不絕對,有一些成長型公司也可能會上很高的杠杆。但是從總體上而言成長型公司相比同行業的成熟型債務杠杆一般要低很多。這倒不是他們不想借,隻是因為太屌絲借不起,現金流不足以覆蓋高杠杆帶來的利息支出。

4. 公司“市場曆史”往往短小,即便公司可能已經成立多年並也已經成功上市,但可追溯的有數據記錄的“市場曆史”仍然很短。

細心的讀者可能已經發現這些特征中隻字未提“成長”倆字,但其實“成長”的基因已經暗伏於其中。比如財務報表變臉,如果一家公司財務很穩定上揚那很可能就是成熟型,如果一家公司財務很穩定惡化那很可能就是衰退型,一般隻有成長型的財務才會時哭時笑;再比如公司權益市價遠高於賬麵價值,一般就是因為市場願意為“成長”支付溢價;再比如市場曆史短小,說明公司處於生命周期的早期,也體現了成長性。

舉例說明。 輪到我們的大京東出場了:

財報動蕩 √;

規模背離√;

債務輕省√;

市場曆史短小√;

再來一點藝術上的直觀感受,成長型就是你了。

成長型公司的估值

公司估值是個碩大的話題,即使我們縮骨到隻談論成長型公司的估值,這仍然要談到天荒地老去。所以我這裏隻想談談成長型公司裏的奇葩——或者說正常葩,取決於你對“成長”的感覺——不賺錢的成長型公司的估值,盡管如此,這個切剩下的話題仍然十分可能已經超出了我的薄學疏才。

現金流折現模型的完美邏輯:投資的本質 現金流折現模型(discounted cash flow model,DCF 模型)旨在通過將所有未來的現金流折成現值來求得資產內在價值(intrinsic value),在邏輯上無可挑剔,是一個完美的思維框架。你想,啥叫投資,投資就是犧牲眼前的現金流出作為代價來期待未來的現金流入的行為。現在有一種滑頭的營銷方法就是故意混淆投資與消費這兩個概念,比如他不會推銷你“買”一件貂皮大衣,而是會鼓勵你去“投資”一件貂皮大衣,你還感覺這種說法聽著很暗爽。但這顯然就不是投資行為,因為你這一襲貂衣未來又不能產生現金流,除非你買來就是為了做倒爺。還有更過分的諸如號召“為你的愛車投資四個XXX牌輪胎”,這簡直侮辱我智商啊不能忍,要麽你是做租車生意或者開Uber的,不然我投四個胎的行為橫豎都是僅僅是拿它們來軋馬路的消費罷了。

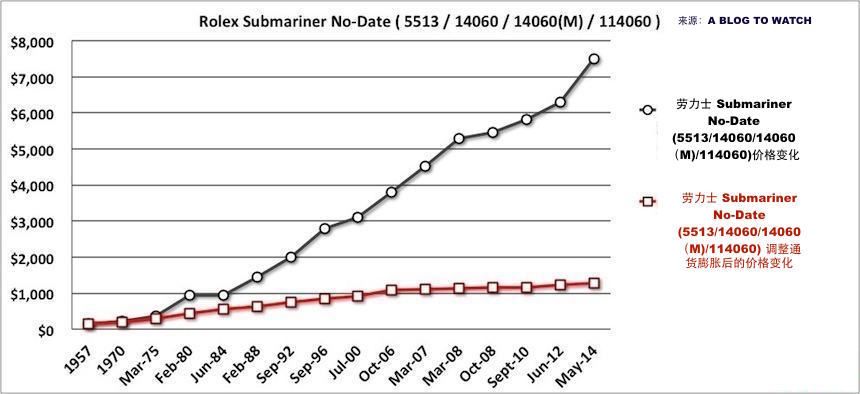

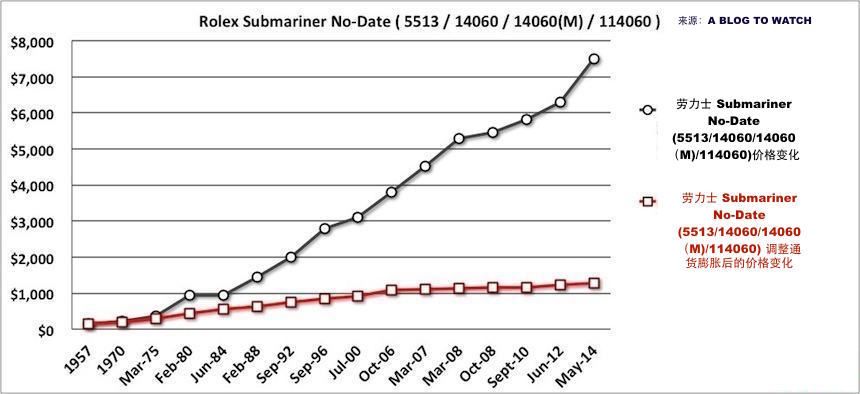

這隻是讓你聽著爽然後多一個借口來消費而已,比如“投資” 一個LV,或是“投資”一輛特斯拉,不要再騙自己。不過又有一些看似消費的行為確實可以歸為投資,比如你買去一塊勞力士。如果放在保險櫃裏不去“耗”,在1957年你花 150 美元買的一塊勞力士 Submariner No-Date,到了2014年已經漲到7500美元;即使去除通貨膨脹的影響,這塊勞力士也從150美元漲到了1265美元,收割下750%的通脹調整後投資收益。這表現其實已經非常牛逼,輕鬆跑贏黃金的大約400%,而要知道同一時期內標普500通脹調整後的收益大概也就隻有900%。當然標普在其中還有無數涓涓的分紅細流,這是僅有一筆未來現金流的勞力士所遠不能相提並論的。

所以有時候不止是投資與投機不好區分,投資與消費也是傻傻的分不清呐;但是隻要我們眼裏一往情深地緊緊盯住“未來的現金流”,隻要我們理解了某個模式未來如何能有充分確定性地收回現金流,一般而言這就應該是投資行為。根據這個思路,我們就能看出 DCF 模型僅從邏輯上的靠譜性:她很理解投資的本質,絕不會把消費當做投資。要回答某個資產到底值多少錢(也就是想要知道內在價值),這不就是我現在為了占有你而要犧牲的眼前的現金流,而我占有你的目的不就是為了要獲得未來的現金流嗎?那我把未來所有有可能產生的所有的現金流加一加不就知道值多少錢了麽。

這裏我們還要接受一個小小的不方便:現金流有時間價值。我讓你選,要麽現在給你100塊,或者是一年後給你100塊,按正常套路出牌的人肯定會選擇前者;甚至我讓你選現在給你100塊或者一年後給你110塊,你都很有可能選擇要現在給。一來由於通脹的存在貨幣有貶值的預期;二來現金流有潛在的獲利能力,哪怕你隻是拿去存銀行;三來從人類心理上而言肯定是一鳥在手要勝過一鳥在林,或者說咱的本性都是要及時行樂的,有錢不花要老子留到明天,那你必須要給我一個合理的解釋。所以,未來的現金流我們都要給它們一個折扣,從而來知悉這筆未來的現金流的現值(present value)。

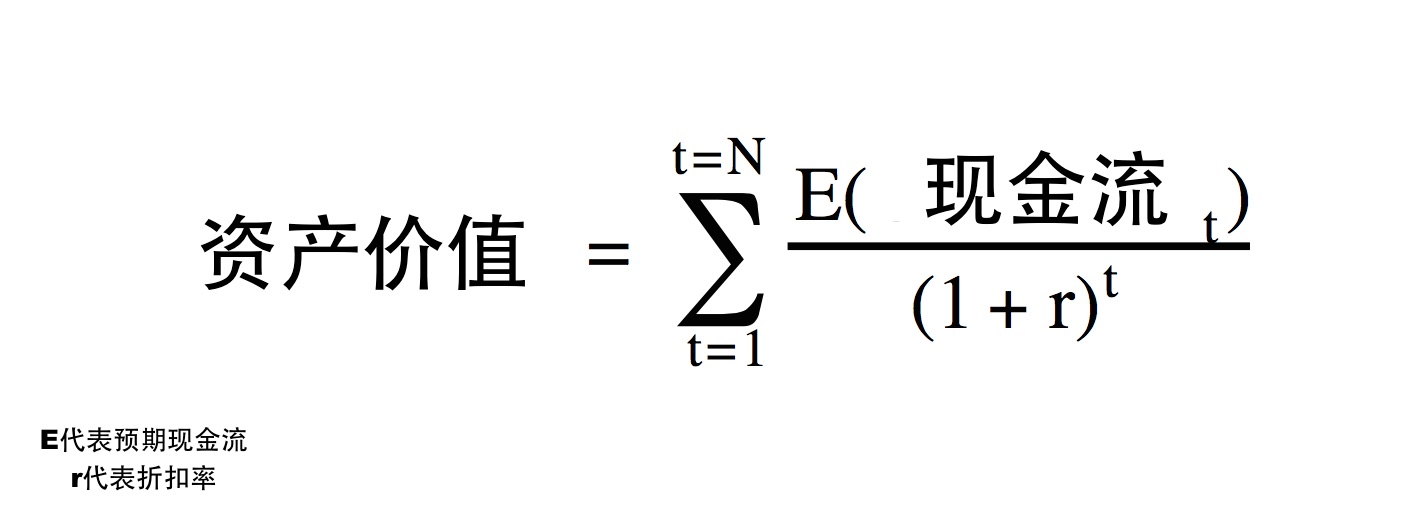

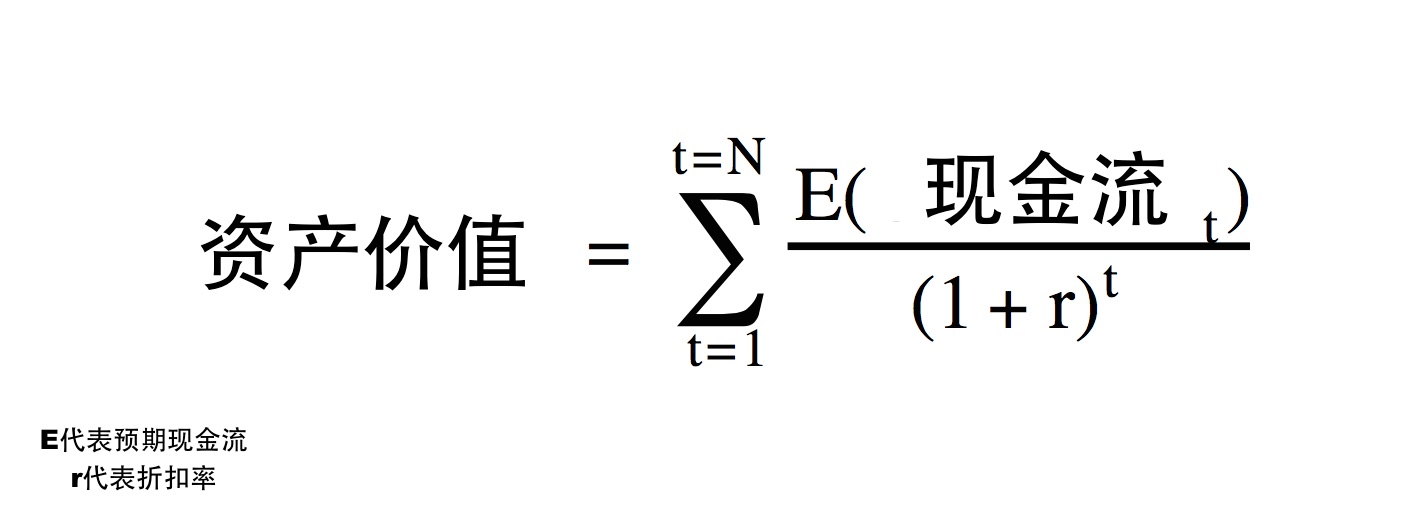

那要如何進行折扣?我們可以考慮一個機會成本。比如我的錢放在全宇宙最穩最安全違約風險最低的瑞士政府國債裏每年能收割2%收益(僅僅是假設,瑞士國債目前遠低於此),又比如我現在有個機會去投資一家山西煤礦,投100塊錢一年後能賺到20塊,也就是一年後我能收回120塊現金流;那我不能用這個120塊跟我一開始的100塊比,而應該拿它跟我如果不作死的話本來買瑞士國債一年後收回的102塊比,這個2%就叫做無風險收益率(risk-free rate)。但除了無風險收益的折扣以外,我們還要給這筆煤礦投資再加一個風險溢價(risk premium)作為折扣,畢竟投錢給山西煤礦和投錢給瑞士國債給我造成的心理扭曲程度是不一樣的,前者可能會讓我睡眠質量下降情緒低落性功能紊亂,所以必須要再加上一個折扣來補償我額外的痛苦。 所以從最樸素的概念上來講,折扣率(discount factor)= 無風險收益率 + 風險溢價。而與DCF模型一樣,這個公式從理論上而言也是完美得無可救藥。 我們一手有了所有的現金流,另一手又有了完美的折扣率,於是通過現金流折現模型我們就可以來求索資產的價值了。雖然我曾玩笑說寫文章應該以講故事為主,多加一個公式就會自損一千個讀者,但這個公式我冒死還是得加上去,畢竟是DCF模型的思維邏輯基石。用我一個文科生的語言來組織出一句人話,就是資產的價值等於所有的未來現金流經過折扣後的現值的總和。

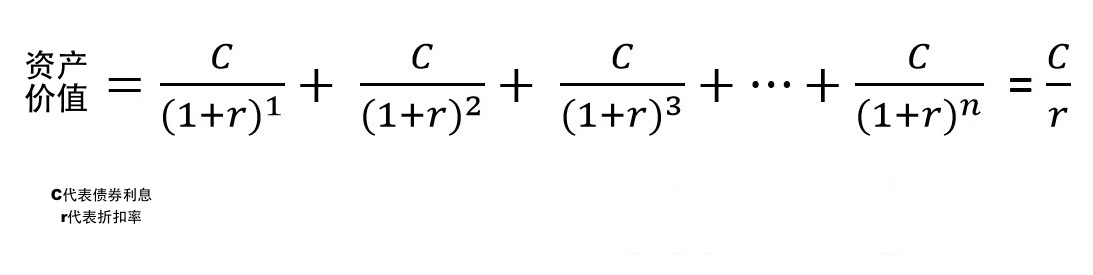

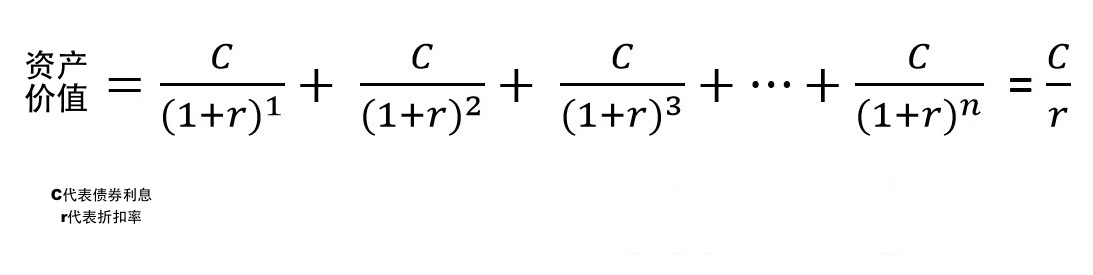

也許有人會有個疑問你怎麽能知道所有現金流的總和捏?如果我買了塊地,而這片遼闊又肥沃的土地每年都能產出 5000 塊現金流,子子孫孫無窮盡也,那你要怎麽求和?這在金融上叫做永續年金(perpetuity),比如曆史上狡猾的英國政府就推出過一種債券叫永久債券(consols )來誆吃瓜群眾,這種債券會每年給你3.5%的收益直到永永遠遠(但是政府有權按麵值召回)。很多人一聽就覺得喲西這個東東甚好,無限支付那麽這個債券的價值豈不是等於無極,以“有限”換“無限”這太值了,於是就買了。但其實從數學上來說,永續年金的現值其實非常容易算出。

所以一個麵值1000英鎊且每年支付3.5%利息的永久債券,如果我們假設折扣率是5%,那麽其實它的價值為35?5%= 700英鎊。如果你一開始為這個債券支付了1000英鎊的話,那以“有限”換“無限”就沒戲了,隻能算得上是以“有限”換了一個冤大頭回來,痛交了一大筆智商稅。

雖然以上兩個公式已經為我減掉了兩千個讀者,但我還是覺得非常有必要,因為我們的DCF絕對估值大法就全靠了這倆哥們的成全。所以我們要怎麽為目前不賺錢的成長型坑貨估值呢?

簡而言之就是要去做三件最重要的事情:

1. 攤開一隻手,估計未來所有的自由現金流;

2. 攤開另一隻手,確定一個合理的折扣率;

3. 兩手一拍,將所有未來的現金流折現到現值。

這三件事說起來寥寥幾語,做起來卻難如娩產巨嬰,我們的“一入估值深似海”的幽怨情長就正是從這裏開始。在這個點之前一切都是完美的邏輯、透徹的理論與精致的模型;而在這個點之後,一切都是棘手的實務,一切都是猜忌與懷疑,都是硝煙與紛爭。

硝煙與紛爭的風歌線

1. 估值成長型公司有可能遇到哪些難點?

一般正常點的公司,有盈利、有現金流、有長曆史、還有很多可以用來比較的隔壁家公司;而我們現在摩拳擦掌麵對的,是不盈利、無正數現金流、市場曆史短小、還宇宙獨一號別無他家的成長型,那就為我們的估值造成了多重的尷尬。

尷尬一:不盈利。

如果公司蝕本經營,沒有穩定的盈利,這就很難估計未來盈利的增長率;另外沒有盈利你就很難去為公司的“永續經營”辯護,我們在給公司估值的時候一般都會默認一個“持續經營”(going concern)假設,也就是我的估值是建立在你這場夢不會醒的前提上,不然公司的價值就隻能等於拆了賣的廢鐵價。但是如果你這公司一直都隻流血而不回血,那我很難假設你可以永續經營,因為破產撲街的可能性太大。

尷尬二:市場曆史短。

雖然金融業是張謊言交叉的大網,但是在投資中我們偶爾也能遇到一兩句耿直的大實話,其中出現頻率最高的就是那句寫在所有的基金說明書上的“曆史表現不能預測未來結果” 。(Past performance does not necessarily predict future results.)話雖如此,但是一到估值這門技術活,金融仍然隻能向曆史求助。沒有長期的曆史,很多需要主觀評估東西就更加如同空中樓閣,比如在算折扣率的時候 Beta (該公司股價相對於市場的波動性) 就很難確定,因為你沒法做回歸模型;再比如你的現金流以及現金流的增長率也很難估計。

尷尬三:無同類。

如果某家公司身處於一個競爭對手鱗次櫛比的行業,競爭公司就開到你家對麵,雖然她的行業很爛但是我們估值會相對輕鬆,因為我們可以使用競爭者的數據:比如前麵說到曆史短小沒有Beta 怎麽辦,有一個替代的辦法就是去找到同行業同規模的公司的Beta。如果是宇宙獨一號——許多成長型的公司都曾麵對或正在麵對——那數據上靠猜的水分就會大很多。

舉例說明。

又輪到我們的大京東出場了。截止2016年第二季度,京東都是出了名的賠錢貨,縱觀曆史就隻有2013年某一個季度曇花一現過一絲盈利,其他時候皆為虧損,所以一直以來坊間京東要完蛋的聲音不絕於耳;京東市場曆史非常短隻有不到不到三年,所以你算個最基本的三年的Beta都回歸不出,更不用提五年和十年的了;京東可以直接比較的競爭對手很少,即使有,但因為電商行業蓬勃起來也就是最近幾年,大家都是新手大家都沒有data啊,所以你也很難照葫蘆畫瓢。

2. 如何克服這些難點?

尷尬一不盈利的解法一:將盈利正常化。

如果公司盈利是個負數,你肯定沒辦法去計算出盈利的增長率,即使是虧損在逐年減少;那麽一個辦法就是“正常化盈利”(normalized earnings),也就是我們假設目前年年賠錢的狀況是不正常的並且公司終歸會達到盈利的狀態,那麽我們回答一個問題:在未來的正常年份裏公司能夠產生多少盈利?

在回答這個相對終極的問題之前,我們還要先回答一個關鍵問題:公司目前為啥虧錢?是因為該公司在周期性行業裏而行業處於低潮期?是因為公司在瘋狂擴張,前期的資本性支出(capital expenditures)太高?是因為公司投資不善,資產屢被減值?是因為公司經營陷入短暫困境?是因為公司資本結構不合理,債務比例太高?還是因為公司長期經營管理有重大問題?……

如果是周期性行業低潮,或是公司一時的資本性支出過高,或是公司一時陷入暫時困境,那麽我們可以正常化公司的盈利。比如周期性行業可以平均化前期的盈利或者資本回報率,但估計周期低潮的時候還能高速增長的公司世所罕見,這裏就不表了;或者一些公司由於不斷進行大量的無形資產攤銷而導致虧損,那就可以將攤銷加回去;或者是一時有困境,比如匯率因素啦或者一些非經常性的損益項目(extraordinary items),比如公司大樓塌了之類,那就可以把這些也都加回去實現正常態的盈利。

比如咱的大京東,這哥們的虧損可不是一般的凡夫俗子的虧損,而號稱是“戰略性虧損”,意思就是老子是故意要虧損的但是我想盈利我立馬能盈利。比如2015年4季京東狂虧76億人民幣,其中25億是由於關停拍拍網的資產減值,另外是各種O2O和金融業務的“戰略性布局”以及其他一些收購自騰訊的業務的無形資產減值(東哥這投資能力......),說好聽點這些都是一次性的開銷,如果非要正常化盈利,也是可以加回去的......

但是架不住像京東這種即使你加回去了一排的非經常性項目,丫還是虧損啊怎麽辦。對於這種妖孽還有另一些旁門左道收拾他,後麵會說。但講到這裏可能有人會問,你不是在妄圖用現金流折現模型嗎,那如此糾結於盈利不盈利幹嘛,有現金流就行了呀。

這是因為我們的目標不是擁有過去的現金流,而是要預測未來的現金流,而對未來盈利能力有一個“正常化”的預期非常重要,年年虧本的“不正常”企業是一定不能永續經營的,扭虧為盈必須在未來的某一時刻王者歸來。

尷尬一不盈利的解法二:銷售營收之預測 X 利潤率之預測。

雖然不盈利,但是咱好歹沒有不營收啊;隻要你這公司投身的事業不是站在街上給人發錢,那你營收總歸應該是個正數。而且大多數的成長型公司其他可以不增長但營收一般都要怒漲,要不然你好意思出門說你是成長型的公司嗎?

既然有營收那就好辦一些了,我們可以為對未來的營收預測找一些蛛絲馬跡。首先,看看公司自身營收的增長曆史(越近期的數據越重要);再次,看看行業整體的增長趨勢;三次,看看行業壁壘夠不夠高公司自身護城河夠不夠深,目前的增長是否可以持續;四次,看看公司未來營收還有沒有什麽增長點,看看能不能再添一把火。

這些都是主觀分析,需要諸位自己去做,見仁見智。比如大京東,你可以看到2011年到2015年這幾年的銷售營收增長大概分別是100%、72%、65%和 54%,然後再看一看京東生態圈涉足的電商零售、O2O平台、金融服務、雲計算等行業的大環境,再看看京東在這些行業中分別所處的地位和競爭優劣勢,於是你最後你判斷:目前這個營收相對的頹勢能否逆轉或者高增長能否持續、最後判斷未來營收可能會是多少多少,雲雲。本文是講方法論的,具體到某公司的內容就不填充了。

再下來的一步就是要確定如果公司逐漸進入到盈利的健康狀態,那麽他的利潤率會是多少。這一般可以去參考同行業其他已經盈利的公司的利潤率,然後一樣要回到分析公司自身的比較優勢和護城河(如果有的話),看看這家公司有沒有可能取得比行業平均更高的利潤率。

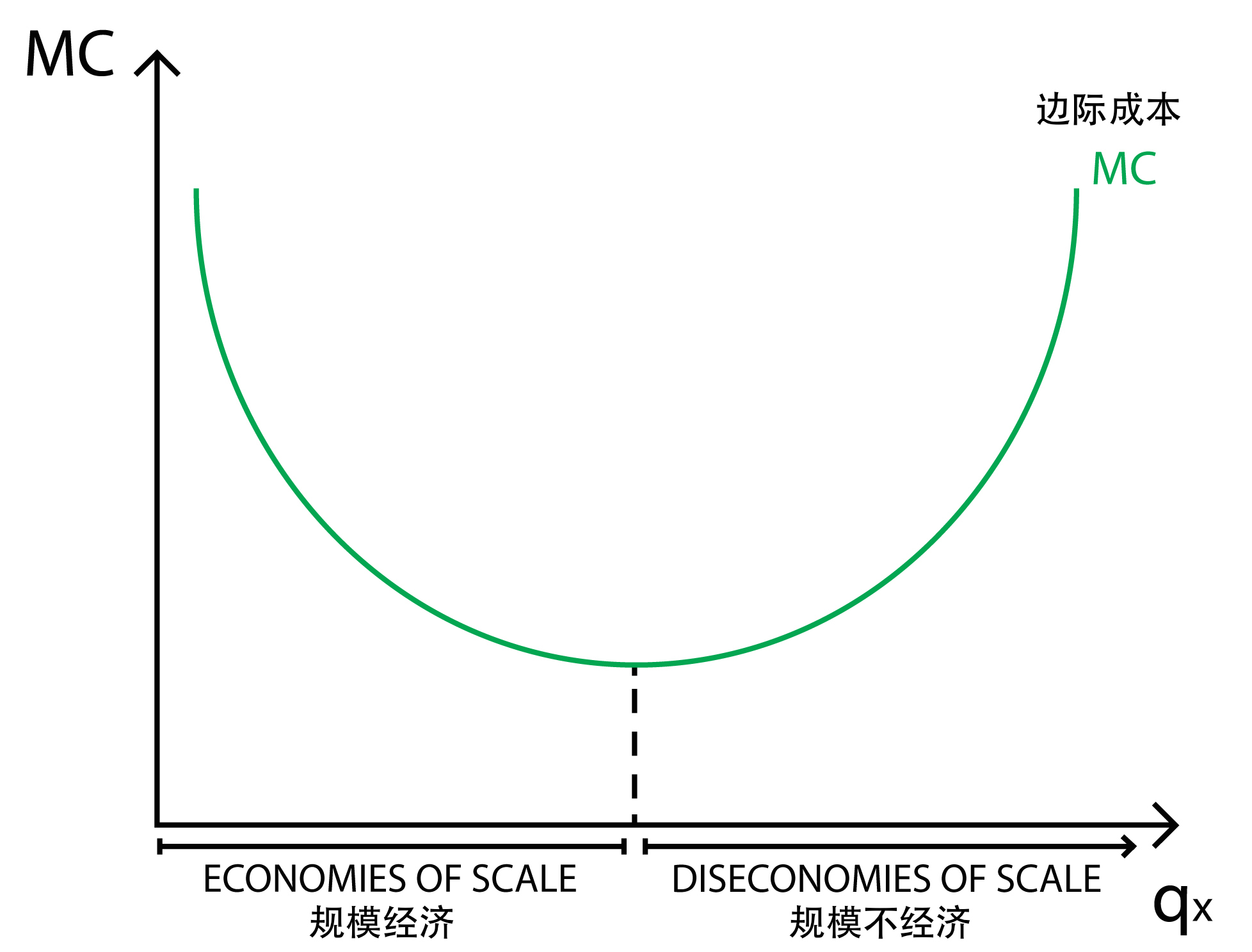

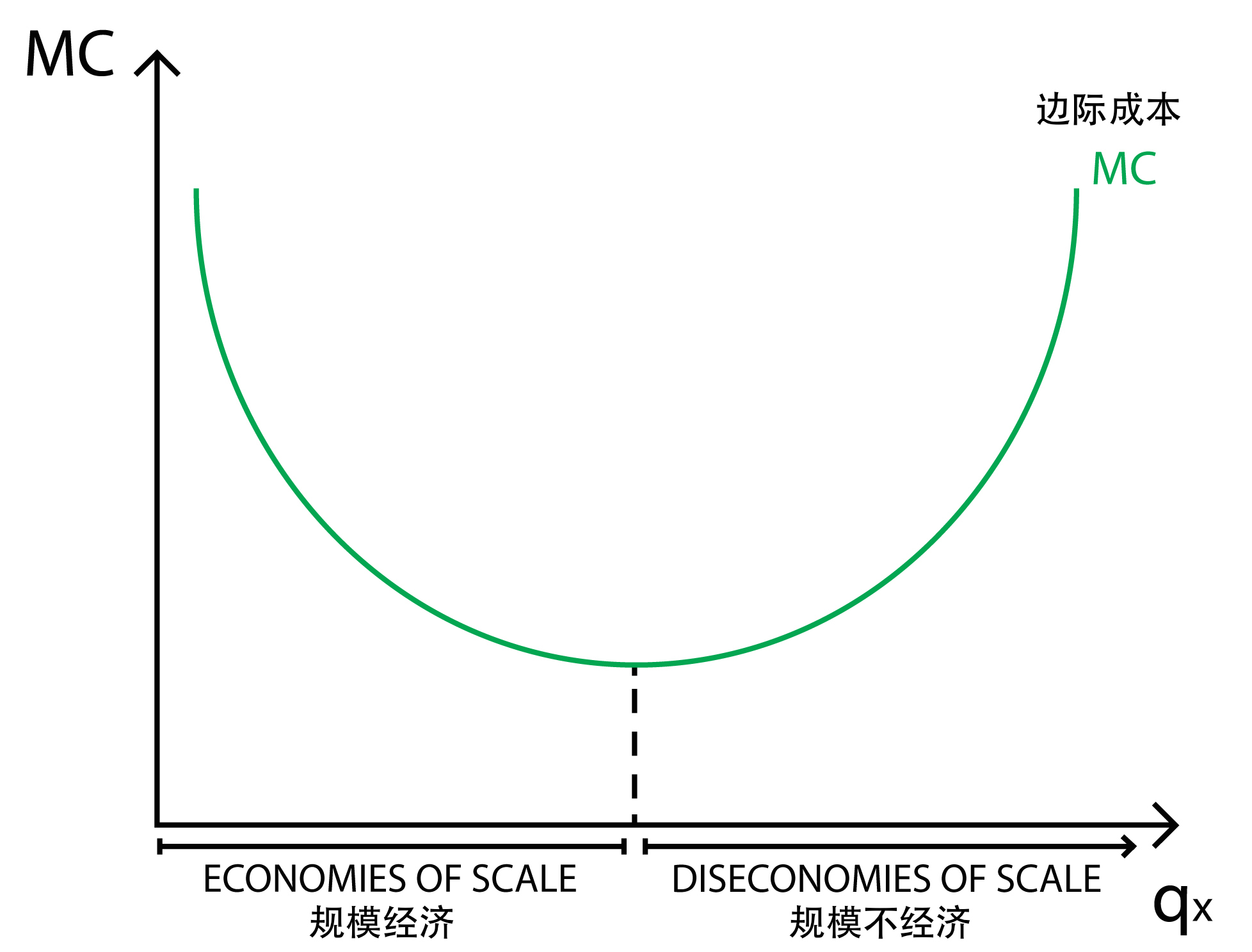

當然利潤率並不是一成不變的,隨著生意的興隆與規模的壯大,規模經濟(economies of scale,見下圖)就初入端倪了(邊際成本遞減,每多生產一件產品平均成本降低),那這一段時期可能會迎來利潤率的小春天,利潤率會逐步上揚,直到“規模經濟”過渡到"規模不經濟" (diseconomies of scale),這個時候公司如果沒有遇到什麽幺蛾子,應該會逐漸穩定在一個利潤率上(sustainable margin),如果公司護城河夠深,那麽這個利潤率應該是可以持續的。

一手有了對銷售營收的預測,一手有了對利潤率的預測,兩手一拍,於是盈利的預測就有了。

尷尬二無曆史與尷尬三無同類的解法:互相補償法與刁鑽的市場分析

這兩個尷尬可以合並來說,無曆史或者是無同類,如果這兩個困難隻是單獨存在的話就沒那麽棘手。因為有曆史可以補償無同類,而有同類可以補償無曆史。為一個無曆史的公司估值,隻要他的行業有眾多可比較同行那麽一切就可以風輕雲淡,比如一家快餐店要IPO上市,零市場曆史,但IPO定價往往不會有太多硝煙,因為行業數據不要太豐富;為一個無同類的公司估值,隻要你有很長的市場曆史,那麽定價雖然不會比快餐店IPO更輕鬆,至少豐富的曆史數據也能補償無同類的尷尬。

比如京東,雖然市場曆史很短隻有不到三年,但行業上而言他不能算完全是宇宙獨一家,外有亞馬遜內有阿裏巴巴還有一些國內的小胸弟可以參考,雖然不能說具有100%的可匹配可對比性,但是至少有個線條與輪廓;所以一些數據比如 Beta,雖然搞不到公司自身的,搞個行業平均的也湊活著過了,估值嘛,就是一門不斷湊活與將就的藝術。

最煩的是這些三無企業:無盈利、無曆史、無同類,估值最容易搞成玄學。

對於此等公司,我們還是要用之前提到的方法去預測未來的盈利與現金流:

1. 使用最近的財務數據,或者至少在分析時要給最近的數據更大的權重,因為這類公司的財務狀況四月的天如娃娃的臉;

2. 預期銷售營收的增長,無曆史無同類的話就更要注重總體細分行業的分析,既然無同類那很可能是一個非常利基的市場(niche market,指被大咖們忽略的某些細分市場);

3. 預期可持續的利潤率;

4. 預期公司的重新投資需求,比如對於資本的投入的需求與營運資本(working capital)的追加,等等。

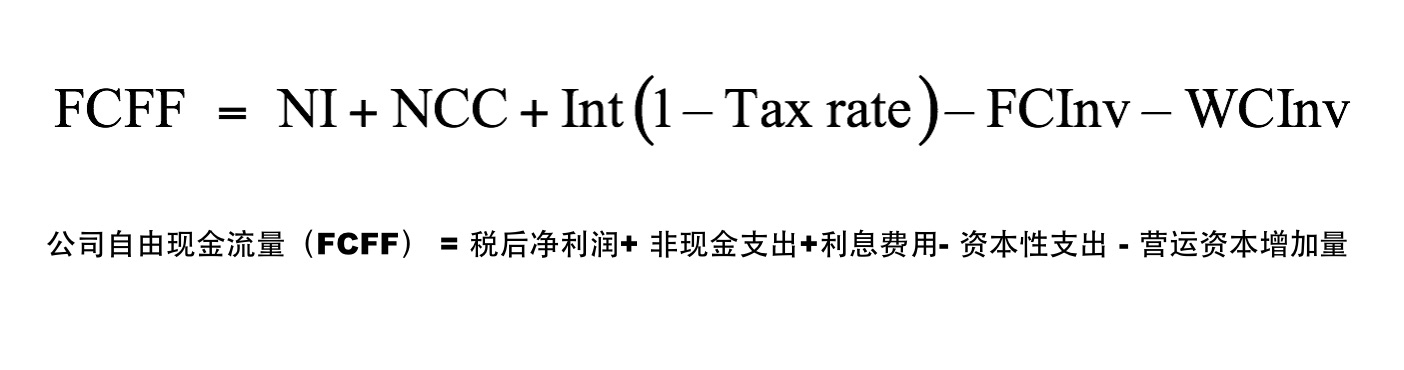

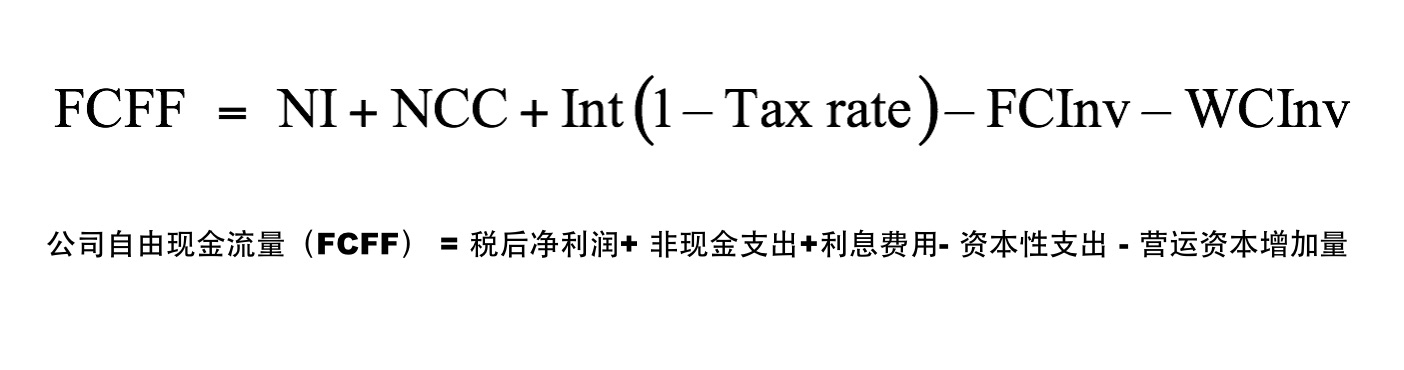

本質上,我們到目前為止所做的所有革命努力就是為了預期未來的現金流。通過下麵本文的第三個公式可以計算出公司的自由現金流,當然還有其他一些自由現金流公式以息稅前利潤 (EBIT)或營運現金流 (cash from operating activities)為起點,本質上都一樣,我就不一一列舉了不然公式太多容易引起暴動。

這裏有一點要解釋一下,對於現金流折現而言一般有兩種方法:一是計算股東老鄉們能夠分享到的現金流,然後計算出“股權的價值”,也就是所謂的股權自由現金流折現法(free cash flow to equity, FCFE); 另一個是計算股東與公司的債權人們一起享有的現金流(也就是整個公司的現金流,FCFF),再計算出“整個公司的價值”,然後再剝離掉公司的債務,而剩下的就是股權價值。上麵的FCFF是指的後者的思路。

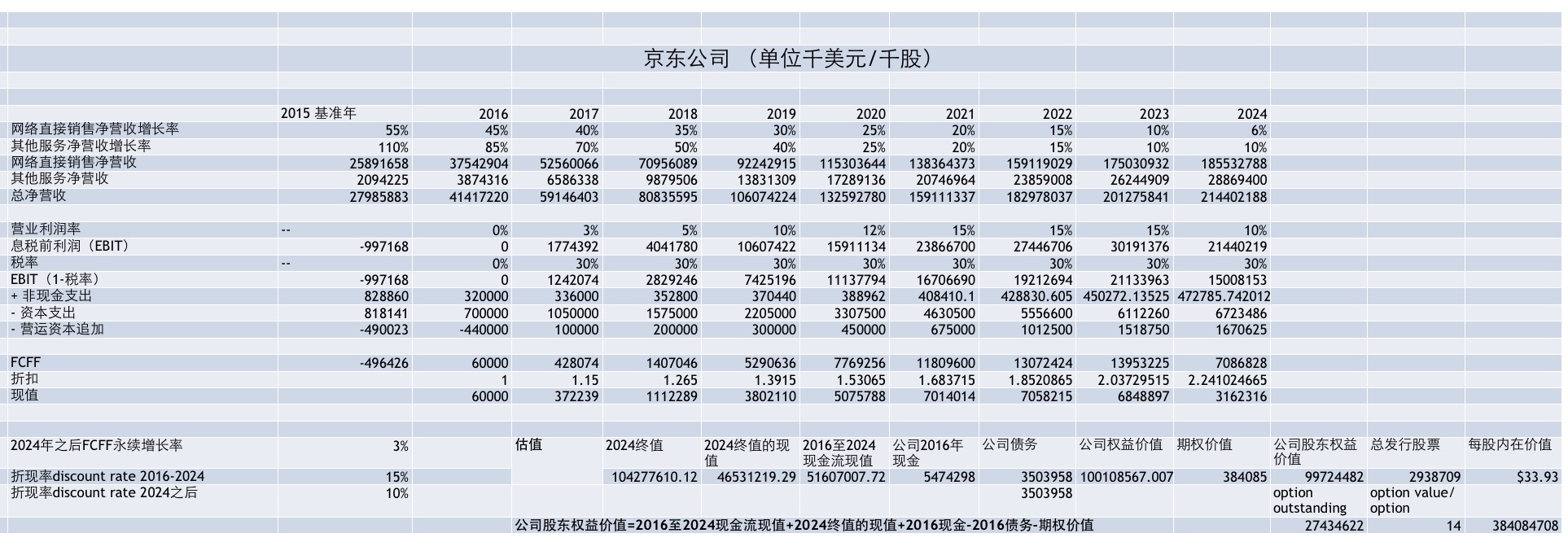

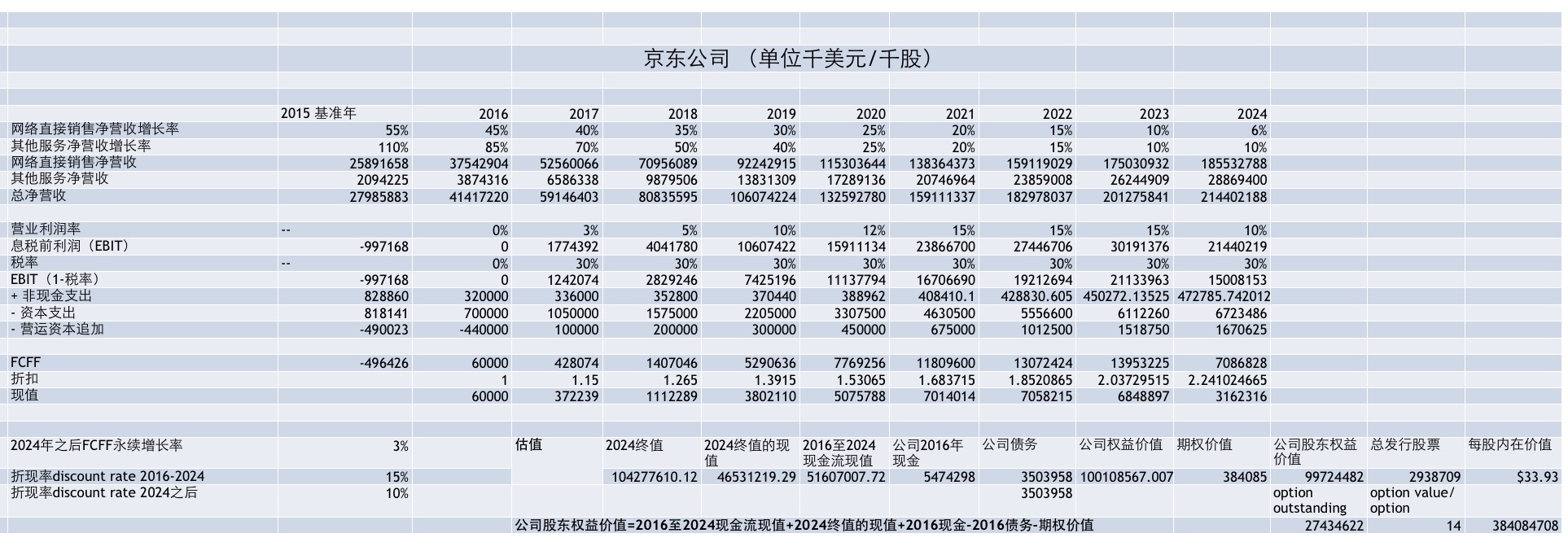

我們再次請出我們的大京東。如果套入公式,咱可以得到下圖這個框架模型。我使用的公式是 FCFF = [EBIT * ( 1 – Tax )] + NCC – Inv LT – Inv WC,這僅僅是上述公式的簡單變形,可以一笑而過。請大家僅看我的估值框架,再次重申本文是介紹方法論,並不為京東進行嚴肅的估值;除了已知的來自於2015年報的財務數據以外,表格中的許多需要做功課並主觀判斷的數字我都是亂填的,大家千萬別相信,信了的話反正我人在美國你也很難追殺我。

所以我們有了每一年的FCFF,現在隻需要用咱的小胖手按按計算器,把它們折成現值就行了。但是這裏還有一個終值(terminal value)的問題,也就是如果我的公司永續經營下去,我就可以一直獲得現金流到子子孫孫無窮盡也。那麽,之前說到永續年金的價格公式 P= C/ r 現在就可以出來嘚瑟了,但是我們要做個關鍵的調整,因為之前說的永續年金它是不漲的,每年35鎊付到天荒地老;但是咱公司的自由現金流,一般而言隨著人類的發展社會的進步總要多多少少增長一點吧,那就不能直接套用P=C/r了,怎麽辦? 沒事,先哲們已經把路給我們鋪好了:第n年自由現金流終值=第n+1年的FCFF/ (r-g),其中g為現金流的永續增長率。這就是著名的戈登成長模型(Gordon growth model),公式推導我就不出來現眼了,不然真就剩不下什麽讀者了。

在選擇永續增長率的時候我隻有一個建議:繃著一點,不要太豪放,不然容易出奇跡。之前我有一篇文章提到投行 Evernote 給特斯拉估值的時候用了6%-8%的永續增長率,這簡直就是個行業笑話,不知道在哪個星球上這樣的永續增長能是現實。如果你將永續增長定得畸高,那出來的終值絕壁碩大。我個人建議盡量不要讓永續增長高於整體經濟的增長,因為一家公司得要有多麽牛逼,才能千秋外代地保持在比她身處的經濟體發展得更快的速度上。

然後當我們求出所有折現自由現金流的總和後,可以加回公司目前的現金,再減去債務,再減去公司發行期權的價值,就等於目前對於公司股東而言的股權價值了。除以總股本,就是每股的所謂內在價值。這就是我們淘了半天的金砸,當然,也很有可能是一泡翔。

折扣率與DCF模型的原罪

折扣率這個話題很大,我打算留著在下一篇來講;這一篇夠長了,或許已經太長了。在上麵那個框架裏我亂填了 15%與10%的折現率,隻是為了滿足一個模型的完整。大家會說喲不錯麽你算出來內在價值33.93塊,還挺接近現在價格的,good job well done;但是我一定要坦個白:不好意思,這個數字其實是我調來調去調出來的,如果你想要100塊,我就可以調個100塊給你。 這就是現金流折現模型的最大原罪,這也是我一般不太去關心投行關於某股票的DCF估出來的數字的原因,因為貓膩太重。正如我前麵所說,DCF模型的思維邏輯其實是十分完美的,但是在實際運用中會有太多的假設與預測,會有太多的硝煙與紛爭。比如“增長率”與“折扣率”這兩個關鍵變量,對模型最後的輸出簡直握有生殺大權;另外預測未來的難度其實往往比我們想象的要高出幾個數量級,你預測的未來現金流,或許事實上隻是一個海市蜃樓。 投行的分析師們如果想要說服你京東值50塊,他們就能用反向工程做出結果為 50塊 的模型,然後恬不知恥地兜售給你;所以對於這些分析報告一定要長個心眼,要去不斷追問他們的假設與預測,要保持一顆高度懷疑的心;至於他們能有多黑能有多惡,我之前文章也提到過: https://xueqiu.com/9598793634/75527893。

所以與其說是DCF的原罪,不如說是人的原罪,模型她是無辜的她是潔白無瑕的。

但絕對估值的思維訓練對於我們理解公司業務模型與財務數據其實仍然十分有益,如果你的假設與預測來自於深入的調研與確鑿的數據,如果你足夠保守不跳脫,那麽你算出來的估值結果仍然有很好的參考意義;當然這樣的模型絕對少不了敏感性分析,我們可以創造出諸多未來的平行宇宙,根據不同假設與預測、不同的 scenario 來模擬出不同的估值結果,然後我們可以看看它們的分布情況;我不能說這種模擬一定能讓我們找到公司的內在價值,但是至少,可以讓我們更接近一些。 當然我個人其實更喜歡相對估值法,這個留到下次再講。

評論

目前還沒有任何評論

登錄後才可評論.