從2007年開始的、由美國房地產泡沫破裂引發的金融危機和經濟大衰退對西方的主流新古典主義經濟學理論來說是個無言以辯的災難。在危機發生之前,奉行新古典主義經濟學的大多數經濟學家、尤其是任職於政府高位的經濟和金融領域的決策者事先都沒有預料到由巨額債務支撐的美國房地產業和金融業會在比較短的時間內就到了快要分崩離析的地步。

例如在房地產泡沫破裂之前的2005年6月9日,前美聯儲主席格林斯潘在國會作證時說:" That said, there can be little doubt that exceptionally low interest rates on ten-year Treasury notes, and hence on home mortgages, have been a major factor in the recent surge of homebuilding and home turnover, and especially in the steep climb in home prices. Although a "bubble" in home prices for the nation as a whole does not appear likely, there do appear to be, at a minimum , signs of froth in some local markets where home prices seem to have risen to unsustainable levels… Although we certainly cannot rule out home price declines, especially in some local markets, these declines, were they to occur, likely would not have substantial macro economic implications. ( Greenspan June 9, 2005)" 大意是說,他不認為有全國性的房地產泡沫,即使房價發生下滑也不會對宏觀經濟產生大的影響。

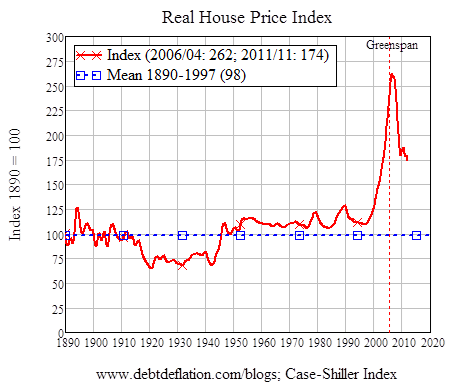

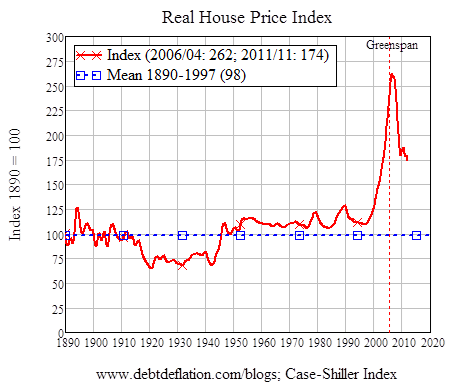

然而就在格林斯潘說了上麵那一席話之後不久,美國的房價指數就崩盤了:

現任美聯儲主席伯南克從2005年7月到2007年7月的兩年間,對美國經濟和房地產的估計也是同樣地大錯特錯:

Ben Bernanke - Why are some still listening to this guy?

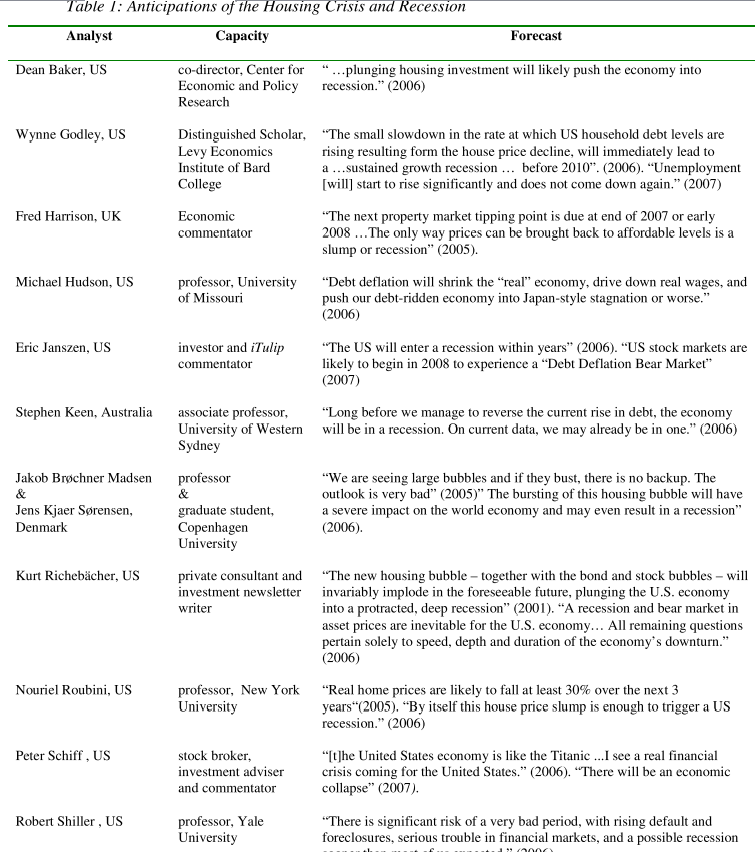

相比之下,還是有不與新古典主義經濟學派苟同的少數經濟學家提前就預測了美國房地產泡沫的破裂和經濟衰退的到來,盡管他們都曾多多少少地經曆過被隨波逐流的主流經濟學家和愚蠢的金融媒體主持人的諷刺和奚落。但是事實證明,真理的確是掌握在少數人的手裏:

鑒於主流西方新古典主義經濟學的失敗,金融大亨索羅斯於2009年10月拿出五千萬美元創立了“新經濟思維研究所”(Institute for New Economic Thinking),目的是重新建立起與事實相符的新經濟學理論來。

今年4月12-15日,在德國柏林舉行的“新經濟思維研究所”的會議上,University of Western Sydney 的經濟和金融學教授 Steve Keen 對後凱恩斯主義經濟學家 Hyman Minsky 的經濟學理論做了數量化的表述,合理地解釋了由銀行發出的債務推動的從繁榮到崩潰的經濟循環和金融市場周期(Boom-bust cycle)的根本原因,並提出了相應的解決方案。

Steve Keen: "Instability in Financial Markets: Sources and Remedies"

下麵幾張圖是 Steve Keen 教授演講中的摘要。

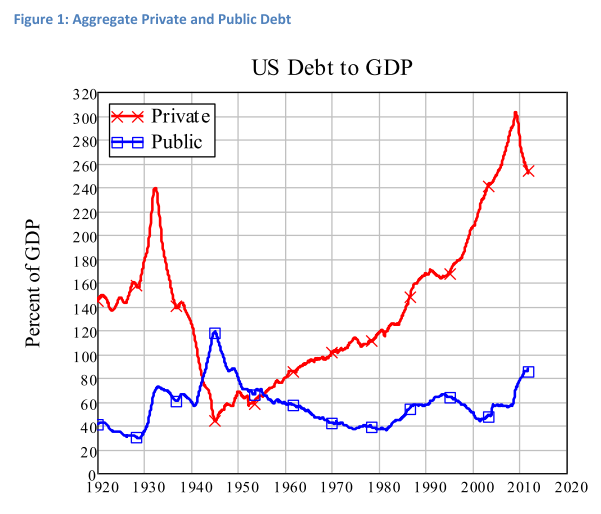

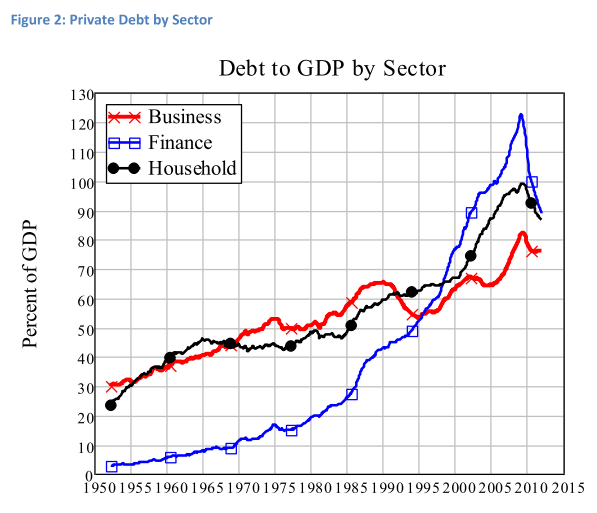

美國的私人債務與GDP的百分比(注意到1920-1940年代和1950年至今的兩次繁榮到崩潰的周期)

美國的家庭、企業、和金融行業的總債務額在2008年的最高點時是GDP的三倍,現在仍然是GDP的255%

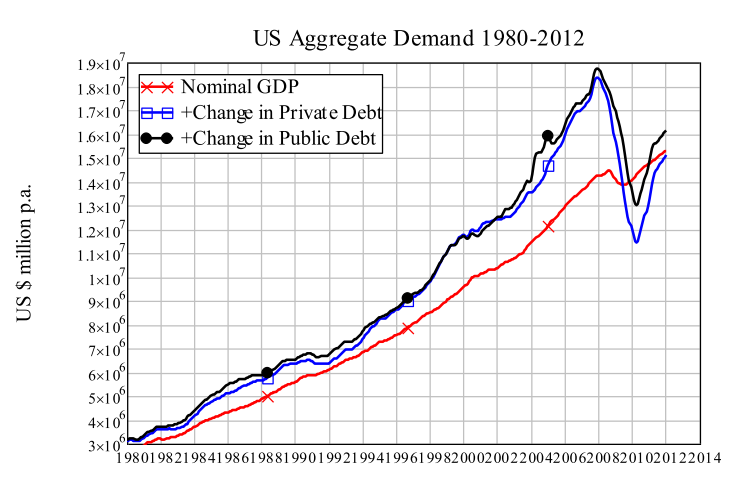

債務水平的變化與經濟增長亦步亦趨

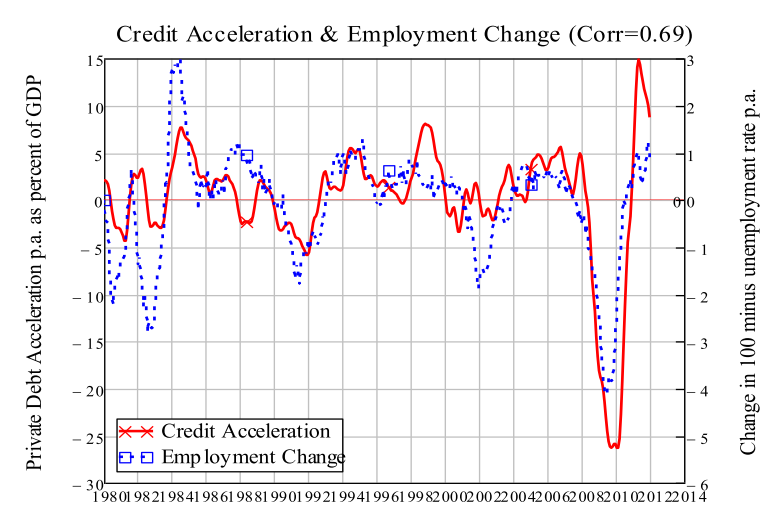

債務總量的變化與就業率的變化幾乎同步

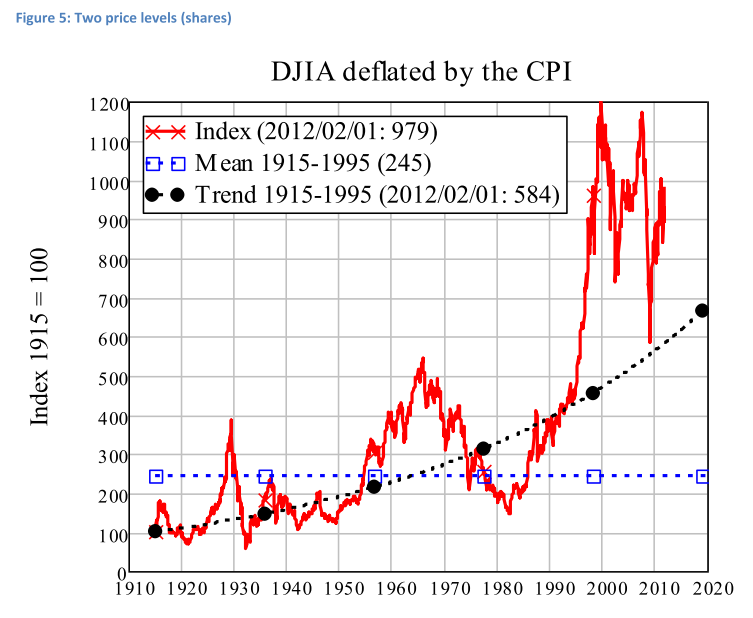

扣除通貨膨脹率(CPI)之後的道瓊斯指數(注意到現在的股市水平比曆史平均線高出67%,即使在2008年的最低點時也還沒有觸及曆史平均線)

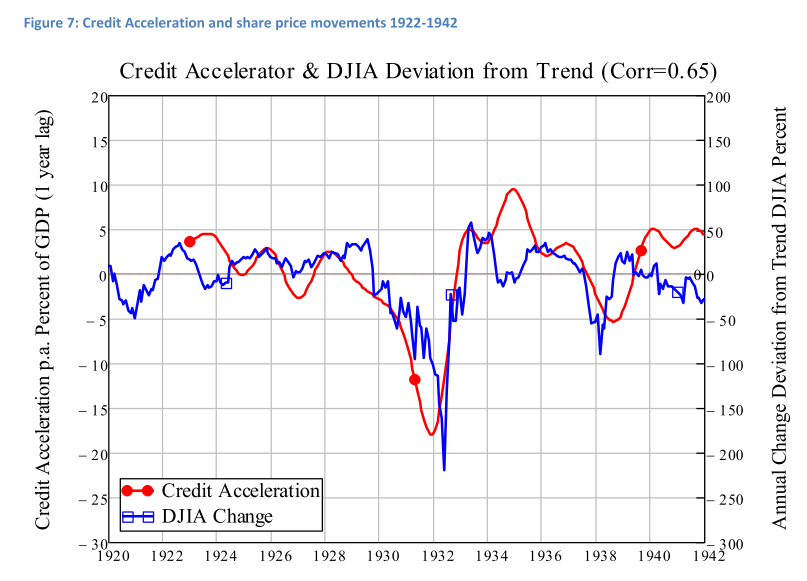

債務總量的變化與股市指數的變化幾乎同步

扣除通貨膨脹率(CPI)之後的美國真實房價指數(注意到從1890年到1995年之間,美國的房價基本上與物價指數持平,從1995年至今形成了一個巨大的 BOOM-BUST 形狀,現在的房價仍然比曆史平均水平高出77%)

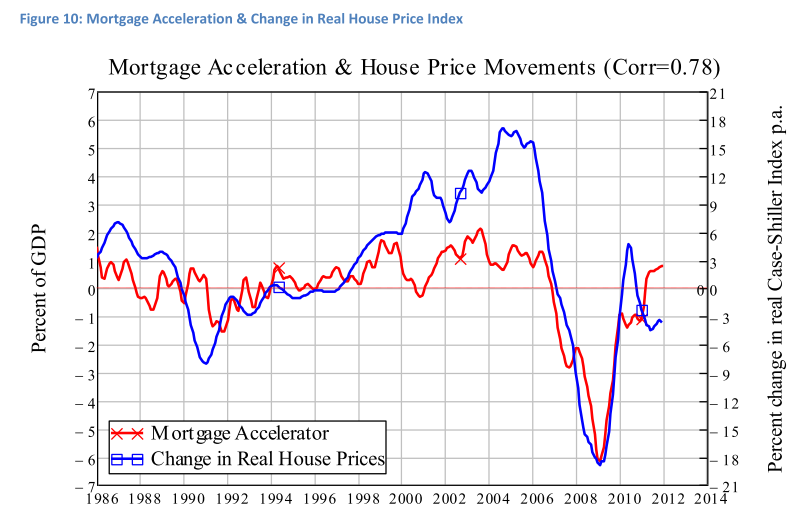

房屋貸款債務總量的變化與房價的變化幾乎同步

綜上所述,曆史數據顯示美國的經濟增長、就業率、股市指數、和房屋價格都是由債務的變化驅動的,如果總債務額沒有大幅度地下降到GDP的100%以下,危機就仍然沒有徹底過去。金融資產和房地產價值也將會隨著總債務額的大幅度減少而下降,目前的股市水平比曆史平均高出67%,房價水平比曆史平均高出77%。

大幅度削減債務的方式有兩種,第一種是溫水煮青蛙式的長期通貨膨脹,假定以4%的通脹率持續十年,實際總債務額才能減少三分之一。可是這種拖泥帶水式的減債方法帶來的恐怕是日本式的經濟長期低迷不振。第二種是快刀斬亂麻式的大幅度債務免除,結果可能是短期的經濟萎縮和長期的經濟增長,是所謂的長痛不如短痛。 Steve Keen 偏向的是第二種方法。

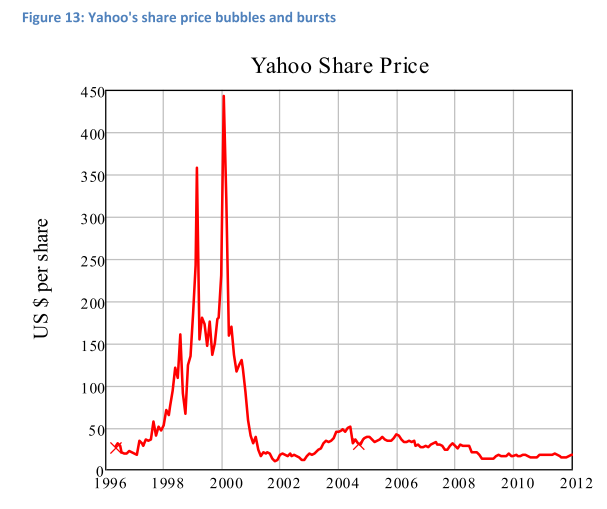

此外, Steve Keen 提出的抑製未來金融和房地產泡沫的措施有兩個,第一是讓上市公司發行的原始股永久存在,不過當原始股在二級市場上交易過了七次之後,那些股票將在五十年後被注銷,這樣就會防止像雅虎股票那樣的金融泡沫的形成。

雅虎股票的價格

第二是限定銀行發放房屋貸款額度的上限是房租的十倍,如果有人想抬高房價的話,就必須增加首付的金額,這樣就可以避免由債務吹大的房地產泡沫的形成。

然而從目前美國政治的現實來看,把立刻免除債務和抑製未來金融和房地產泡沫的兩項措施付諸實施的可能性非常小。那麽除此之外最可能發生的就是,美國將像日本一樣在未來十到二十年的時間裏在巨額債務的泥潭裏拖泥帶水地爬行。

=========

歡迎訪問我的博客:

依據事實數字,把握市場脈搏,運籌金融世界。

http://murmuronhudson.blogspot.com/

http://blog.wenxuecity.com/myindex.php?blogID=48731

我在文學城的群組: