閑雲野鶴

個人博客船到江心補漏遲——對2023下半年經濟形勢與資產配置的幾點看法

從三個現象看當前經濟形勢的主要特征:一是口紅效應,體現消費在分化,指向內需疲軟;二是窮忙,體現在企業利潤與投資出現矛盾,指向產能過剩;三是內卷,體現在失業率的高企,指向蕭條顯性化。因此我們認為內外需不足、產能過剩現象已經較嚴重,經濟的下行壓力已然遠超市場預期。

從三個現象看當前經濟形勢的主要特征:一是口紅效應,體現消費在分化,指向內需疲軟;二是窮忙,體現在企業利潤與投資出現矛盾,指向產能過剩;三是內卷,體現在失業率的高企,指向蕭條顯性化。因此我們認為內外需不足、產能過剩現象已經較嚴重,經濟的下行壓力已然遠超市場預期。

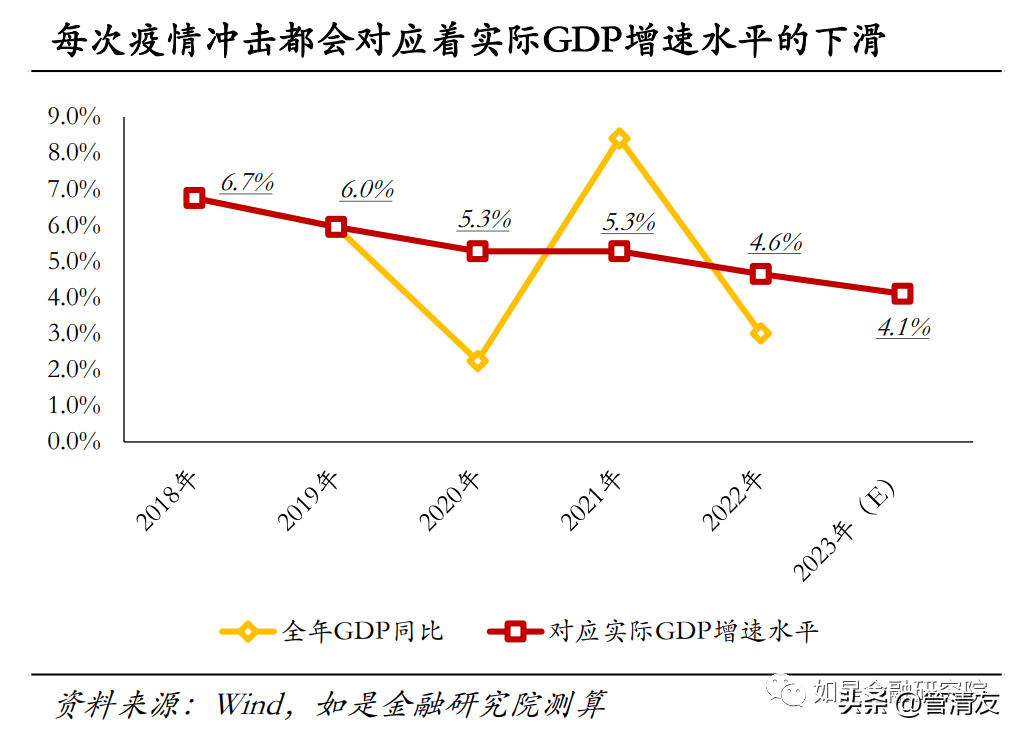

對於經濟形勢——可能明年才是周期穀底:當前經濟呈現的問題已經較為明顯,CPI同比表現也已經初步揭示通縮傾向。如果不出太大的黑天鵝事件,2024年將會是基數比較正常的一年,失去了低基數效應,2024年的經濟增速讀數可能將會不太盡如人意。如果考慮到今年4月的複合增速已經下滑到4%水平,觸及經濟實際增速的低點,明年很可能要打響“4%保衛戰”。

對於經濟形勢——可能明年才是周期穀底:當前經濟呈現的問題已經較為明顯,CPI同比表現也已經初步揭示通縮傾向。如果不出太大的黑天鵝事件,2024年將會是基數比較正常的一年,失去了低基數效應,2024年的經濟增速讀數可能將會不太盡如人意。如果考慮到今年4月的複合增速已經下滑到4%水平,觸及經濟實際增速的低點,明年很可能要打響“4%保衛戰”。

對於資產配置——流動性不是主要的資產定價因素:

股——根據調研,投資者對於A股出現了多空分歧,使得行情呈現多方博弈、周期橫盤,輪動之下防守大於進攻;

債——債券近一段時間的牛市來自於降息預期,政策麵是主要定價因素,若MLF降息進一步打開債券收益率曲線的下行空間,債市有望迎來利好;

匯——國內降息的預期升溫、美國進入利率達峰期,中美利差的深度倒掛可能將製約短期人民幣表現;

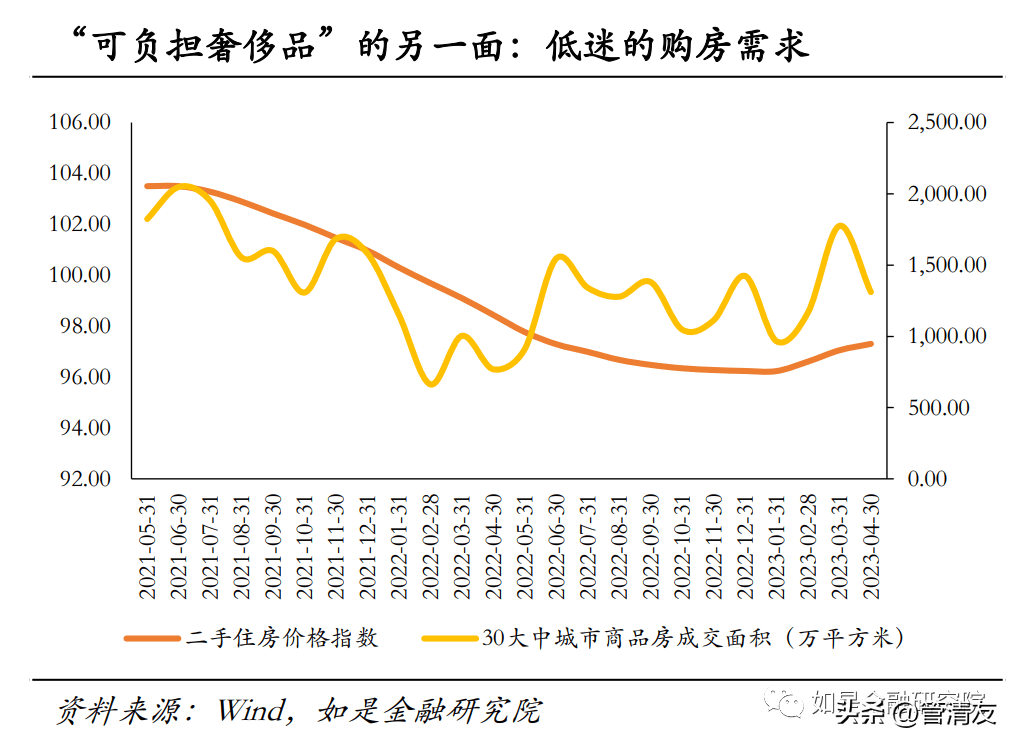

房——需求仍然萎靡,同時考慮到仍然緊繃的限購政策我們對短期房地產價格的表現不盡樂觀。

對於資產配置——流動性不是主要的資產定價因素:

股——根據調研,投資者對於A股出現了多空分歧,使得行情呈現多方博弈、周期橫盤,輪動之下防守大於進攻;

債——債券近一段時間的牛市來自於降息預期,政策麵是主要定價因素,若MLF降息進一步打開債券收益率曲線的下行空間,債市有望迎來利好;

匯——國內降息的預期升溫、美國進入利率達峰期,中美利差的深度倒掛可能將製約短期人民幣表現;

房——需求仍然萎靡,同時考慮到仍然緊繃的限購政策我們對短期房地產價格的表現不盡樂觀。

結論——超預期經濟下行和超常規政策刺激是硬幣的兩麵:超預期經濟下行和超常規政策刺激,其實是一枚硬幣的兩麵,對於宏觀管理來說臨崖勒馬猶未遲。因此對於年內的政策空間,後續可以關注的增量信息有三點:一是美國時間6月14日的FOMC是否官宣利率達峰、二是7月中下旬公布Q2經濟同比能否達到7.9%基準線、三是730政治局會議如何看待Q2的經濟下行壓力。

結論——超預期經濟下行和超常規政策刺激是硬幣的兩麵:超預期經濟下行和超常規政策刺激,其實是一枚硬幣的兩麵,對於宏觀管理來說臨崖勒馬猶未遲。因此對於年內的政策空間,後續可以關注的增量信息有三點:一是美國時間6月14日的FOMC是否官宣利率達峰、二是7月中下旬公布Q2經濟同比能否達到7.9%基準線、三是730政治局會議如何看待Q2的經濟下行壓力。

文/管清友、許博男

4月各項數據已於近日出爐,這份走出一季度的第一份經濟成績單讓市場對於未來的預期產生了一定分歧,甚至扭轉。市場對於經濟數據的爭議產生於兩方麵:

一是去年的二季度起,國內GDP同比的基數出現了紊亂。

由於疫情等眾所周知的原因,2022年的二、三、四季度都出現了經濟增速的窪地,其中去年二季度更加嚴重,同比增速隻有+0.4%,因此今年4月經濟的同比增速也出現了比較明顯的失真,無法找到一個衡量的基準。

許多研究工作者也采用了一些手段來觀察實際經濟運行態勢,如環比、兩年複合增速,或者以疫情發生之前的2019年為基數。但是總而言之,疫情結束之後的統計數據已經失去了衡量的尺度,低基數、高讀數也掩蓋了很多問題與真相。

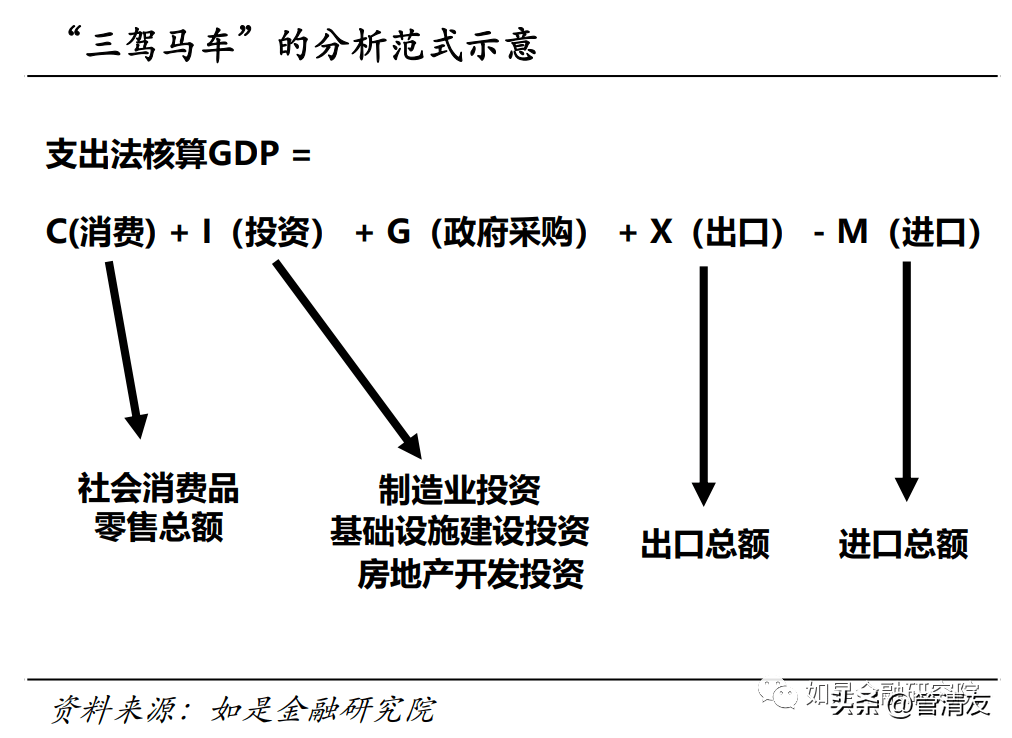

二是“三駕馬車”的分析範式無法直接反映很多經濟問題。

所謂“三駕馬車”的分析範式是源於“支出法”將GDP拆解成“最終消費+資本形成總額+淨出口”三項統計而來。而每個月度統計局披露的經濟數據涵蓋了社會消費品零售總額、固定資產投資總額以及分項數據等等,海關總署也會在月初披露每月的進出口的詳細統計數據。這樣一來分析人員可以通過月度數據來分析所謂消費、投資、出口的景氣情況,以此判斷經濟好壞。

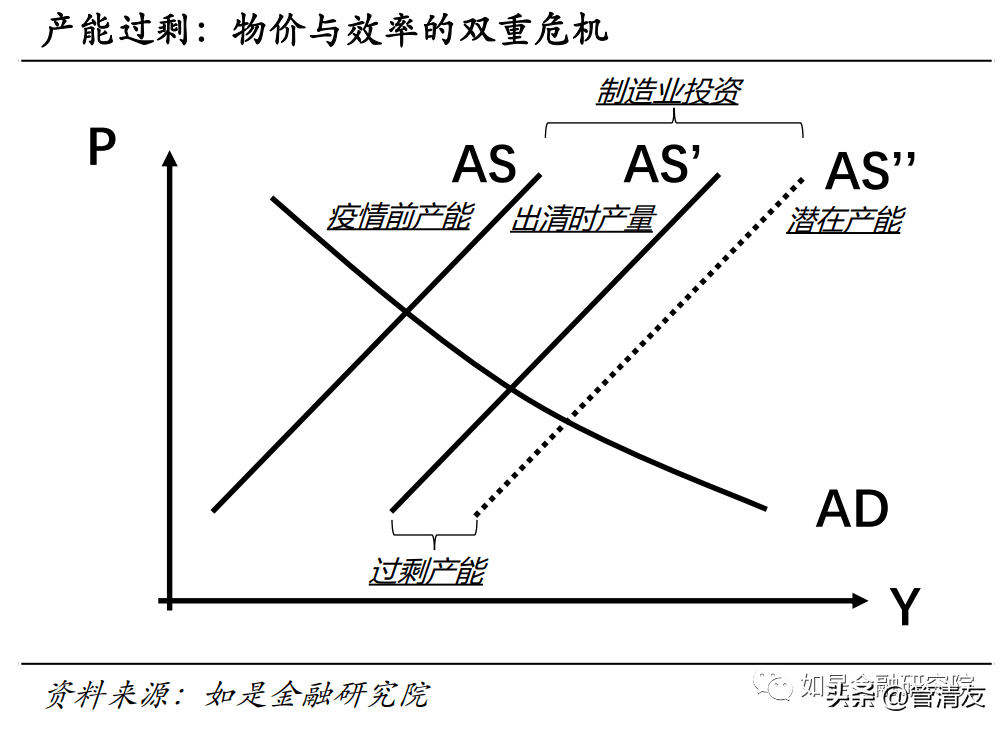

但是“三架馬車”的景氣可能與經濟健康程度並無關聯。比如“資本形成總額”所指代的固定資產投資,在短周期視角下是一種需求,而在半年、一年以上的周期則對應著產能。這也就意味著,短期的超高投資,必將導致長時間周期過後的超高產能,那如果再進行一步推理,也很有可能對應著工業企業的低產能利用率和低利潤率水平。因此“三駕馬車”的分析範式並不能萬能。

那麽應該如何看待當前經濟形勢與中長期趨勢呢?從具體的經濟現象來說明當前經濟形勢更加形象。

從三個現象看當前經濟形勢的主要特征

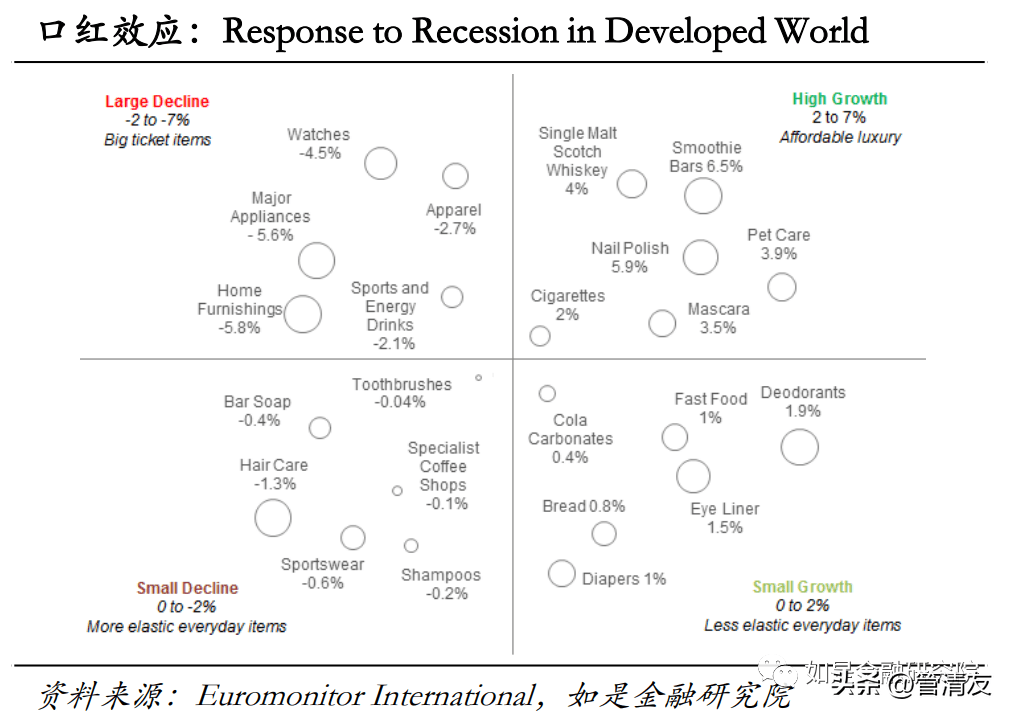

(1)口紅效應——消費在分化,指向內需疲軟

“口紅效應”這一名詞已經在網絡上十分火熱。“口紅效應”原指經濟增長低迷、生活壓力增加時,居民部門收入隨之降低,對未來的預期也會轉差,居民消費會就出現很多非正常現象。比如“負擔得起的奢侈品(Affordable luxury)”往往在經濟衰退的環境中表現良好。這種趨勢被稱為“口紅效應”,這是雅詩蘭黛董事長萊昂納德·蘭黛(Leonard Lauder)在2001年初創造的一個術語,當時他觀察到口紅的銷售往往與經濟健康狀況呈負相關。

這種現象背後的原因是經濟下行周期之下,居民收入與儲蓄水平難以支撐買車、購房這種超大宗消費,這部分節餘下來的錢就可以用於消費所謂“負擔得起的奢侈品”,比如高端品牌口紅、數碼產品等等。

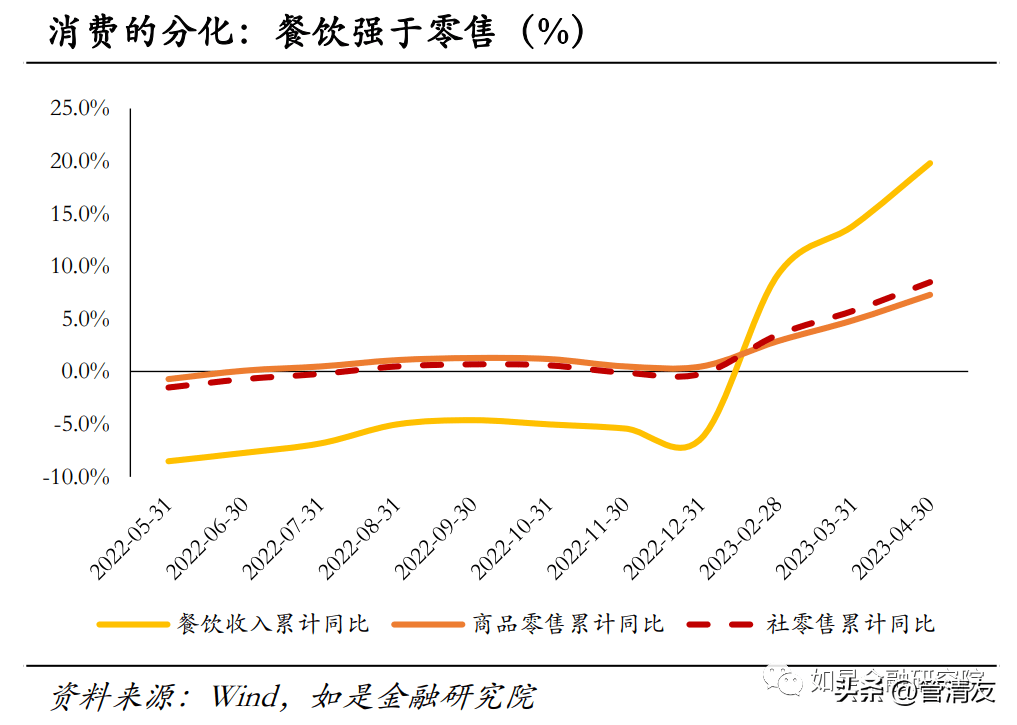

國內的一個現象也很值得關注:根據文旅部披露的數據,今年“五一”假期國內旅遊出遊合計2.74億人次,同比+70.8%,按可比口徑恢複至2019年同期的119.1%。似乎內需的疲軟已經煙消雲散,但通過對消費數據的拆解卻讓這一觀點難以立柱。

一方麵,總量上內需修複斜率隻能說勉強及格。根據統計局披露的1-4月數據,社會消費品零售總額同比+8.5%,兩年複合增速已經回落到+4.1%基準線;如果測算全年經濟數據,以2021年為基準,CAGR=4.1%則對應著今年僅能勉強維持5.0%的增速目標,從趨勢看內需的韌性並不足夠強。

另一方麵,數據在結構上也可以論證如“五一”般火爆的消費可能是報複性的。在分項數據上,統計局一般會將“社零”拆解成餐飲消費和實物商品消費兩項,今年前四個月餐飲收入累計複合增速(2021年為基準)達到5.4%,4月單月更是達到了6.6%,然而1-4月商品零售複合增速僅為2.3%,3月單月為3.8%,餐飲消費的恢複明顯強於商品消費。也就是說,之前疫情限製了旅遊業,所以防疫政策轉向之後出現了這種報複式的外出旅遊、餐飲消費;但是回歸到日常生活中,居民部門日常的吃、穿,和其他實物消費,仍然是十分保守的。

因此從數據看,1-4月數據呈現的是短期補償式消費,和長期的萎靡預期。國內旅遊其實本質上就是一種從大宗消費轉移到的“可負擔的奢侈品”;經濟是否進入蕭條周期我們暫時按下不表,僅從居民部門購買力看,1-4月的不動產市場表現確實十分低迷,從某種角度上可以將國內旅遊視為一種短期的、替代大宗消費的報複性消費。報複性消費會退潮,具有不可持續性,國內需求的疲弱態勢已經比較明顯。

(2)窮忙——企業利潤與投資出現矛盾,指向產能過剩

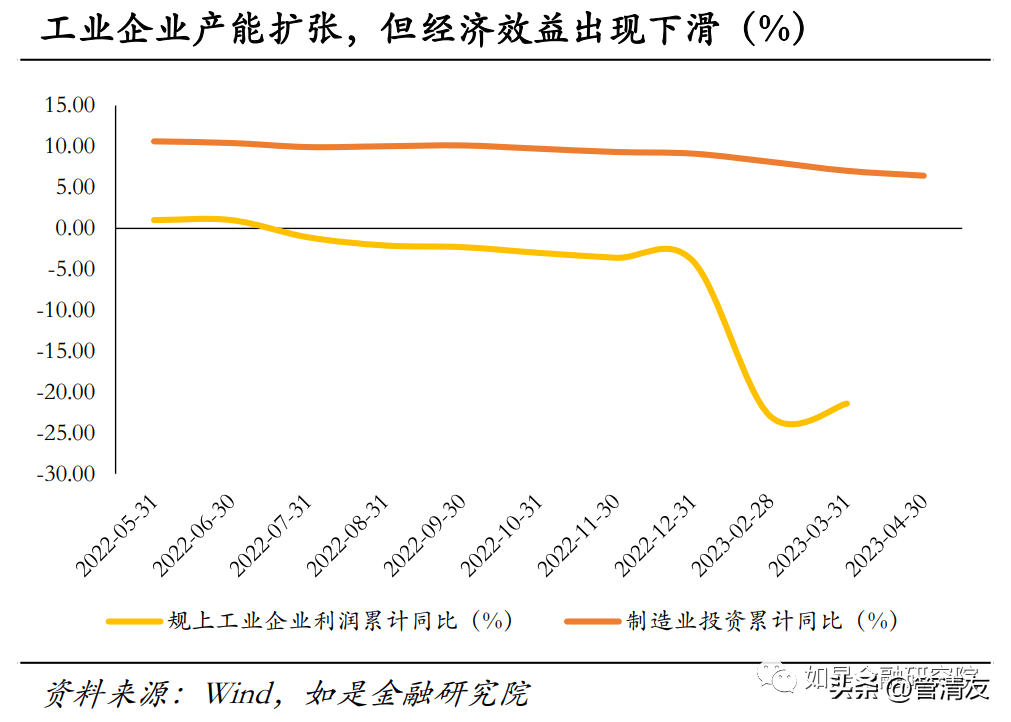

第二個現象是“窮忙”。在我們草根調研的過程中發現,國內沿海地區的製造業企業都反映,訂單仍有但是經濟效益差了,所謂“窮忙”。這一現象從宏觀統計數據上看也可以加以佐證:1-4月的規模以上工業企業利潤總額累計同比仍然在-20.6%,和固定資產投資,也就是產能形成數據,產生了十分明顯的背離。可以看出工業企業產能仍然處於擴張區間,但經濟效益出現了十分明顯的下滑趨勢。對這種現象我們認為有兩種經濟解釋,也需要重視到這兩大問題:

第一,外需正在回落,且不穩定,無法提供足夠的市場空間。

製造業究竟是否可以賺錢取決於總需求和總成本的多寡。考慮到相對穩定的通貨膨脹水平,我們可以暫時不將成本問題納入考量。如果將總需求分為內需與外需分析,國內終端需求的疲弱早已由前文所展示的商品銷售下滑所佐證。

而與此同時令人沮喪的外需回落也已經成為事實:4月我國出口總額為同比+8.5%,但是去年同期上海等地實行了十分嚴苛的防疫政策,導致出口企業的訂單交付出現了極大阻力,2022年4月出口總額僅為2723.4億美元,同比僅+3.5%,考慮到基數問題,4月出口增速實則已經出現大規模下滑趨勢。

因此內、外需求的雙重不振對於工業企業的生存空間形成了製約,削減了工業企業的宏觀總營收。

第二,疫情間的產能累積,加劇了廠商間的競爭。

疫情期間的故事是中國受益於疫情早期的“替代效應”,吸納了全球製造業訂單,國內工業產能在疫情前兩年快速擴張。但企業的經營活動都是具有慣性的,這也導致了雖然後來外需出現退坡傾向,但製造業產能仍然在擴張。這也間接說明了“三駕馬車”範式的局限性:短期的超高投資,必將導致長時間周期過後的超高產能,最終將工業企業的低產能利用率和低利潤率水平。

這兩方麵原因同時指向,當前的內需、外需難以支撐得起幾年間累積的產能,導致了企業的低經濟效率。而背後的本質是工業產能的過剩和有效需求的不足。這些都是當前麵臨的隱憂。

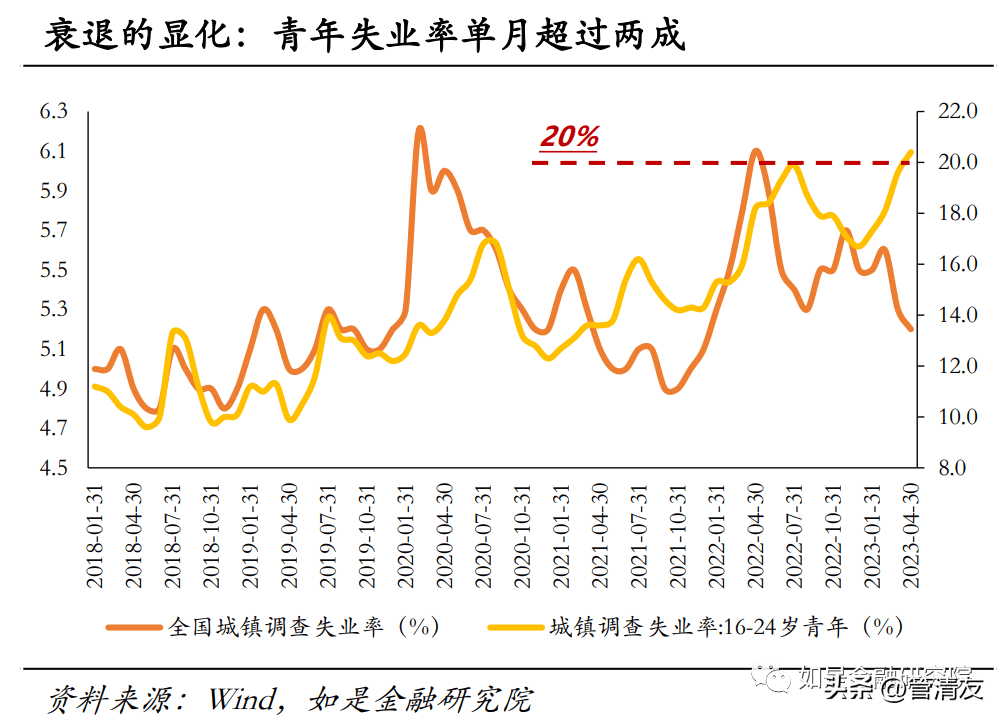

(3)內卷——失業率是觀察複蘇斜率的窗口,指向蕭條顯性化

第三個現象是內卷。這一詞語最早運用於農業經濟領域,而現在已經無處不在。體現在微觀上,是一路高企的失業率。4月份全國城鎮調查失業率仍然為5.2%,16-24歲勞動力調查失業率甚至攀升至可怕的20.4%,是有統計以來的最高值,大中專院校的畢業生實際就業情況堪憂。

對於很多發達經濟體,如美國,相關部門進行宏觀經濟管理的錨通常不是GDP增速,而是就業情況。分析研究人員在揣測美聯儲行為學的時候,除了美國國內的物價數據之外,相較於季度披露的GDP環比折年率,更加看重新增非農就業情況與調查失業率。可以說就業情況是更加顯化的經濟景氣度指標。

而從當前就業的內卷程度看,體現了經濟下行的顯性化。根據我們的測算,當前經濟恢複斜率已經下滑到5%增速目標附近(對應CAGR=4.1%),這一目標仍明顯低於當前經濟的潛在增長率。相對較低增速水平之下就業就難以保障,這也導致了4月城鎮調查失業率仍在5.3%的高位水平,加之中國由於城鄉製度問題實際失業情況可能要遠比城鎮調查失業率嚴重。綜上,內外需下行、產能過剩導致的企業利潤水平低下、居民就業、收入增長情況轉差,已經成為一大顯性問題。

對於之後經濟形勢的判斷:可能明年才是周期穀底

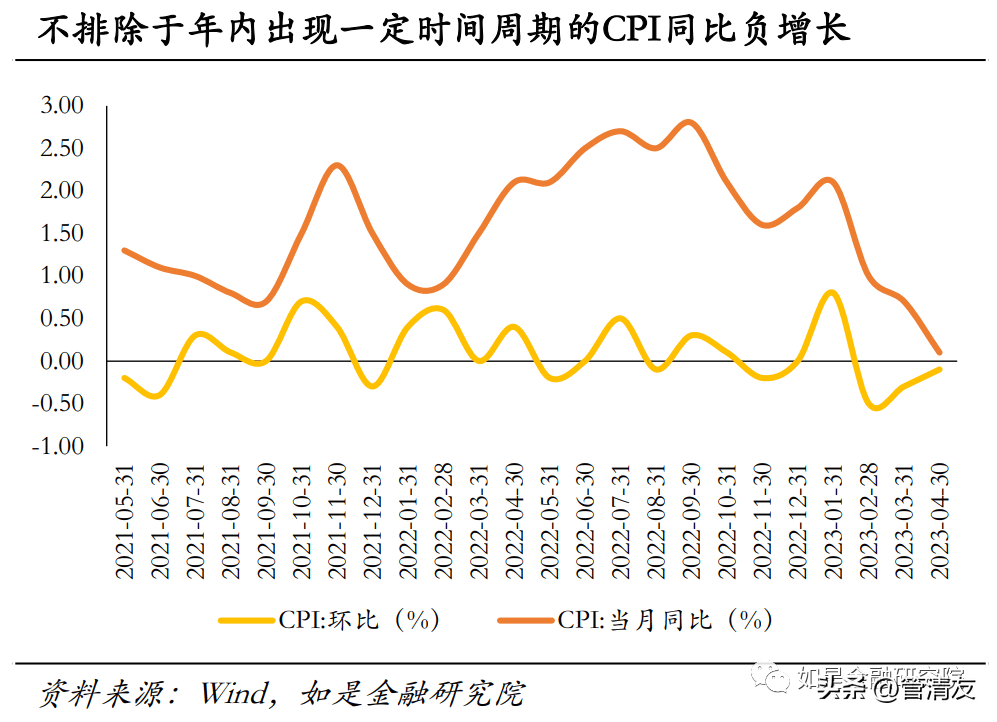

(1)“類通縮”已經出現

綜上,通過“口紅效應”、“窮忙”、“內卷”三個經濟現象,我們看到了當前經濟運行的三方麵問題:

1、當前消費複蘇有很大可能是“報複性”的,是難以持續的,內需不足的問題已經比較明顯;

2、由於之前的相對超前投資,工業產能大概率已經出現規模性過剩,加之外需回落,工業企業經濟效益整體表現較差;

3、經濟下行的問題已經不容小覷,已經在就業情況上得到較為明顯的投射。

所以綜合來看,我們認為:“類通縮”現象已經較為明顯,經濟的下行壓力已然遠超市場預期。

綜合考慮當前經濟呈現的三個現象,我們認為內外需退坡、產能過剩問題已經較為明顯。其中一個佐證是物價數據,CPI同比表現已經初步揭示通縮傾向:4月CPI同比僅+0.1%,遠低於市場預期且下降幅度非常快,而且在各分項中,工業消費品(同比-1.5%)和食品價格(同比僅+0.4%)雙雙回落,對於工業與服務業的有效需求雙雙走低。

僅從統計局披露的CPI數據看,其表現和課本中的通縮定義並不同(兩個月以上出現物價負增長、貨幣供給出現減少等),但反映出的需求不足與潛在供給過剩已經比較明顯,且並不排除在年內會出現一段時間周期的CPI同比負增長。結合已經凸顯的就業問題,我們認為當前經濟下行態勢已經通過“類通縮”體現得較為明顯,且失業情況也致使經濟下行問題必須要得到重視。

(2)2024可能才是增速的實際低點,政策理應提前發力

參照2020年到2021年之間的經濟讀數看疫情對於經濟的打擊,可以從複合增速與疫情之前的經濟增速對比見得。

比如:從2020年到2021年是第一波疫情衝擊,如果以2019為基準,到2021年的兩年經濟總量CAGR是+5.3%左右,也就是說,第一輪疫情衝擊使得我們的經濟增速水平從2019年的6.1%退坡倒了5.3%水平,這背後反映的也是潛在增長率的降低;

第二輪衝擊是2022年,再以2021相對正常的Q1(同比+4.8%)年為基準,今年Q1的增速是4.5%,對應兩年CAGR=4.6%,這兩輪經濟增速的退坡已經比較明顯。倒了今年4月,我們觀察到經濟修複複合斜率基本已經回落到全年5%水平,對應CAGR=4.1%左右。所以通過上述方式,我們可以近似計算出當年的實際GDP增速水平,熨平了基數。從結果上看,每次疫情的大規模衝擊,對於當時的潛在增長率都出現了使其退坡式的影響。

在2021年熨平了2020的基數、2023年熨平了2022的基數後,如果不出太大的黑天鵝事件,2024年將會是基數比較正常的一年。失去了低基數效應,2024年的經濟增速讀數可能將會不太盡如人意。如果考慮到今年4月的複合增速已經下滑到4%水平,明年年初很可能將會是本輪經濟周期讀數的低點,甚至觸及“4%保衛戰”。

對於年內的資產配置:預期轉弱之下流動性不再能支撐資產價格

(1)流動性不是主要的資產定價因素

按照過去經驗,金融數據往往是經濟數據與資產價格的“先行指標”。一般是,“經濟下行——流動性投放——經濟回暖”,同時資本市場受益於流動性與經濟回暖預期的雙重利好大概率也會迎來行情。但從實際上看信貸驅動經濟與這一邏輯在2021年之後漸漸失效。

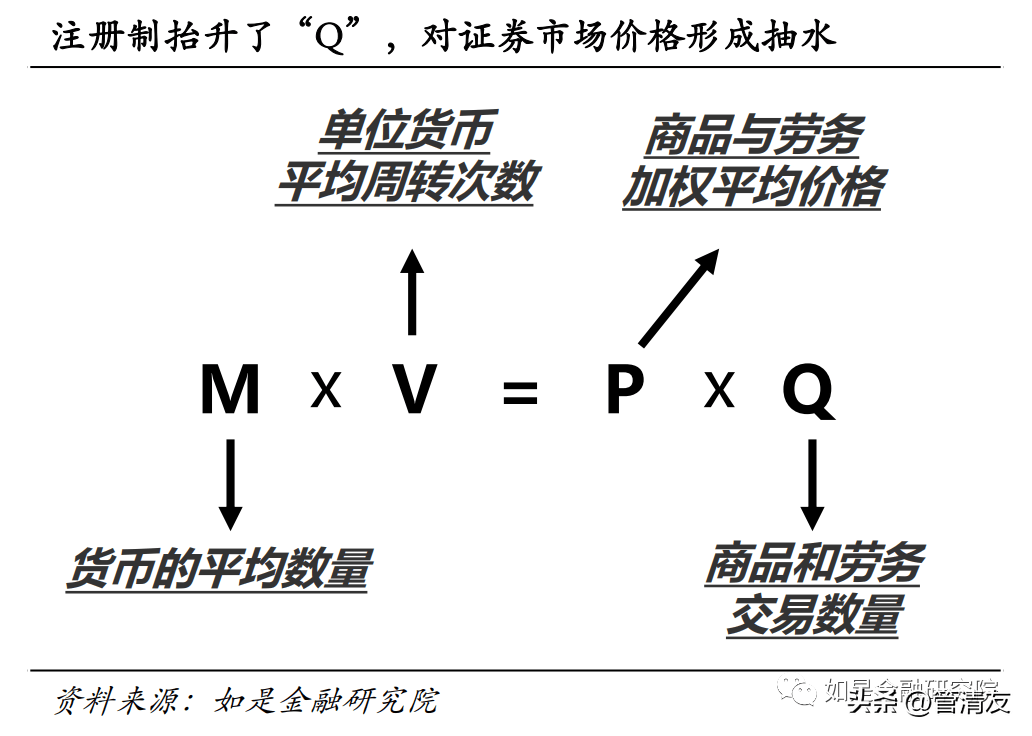

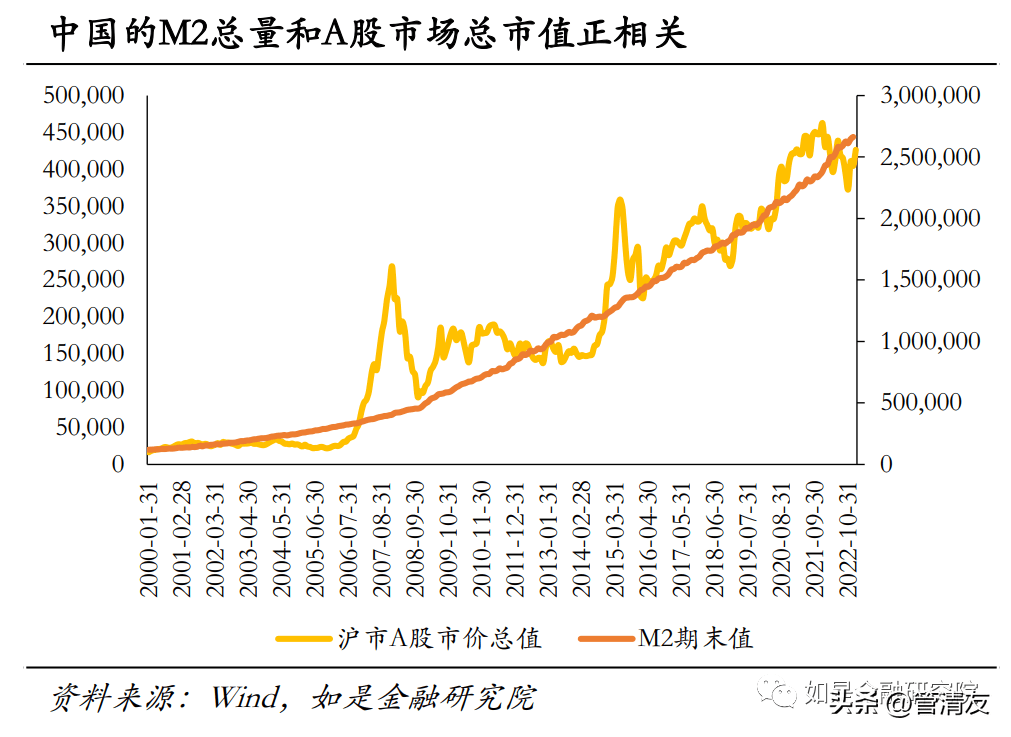

一個使貨幣和市場脫節的原因是注冊製分流。近期市場經常討論的一個問題是派生貨幣M2增速與資產價格的背離。從美國市場的經驗看,美聯儲對於M2的超發總對道瓊斯指數增長形成支撐位。但鑒於中國“四萬億”政策後一路狂飆的M2增速,這一論斷似乎對於常年在3,000-4,000點位箱體震蕩的上證指數來說並不成立。這個原因可以用費雪方程式說明——常規狀態下,在V、Q比較穩定時,貨幣流通量M決定物價P。但注冊製相當於巨量增加了股票市場的Q,導致上市公司總數對於A股可以容納的總資金量形成分流。一個印證是中國的M2總量和A股市場總市值正相關。

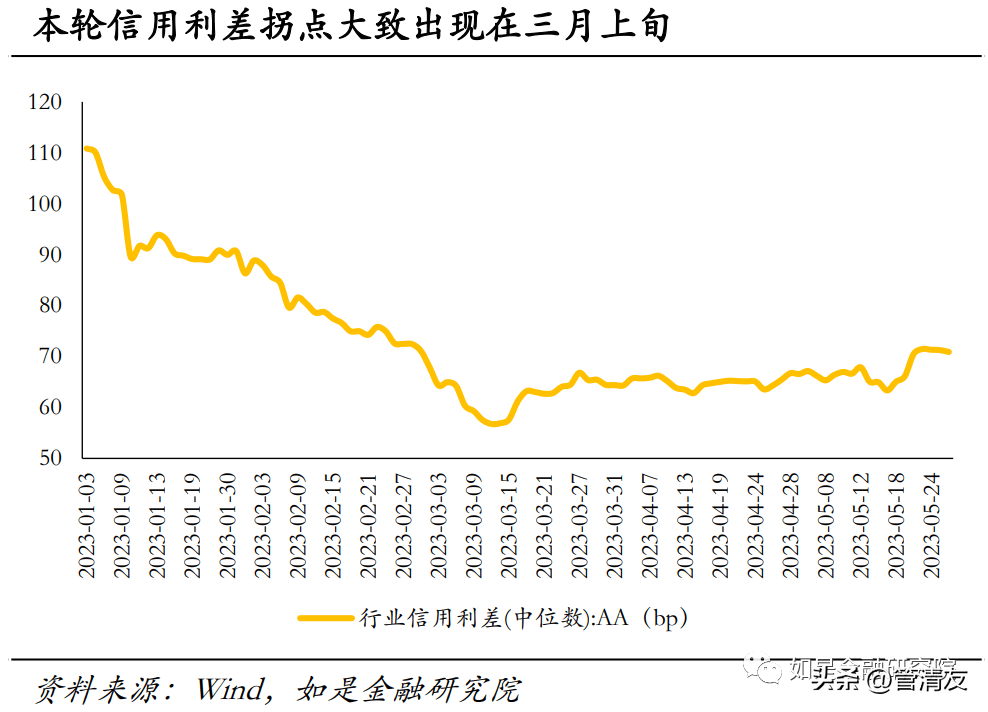

另一個原因是預期改變導致風險偏好出現回潮。經濟預期的低迷在前文已經論述過,無需多言。拆解DDM模型後形成的三因子模型隱含的一個定價因素是風險偏好。其中一個觀察風險偏好的窗口是信用利差,通過對2023年內AA級信用利差中位數進行複盤,拐點大致出現在三月中上旬,也對應了本輪A股市場的大致阻力位。

(2)資產定價回歸中性預期區間

股:定價模糊期防守大於進攻。根據我們的草根調研,市場參與者普遍認為高歌猛進的行情在一季度已經基本走完。在微觀上,投資者對當前情況仍“相對困惑”。比如海外懸而未決的風險與衰退問題,國內多方期盼但仍未至的政策禮包,都使得A股在定價上也呈現出多方博弈、周期橫盤的狀態。

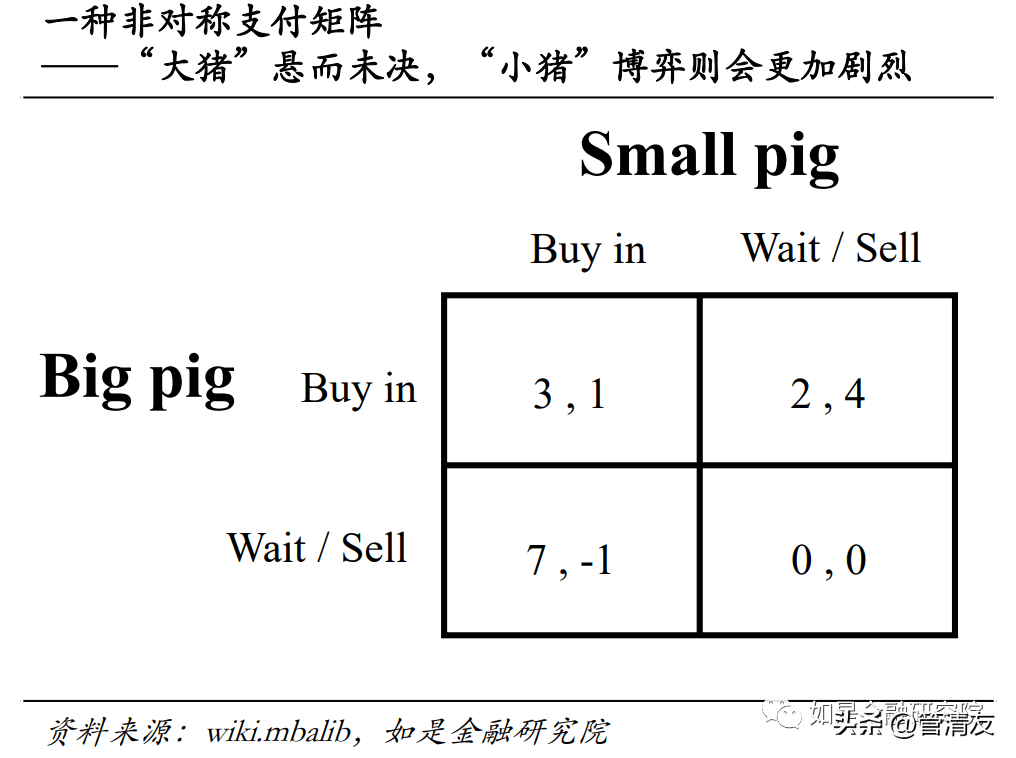

我們曾用非對稱的“智豬博弈(Boxed pigs game)”模型描述市場多空博弈的行為學。一般情況下更有事態決定能力的“大豬”無論如何選擇,相對弱勢的“小豬”選擇等待獲得的收益總是比主動出擊更高。

同時,在A股市場中,由於較為匱乏的“做空”渠道與官方對股票型基金最低倉位的限製,市場參與者幾乎沒有防守的選項,隻能單方向做多。在不斷地被狙擊與被迫入市交替之下,“小豬”在不斷從一個主題投資賽道,如當前火熱的“中特估”或“AI+”中擠出後,又不得不迅速擠入另一個賽道,直接導致了在市場上演結構性的震蕩行情,輪動速度極快且難以捕捉。

債:債市進入新平衡。債券近一段時間的牛市來自於市場的降息預期——3月開始經濟數據在讀數上已經開始出現一定程度回踩,市場已經在針對降息預期進行搶跑。尤其是在3月末央行降低存款準備金率、4月上旬多家中小銀行下調存款掛牌利率,降息預期也迎來了再次升溫;疊加同時期其他資產價格表現不盡如人意,導致了大量機構資金湧入了利率債和信用債市場,助推了債牛行情。

但是央行仍然相對保守的政策取向似乎一次次對市場的降息預期產生衝擊,債市進入了新平衡期。我們尚不可知4月大幅回調的信貸數據是否會倒逼央行做出更大力度政策實施,因此政策麵可能才會是下半年債券市場的主要定價因素。根據以往經驗,在貨幣政策數量工具難以取得良好效果時,價格工具也大概率正在路上。如果後續央行盡快下調了MLF報價從而進一步打開債券收益率曲線的下行空間,對債券市場將會是一大利好。

匯:短期人民幣仍然承壓。人民幣匯率再破“7”是近期的一大熱點,其定價線索有三:一是如前文所述,國內降息的預期已經逐步升溫,中美利差的深度倒掛進一步導致美元走強;二是美國雖然進入利率達峰,但是基準利率水平仍然較高,同時考慮到美國國內頗具粘性的通貨膨脹情況,降息可能性還需要觀察,因此中美利差的修複仍然存疑;三是國內經濟預期的放緩,也對人民幣形成升值阻力。

僅從上述三條因素來看,我們認為短期人民幣匯率大概率仍然將承受一定壓力,但是美聯儲動向、中國的宏觀基本麵預期都是政策的投射,值得跟蹤關注。

房:複蘇已經達到頂點。房地產市場和其他資產市場不同的是,存量和價格並無宏觀詳盡統計,因此地產需求數據很難進行高頻跟蹤。而央行統計口徑中的“住戶新增人民幣中長期貸款”從一定程度可以反應地產需求。因為對居民部門來說,中長期貸款無非買房與買車,而買房又是其中的較大組成項。而4月居民部門新增中長期貸款-1156億元,考慮到去年同期已然是負增長,這一數據確實不盡如人意,也反映了地產需求的萎靡。

如果在短周期視角上看,這一輪疫情過後的房市回暖已經基本達到定調,進入橫盤周期。根據以往經驗,經濟增速表現好、資產價格普漲的大環境下,樓市往往會迎來較好表現,但當前這一前提似乎並不成立。同時考慮到仍然緊繃的限購政策(428會議中再提“房住不炒”),除核心城市的核心資產外,我們對短期房地產價格的表現不盡樂觀。

結論:超預期經濟下行和超常規政策刺激是硬幣的兩麵

綜上,無論是經濟形勢,還是資產價格,在我們的判斷框架下均已回歸中性預期區間。但是超預期經濟下行和超常規政策刺激,其實是一枚硬幣的兩麵,從宏觀管理層麵來看,臨崖勒馬猶未遲。因此對於年內的政策空間,以及未來經濟與資產的表現,後續可以關注的增量信息有三點:

一是美國時間6月14日的FOMC是否官宣利率達峰。聯邦基金利率對於中國資產定價的作用已經無需贅言。從5月FOMC鮑威爾的表述中仍然可以看出些許曖昧色彩,這是聯儲進行預期管理的一種方式,實際仍要看其行為。當前市場普遍認為5月已然官宣目標利率達峰,因此如果6月會議聯儲正式偃旗息鼓官宣不再加息,對全球流動性預期都是一項利好選擇。雖然提及降息尚早,但往往官宣利率達峰後,市場都會針對降息預期進行搶跑,這一點從利率達峰後60個交易日市場表現也可以看出。

二是7月中下旬公布的Q2經濟同比能否達到7.9%基準線。通過對高頻數據的跟蹤,很多研究機構早已提示二季度超預期的經濟下行壓力。但觀點總沒有實際數據來的更加直接。為了建立觀察Q2數據的基準,我們進行了測算:如果以2021年為基數,若要實現保5%,2021-2023的複合增速應達到4.1%左右,對應今年二季度GDP同比讀數應在7.9%左右,這是年內資產定價的一項重要線索。

三是730政治局會議如何看待Q2的經濟下行壓力。428會議通告中提及“當前我國經濟運行好轉主要是恢複性的,內生動力還不強,需求仍然不足,經濟轉型升級麵臨新的阻力,推動高質量發展仍需要克服不少困難挑戰”,這種說法在此前會議中並不常見,但後續一個月政策仍然相對保守。730會議是針對Q2經濟情況的一次重要會議,最終會議如何定調形勢與政策都應當高度關注。

文章作者管清友教授是我個人非常尊敬的學者,數據紮實,言而有物

個人評論:

內需疲軟,出口受限,產能過剩,失業內卷,地債高企,總體看經濟的下行壓力已然遠超市場預期,近期加大房地產行業拉抬的力度,但是隻是局部有效,從國家層麵就行大規模的投資建設這條老路,可能不得不在走一次,而且效果比較難於預測,題目非常中肯,“船到江心補漏遲”,就如同FED密集加息一樣,中國的密集投資建設估計就在路上,但是大概率還是遲了一點,屬於補漏救急的狀態