閑雲野鶴的自留地

仁者愛山,智者樂水https://bbs.wenxuecity.com/finance/6374434.html

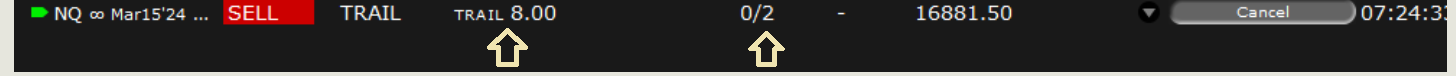

而最主要的,就是注意下麵這兩個期貨單,它們含義深刻,放棄或輕視自己的主觀預測判斷,用trail單來客觀選擇交易進出點,像下麵倆單,我不確定這裏或今天大盤是繼續跌還是漲,於是如果上漲失敗後,那可能會開始下跌,這倆單在成交時會從多倉變成空倉。。。

市場在我看來無非是操作時機,牛熊隻是兩個方向而已,那個方向在恰當的實機投機都可以獲利或賠錢。

關鍵是看你如何去投機博弈

也祝大家交易順利賺錢。

解釋下,這倆期貨單是trail類型單,以這個nq的賣單來解釋,意思是說如果nq價格繼續上漲,賣單不會成交,而賣單隻會在衝到高點再回落8點時就賣掉,比如說nq現在16881,慢慢上漲到16998後,假如開始回落8點,到16990時,就會賣掉2個合約,這樣我就從本來擁有一個做多nq合約的倉位,變成了賣空一單nq合約的倉位,因為我賣的是2單。這也就是說,我從試多倉位,轉為試空倉位了。

這個trail單不僅保護了我的多單利潤,也可以幫我轉換多空或牛熊倉位。如果我僅用一單來trail,那就是保護多倉在市場可能轉換方向時獲利了結的單了。

在trail單成交了之後,我又會設新的單保護我的空倉倉位了。而且在瞬間波動巨大時,這樣有危險,比如說賣單成交後大盤卻猛漲,沒保護的話瞬間損失不少。

所以通常也可用bracket單或oco(one cancel other)單來保護。

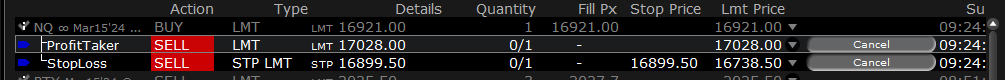

下麵這個單,在買入1單成交時,就設了止盈單在17028和止損單16899.5,這樣同步保護會讓交易安全很多,但也有缺點。我們可以以後實例解釋。 bracket order

這個tsla的stop limit單,指的是我要保護tsla的多倉倉位,我已經賺些了,在我不確定今天它可能要繼續漲還是也可能跌的情況下,如果再跌破248.58,就出來,保證此單不虧了。而limit 225.80是指的假如它gap down直接跌破這個數,我就不賣了。它一般意義不大,但在防止隔夜跳空時會起作用。正常的話,大股貨期指數跌破我設置的stop價格便會成交。

反向單子也就是空單一個道理,會止損和有保護的交易在我看來是正常的和必須的。

這就像交易失敗或成功的單子是很正常的,一味強求交易勝率的人我認為還在交易水平的初期階段。這個如果你不理解,看看下麵我這昨天的帖子,其實賭nq4次我隻對了1次,但最後這次nq下跌了約300點,從17065附近跌到16800以下了你那怕隻吃住100點,便是全天交易綜合盈利的了。

看看昨天我的實盤貼,仔細回味下我講的釣魚者不得不舍棄幾條蚯蚓然後可能去釣大魚的思路和故事。。。理解和悟透了的話,對交易終生受益,所有的交易大師幾乎都是類似的觀點和方法。

我喊了四次,隻對了一次,可是從結果看,es從4829跌到4750,rty從2064跌到2003,nq也是抹去300點,犧牲的蚯蚓,不就為了是等待這條大魚嗎?

投機或投資成功的秘訣,交易失敗時,止損有效而且損失要小,而交易正確時,多賺一點點便可累計穩定收益。

而且這些單子都是隨時可以更改的,在沒成交以前,不是一成不變的,完全可以跟著實際情況調整和改動。

https://bbs.wenxuecity.com/finance/6409695.html

吐血奉獻,NQ期貨指數futures合約交易實戰指南和個人心得...

真誠的分享,永遠不會使你變的更窮困,相反,它會使你變的更加富有和快樂。

首先免責聲明, 以下是個人花錢和時間積累下來的交易方法和心得,花了很多錢,耗費了很多時間,有時候也在想,這樣值不值得。所以,根本沒有要推薦你去做期貨指數的意思,隻是萬一有同路人,有類似經驗的人,大家研討一下也許能更好的提升實戰交易水平。請大家自己選擇自己喜歡的交易平台和產品,期貨交易風險很大,很辛苦。這條路很苦,而且你必須孤獨的走下去。

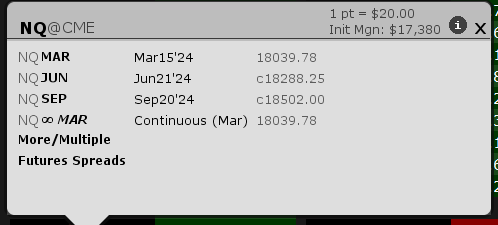

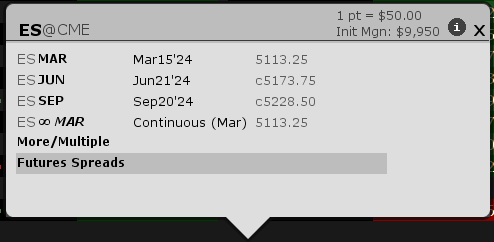

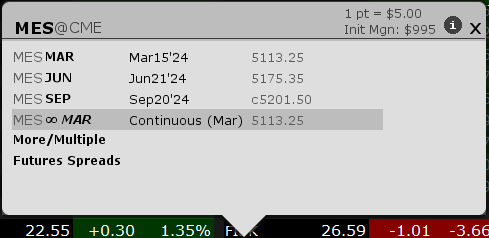

好了,廢話不多,首先,如果你對指數期貨交易完全沒有概念,那我這裏也不深入科普了,自己去youtube裏看一堆視頻吧,講這個基本原理的東西的人很多,我所理解的,其實很簡單,一般隻有margin account才能做,針對nasdaq的期貨指數代號是NQ,MNQ,(MNQ是NQ的十分之一大小)由CME也就是Chicago Mercantile Exchange管理的交易產品,所以你看下麵顯示NQ@CME

數學上,很簡單,NQ就是對應NASDAQ指數,1 個點的波動代表20USD的上下 ( 1 pt = $20 ), 所以一個合約代表20USD$乘以18000點,也就是36萬美元的價值,風險在那裏,是在於券商不需要你有36萬美元才能買賣一個NQ合約,而是你看下麵顯示的Init Mgn: $17380

也就是說,你的券商允許你做一個NQ合約隻要你賬戶裏有17380美元, 因為他們的計算和風險控製很嚴格, 20塊錢一點算的話, 17380/20= 869點,也就是NASDAQ如果從18869點跌到了18000點,而你手裏有一個NQ合約的多頭倉位的話,你就損失了17380,股指期貨是每天23小時交易的,從周日晚上6點到下周五晚上5點,中間每天隻停盤5點PM到晚上6點PM一個小時,美國東部時間。這一個小時,拿著NQ合約的話,券商要求的準備金還要高一些。基本上要在這一個小時內,發生了近似熔斷或其它的不可控事件,大盤指數NQ才會跳空開盤致使券商都有可能因為你的NQ合約賠錢,這個概率很小,可以幾乎不考慮,其它時間段,因為期貨指數是在動和可以交易的,如果你持有的合約造成的損失接近你的本金一定比例,券商就會通知你補錢或如果你沒響應,他們有權平了你的倉位,你的本金17380可以損失,但券商絕對不會賠錢。

這就是大家所說的股指期貨的杠杆和風險所在, 如果你隻有17380美元,而你買或賣了1個NQ合約,那你等於操作了一個36萬美元的標的,這是幾乎20倍的杠杆了。每一個點的上下,都會造成你的帳戶損失或盈利20美元。

所以,如果你賬戶裏有36萬美元,券商其實允許你買賣20個合約,但實際上,你操作1個合約才等同於沒有用杠杆,隻是跟隨大盤點數的上下,每點贏利或虧損20美元。

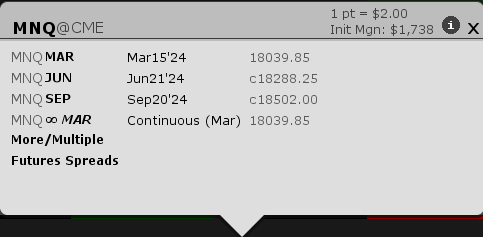

所以,期貨指數的風險,自己要去計算和衡量。MNQ是NQ的十分之一,是CME為了給資金量小但又想操作期貨指數合約而設定的一個產品。 ES, YM, RTY我就不一一解釋了,是類似的產品,隻是分別對應sp500 ->ES,道指數 -> YM ,羅素2000 -> RTY 而已。它們每點的價格都不一樣,自己查一下吧, MES, MYM, M2K 則是對應 ES, YM, RTY 十分之一的產品。

至於NQ合約是3個月一期的,到時間會過期,我一般是自己主動買賣去切換,反正我也多數是短線投機,所以,下周開始就做月份的NQ合約就好,因為本期NQ是3月15日到期的。下周大家基本都開始轉換到交易6月到期合約,而不再做3月15號這個要過期的了。

一個MNQ,按NASDAQ 18000點算的話,對應的是18000乘以每點2美元,相當於約3萬6000美元一個合約,

IB現在是隻要你有1738美元的本金在賬戶裏,你就可以買賣一個MNQ合約,它是一個NQ合約的十分之一

一個ES合約,按標普5000點算的話,對應的是5000乘以每點50美元,相當於約25萬美元一個合約

一個MES合約,按標普5000點算的話,對應的是5000乘以每點5美元,相當於約2萬5000美元一個合約

上麵科普到此為止,低下是我做期貨指數的止損或止盈方法。個人方法,難免片麵。

我用的是Iteractive Broker(IB)的交易平台TWS (Trader Work Station),我很喜歡,它開始的配置看著很複雜,界麵也可以完全自己調節和設置,很多初學者覺得它太複雜和不好用。

對於期貨指數的交易,我是用三聯單(OCO),看下麵圖

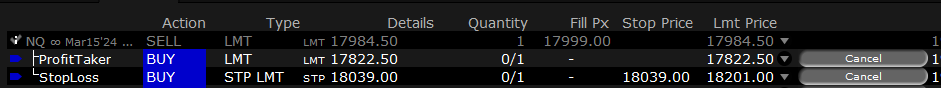

比如說我認為大市場可能要跌,所以想賣一個NQ合約,於是下麵就是這個單子發出時的設置,在賣單發出的同時,止損和止贏單便同時發出了。

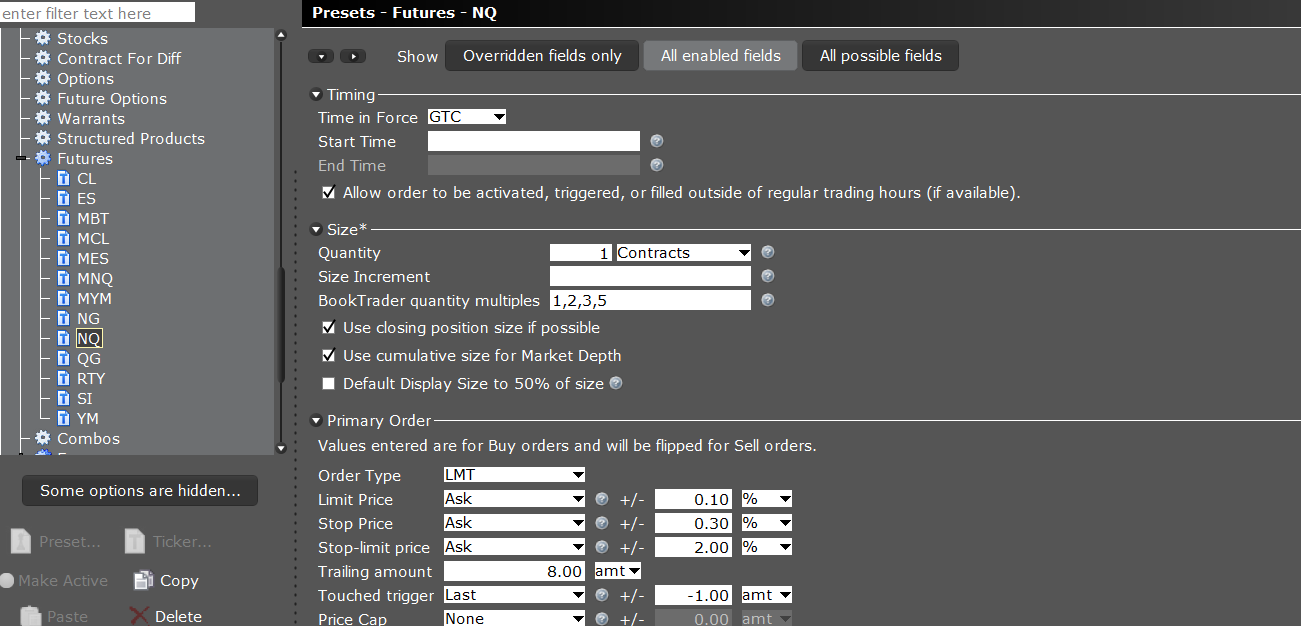

賣單成交時,止贏單和止損單便設置在係統裏了 (此貼最後,有如何設置這三聯單的缺省數值設置頁麵截屏preset)。

下麵那個Stop Limit單是止損單,它的意思是,我在17999空了一單NQ合約,如果它後麵再漲回並突破18039時,我就止損出來,這樣的話,此單我會損失40點,也就是800塊錢,這個為何用40點,我們以後再探討,不同時間地點,止損多少是自己計算和設置的,並沒有簡單的公式。

而這個Profit Taker單是止盈單,它的意思是,如果大盤後麵跌到17822.5,係統就會自動平了空倉NQ合約而獲利了結此單。

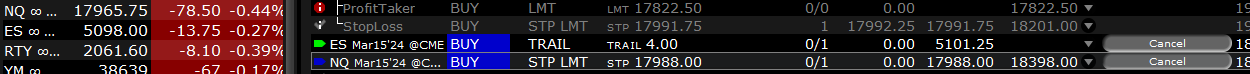

下麵的例子是兩種不同的止損或止贏方法,對於NQ空單,我用的是固定點位止損或止盈法,而對於ES空單則是Trail單逼近法。

Step 1:

注意看NQ這時候是18021.75,我設在18060如果到了,就買回平了我的NQ合約,也就是虧40點止損,這個在過夜或任何時候都很有效,你不可能在市場走向和你的倉位相反的情況下,無休止的損傷和不及時止損。而ES,我用比現在點位再高出8個點就認虧平倉止損出局。所以,現在ES是5109,那麽如果再衝到8點以上也就是5116.50時,此單就會自動成交,從而平了做空的一單ES.

2 這是動態的,事情發生了變化,期貨指數NQ小急速下跌到了17971.25,這時我考慮別貪,立刻把NQ止損單(當有盈利時就成了止盈單)推到17988再衝破我就平了這單,你看可以立刻改動和update其數值來調整.

ES單我也從 trail 8 個點改為4個點獲利了結。

3 ES單我也從 改為4個點獲利了結。下麵就是改完後的單子,這樣,當NQ衝過17988和ES衝過5101.25,就會自動買回一個合約而結束此次做空操作交易

至於大家也許會問, 止損如何設置,怎樣設置才合理有效,這個問題我真不知道如何回答, 如果一個人交易時對設置止損已經沒有疑問而且每每有效及時,那我覺得他或她已經是交易高手了。我們可以慢慢實盤演練和分析。

下麵我分析下個人對期貨指數交易的心得和認為它的優缺點總結。

先說一些優點,

1) 期指futures幾乎24小時的交易時間我個人認為是很大一個優點, 這就是當重大緊急事件發生時,你可能可以比別人提前那麽幾個小時做出應對。

2) 期指futures畢竟對應的是大盤指數,所以其波動性要比個股來說,還是統一的簡單一些,比個股容易把握些。

3) 期指futures交易不受PDT規則限製,One benefit of futures trading is that there is no Pattern Day Trader (PDT) rule restricting how many trades can be placed in a week. 而且,我個人目前期貨指數交易是日內多次進出的。而且無所謂牛熊的,多空是一對,是此起彼伏的。尤其是對期貨指數來說。

舉例子來說,以上前2點的優勢,僅對個股而言,這幾天就好幾個, TSLA前天說中國銷量不行,第二天跳空大跌跌, ALB好不容易從105漲到138,結果昨天一個發股募集資金的消息,當日打回106,一個月幾乎白漲了,AAPL也是,中國銷量不行的消息跳空跌不少,這幾天把這幾個月的辛苦漲幅又抹掉了,msft這兩天大跌據說是因為有比chatgpt更牛的一家AI軟件,這些消息都太不可控和隨機了, 尤其對小散韭菜來說是, 但機構肯定早知道一切。

一些缺點,

1) 就是你技術不夠的話,賠錢更快更容易。

2) 這個有20倍的杠杆,如果你用到極限,你必須要有很強的自控力不要過度使用杠杆倍數。風險很高。

所以,我建議先找個模擬平台用假錢但模擬真交易的學習,IB就提供給你這樣的平台,

其次,如果覺得模擬操作不過癮或覺得模擬操作永遠在心理上是假的,不如和不可能用真金白銀操作起來那種心理感受和壓力真實,那就請從MNQ,MES,MYM等做起,它們需要的資金很少,但隻要你認真對待,操作方法是一樣的,

下麵是我在IB裏對NQ的三聯單初始化preset設置, 各位高手請提出意義和大家一起討論。這個IB設計的極其複雜和多樣化,很多參數我還沒搞懂,但用好了會非常有效.我認為它是專業的交易係統。

做期貨指數的,我認為一定要有交易利器, 我現在能做到交易下三聯單是秒級別自動的。有些時候操作反應的速度真的就象打仗時,你對麵的機構手裏拿著高倍精描的狙擊步槍一樣的操作平台,而你捧著19世紀的毛瑟槍一樣的交易係統,還以為和機構一樣的機會均等。

以上隻是一點自己的片麵理解和皮毛,還有很多待學習的東西,大家有問題心得請分享和探討。

三人行,必有我師。 也祝大家交易順利發財。

以上謹為個人理解和觀點,如有錯誤請指正,而且對個人是否操作期指,概不負責哈