周末,一則長沙股民跳樓的消息傳遍網絡。這位長沙投資人滿倉加4倍融資在高位買進中國中車,這種杠杆最多隻能承受中國中車20%的跌。6月9日,合並後的中國中車以漲停開盤,但以大跌9.32%收盤。相當於開盤價買入的投資人收盤時已浮虧17.6%。次日中車又跳空低開,收盤大跌9.73%。不幸的是,這位投資人投入的170萬元最終化為烏有。有報道稱,該投資人留下妻女,跳樓身亡。

股市不是一個90%以上的人手拉手唱著歌一起發財的場所。在一個持續數年的完整牛熊周期後,可能隻有一二成的投資人賺錢,賺的主要是虧損投資人的錢。多數人在牛市初期和中期隻拿很少的資金投石問路,在牛市中後期大膽殺入,當熊市來臨,多數人其實是以虧損收場。少數在高位投資過多的人,將以較大概率以悲劇收場。要避免股市悲劇,應考慮遵守以下五大戒律:

避免將50%或更多的資金投入單隻股票

股市和足球比賽、戰爭一樣,充滿了不確定性和戲劇性,很多事前不可思議的事都有可能發生。因此不論看起來有多麽充分的理由,要避免以50%或更多的資金買入單隻股票。

董寶珍是中國股市比較有名的一位價值投資者。他管理的私募基金淨值,截至今年5月最後一個星期五,創了曆史新高,因重倉的貴州茅台,股價創了曆史新高。然而同樣是他管理的這隻基金,因長期重倉茅台,2013年損失62.26%,在883隻私募基金中排名倒數第四。

實際上茅台盡管受限製三公消費的衝擊,但公司在2013年淨利潤不僅沒有下滑,反而同比增長了近14%。然而當年公司股價大跌37%,相對於2012年的階段性高點,最大跌幅更接近50%。基金在2013年虧損幅度明顯超過茅台股價跌幅,年末淨值跌至約0.35元,就是因在下跌途中過早使用了杠杆。如果是一些規定了警戒線和清倉線的基金,這種情況下就已經清盤了。

當2014年貴州茅台淨利潤進一步下滑至僅增長1.4%的水平時,當年股價反而大漲68%。

不要和市場講道理,股市大盤或個股中短期內就是一台投票機,淨金淨流入就能上漲,不論利空有多麽嚇人;資金淨流出就會下跌,不論利空多像蹩腳的虛構鬼故事。所以成熟的投資人和優秀的軍事指揮員一樣,往往會留有餘地,不過分冒險,避免判斷錯誤時一敗塗地。

社會生活和金融市場中非理性但真實發生的事,實在是太多了。怎麽能想象當年的日本同時向中國和美國開戰?怎麽能想象努爾哈赤兒子代善為父親蓋了一座好王府居然據為己有(後權力被皇太極繼承)?但這無數沒有腦子的想法付諸了實施。

香港國企股指數在1998年-2003年,長期在市盈率四五倍的估值處振蕩。巴菲特在2003年買入中石油H股,因為股息率近7%,市盈率僅約8倍,完全就是撿錢。但香港投資名人曹仁超居然在報紙上說巴菲特的投資是腦子有病。

2007年,股市大漲五倍後,無數人大講“黃金十年”,高唱“死了也不賣”。在美國,從建國後,就沒有發生過全國性的房地產泡沫,但恰恰這件事在21世紀形成了。在台灣地區,一度台灣幾家小券商的市值超過了當時如日中天的美林證券。2003年、2004年前後,中國的國有銀行希望一些大國企能入股補充資本金,被除過長江電力外的國企拒絕。於是外資以1倍多一點的市淨率入股。2007年,有人大罵中國的銀行股被賤賣。本輪牛市啟動時,銀行股全麵破淨,市盈率隻有四五倍。

股市中有太多不可預測、莫名其妙、匪夷所思的現象,連各國的金融監管機構都不能預測和解釋,常人就更不能。一定要敬畏市場,分散投資,以回避股市黑天鵝。

牛市中後期避免融資買入大幅上漲的股票

為什麽期貨市場爆倉是常事?因為保證金交易可以放大杠杆,10倍杠杆下,10%的漲跌就能令本金歸零。而股市中融資,在牛市中後期,個別股票已經大漲特漲的情況下,再融資買入,發生爆倉的概率就大幅增加。

畢竟在牛市中後期,獲利盤太大,對於早期就進入的投資人,即使下跌30%,可能仍有巨額的收益,但對高位入市的高杠杆投資人,可能就是滅頂之災。過高的杠杆下,百年老店雷曼兄弟,和連續幾年收益率完勝巴菲特的長期資本管理公司都倒閉了。

這裏分享一個期貨爆倉人的慘痛故事,希望賭性太強的人能看到,孤注一擲前多想想萬一失敗怎麽辦:“我去年從12月起換了公司做。起始資金3.68萬元,一直做到年底。買把鋁,買把糖,掙到了22.22萬。滿心歡喜過了個好年。去年生個女兒。想有錢了再生個兒子。哪想到年後糖暴跌至今。我均價4900左右買的12手糖掙1300多點不跑,現在虧錢跑了,又打回原形,還剩2.8萬。掙錢時花掉3萬多。而這時老婆又懷上了,卻不知道。年後3.19號是我生日。沒辦法,第二天隻有把孩子流掉了。今年是我人生中過的最慘的生日,我親手輸掉了我的兒子,估計是個兒子,因老婆最近臉上長了好多雀斑。懷女兒時是沒有的。我好想要個兒子……老婆也更想要,兩個人晚上大哭一場……”

寄希望於本次牛市改變人生的投資人,如果非要以最大杠杆在股市中放手一搏,則換一個角度考慮問題:能不能發點慈悲少賺點,給經濟條件不如自己,買入價位更高,杠杆同樣大的人一條生路?

中國中車在上周的下跌之前,已經曆了兩輪爆炒,漲幅在不到一年的時間裏接近9倍。這類股票如同被大力士用力咀嚼過,又被用作製造酒精的原料後的甘蔗渣一樣,對接盤者很難有什麽盈利空間,下跌的風險卻非常大,實在應該回避。

避免買入市盈率過高的股票

市盈率是我進入股市時學會的第一個指標,也是對我來說最重要的股市指標。較多的投資人因不能深刻了解這個概念,股市投資仿佛在重度霧霾天以150邁的速度開車一樣危險。

市盈率=股票每股稅後淨利潤/每股股價,一隻股票的市盈率相當於公司淨利潤不變並全部分紅(免稅),多少年的股息可以收回最初的成本。顯然20倍市盈率就比較高了。這也是美國股市最近一兩百年,市盈率一般在20倍以下,25倍一般是牛市頂部位置的重要原因。

了解了市盈率的概念後,就不應買入市盈率過高的股票。當然,股市中高市盈率的股票完全有可能繼續上漲(就比如最近半年的創業板股票),因熱門行業可能被市場一批又一批的新投資人追捧;而低市盈率的股票有可能進一步下跌(比如前幾年A股市場的銀行股),因市場可能對部分行業產生持續的偏見。如果一味拒絕高市盈率可能錯失一些大牛股,不過在追捧熱鬧股的時候,一定要注意這是在投機,這是高風險的遊戲,要控製好倉位,更要隨時注意退出,不要在發生虧損時以價值投資的幌子進行自我欺騙,放任虧損擴大。

對於普通投資者,最好不要冒風險追捧高市盈率股。如果本人的建議沒什麽號召力,那麽參考美國傳奇基金經理,長期收益率高於巴菲特、索羅斯的投資大師彼得·林奇給投資者的忠告:“如果對於市盈率你可以什麽都記不住,但你一定要記住,千萬不要買入市盈率特別高的股票。”

再看不久前文章中提過的統計數據(表1)。1999年12月30日開始計算的申萬風格指數12.73年的收益率(估值偏高的小盤股泡沫在2011年經曆了一次破滅。選擇這個時間點較為合理),比較清楚地說明了投資高市盈率股的風險:

以上周五收盤價24.53元,和2014年公司每股收益0.39元計算,中國中車周五靜態市盈率就是63倍,這個市盈率顯然太高了。如果中車有巨大的增長空間,業績的增長可以降低市盈率。然而中國的高鐵裏程已經超過全球一半,在海外市場的開拓又很難複製高鐵建設的中國速度,因此業績連續高增長的前景基本是沒有的。這時候投資中車,風險未必低於2007年在40元左右投資中國石油。

避免買入市值有泡沫的公司股票

不同的資本市場,同一時期,可能由於不同的市況,相同或相近行業上市公司的股票估值可能有較大的差異,但這個差異不能太離譜。一家在國際上並沒有明顯的技術優勢、較大市場份額的上市公司,如果市值超過了相同或相近行業國際知名企業,可能就是較大泡沫已形成的標誌。

看中國中車,4月中旬出現了39.47元的最高點,按其總股本272.89億股計算,總市值一度高達10770億元(H股估值較低,實際總市值要低一些)。按6.15的匯率計算,市值1700多億美元。中國中車雖然最近十多年技術水平提升較快,但畢竟在國際上談不上有非常突出的技術優勢,離偉大企業也有一定的距離。我不是這個行業的專家,不過公司的銷售毛利率就能體現公司的技術水平和市場優勢:公司2014年的毛利率不到21%。

截至6月12日收盤,技術水平更高,可以稱得上偉大企業的波音公司市值1006億美元,洛克希德馬丁公司市值603億美元,空中客車公司市值不到600億美元。中國中車的市值居然超過了這三家公司,這顯然是高估了,有較大的市場風險。

盡量不要直接買股票

本人的股市投資經曆總體來說運氣很好,但也是在入市第13個年頭才終於建立了自己的交易係統,擁有了在原理上說得通,經曆史數據驗證有效的投資策略,終於實現了在股市中突出重圍。可以肯定地講,多數人在股市中就是瞎炒,靠天吃飯,活在幻想中,多半結局是虧損。

為什麽美國股市中散戶占市場的比例很小?因為美國的投資人一兩百年經過一次又一次的牛熊輪回,終於普遍接受了多數人無法戰勝機構投資者的事實。因此美國居民家庭資產股票占比接近中國居民的十倍,但多數人通過專業的基金間接投資股市。

中國的投資人最好在浪費三四十年時間之前直接走這一步。事實上美國的機構投資者都不能戰勝股指,美國主動管理的公募股票基金如果買入標普指數,則全年業績能在同行業中排名前三分之一。而中國由於股市投資者以散戶為主,而公募要戰勝散戶很容易,因此公募基金雖然有種種負麵新聞,但業績總體表現一直不錯。普通投資人與其在股市中年複一年不明不白地瞎炒,不如全部或大比例投資公募基金。

中國自2001年起發行開放式基金,表2是2001年和2002年發行的所有14隻偏股型開放式基金到2008年股市泡沫破滅後跌至曆史性低點1664點時的表現。可以發現,在六七年內,上證指數基本沒有上漲的情況下,經曆了兩個熊市和一個牛市,這14隻基金中有13隻盈利超過100%,戰勝上證指數100個百分點以上。在股市泡沫破滅後,仍能盈利較多,更不用說在2006-2007年大牛市中的回報了。(表2)

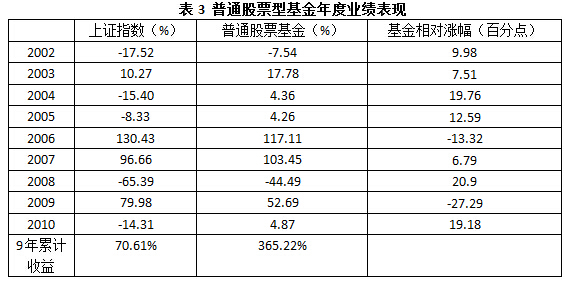

從2003年開始,基金發行的數量太多,不列舉單個基金的表現。考察2002年至-2010年9年間,普通股票型基金整體的年度表現。可以發現,9年間股票型基金平均業績隻有兩年跑輸上證指數。在9年內上證指數僅上漲70.61%的情況下,股票型基金平均收益率在365.22%,大幅跑贏上證指數。

公募基金業績表現不錯,那麽一般散戶呢?即使是2007年,也有較大比例的散戶投資人虧損。今年前4個月,有調查顯示20%的投資人虧損。

或許有人說,一流的公募基金人才基本已經流失殆盡。我個人對公募基金炒作創業板股票很不理解。但公募基金的業績就是比90%以上的散戶投資人要好,投資人為什麽要和錢過不去?可以說,如果分散投資於公募股票基金,除非大熊市再現,投資人很難遭遇股市悲劇。

反觀這位已經自殺的中國中車投資人,以上五大錯誤集中出現,在牛市中後期,以盡可能高的杠杆,滿倉單隻市值超過世界一流相近行業,市盈率過高的股票。如果買入的是公募基金,最近幾個月基本上每周都在賺錢,又怎麽可能虧得精光?

股票投資獲利需要一定的逆向思維。在熊市持續較長時間後應適度大膽,在股市漲幅較大後要謹慎再謹慎。當A股漲幅最低的上證指數都在不到一年時間內翻倍後,投資人宜多想想投資失敗的結果,而不是幻想股市改變命運。