島君說

近日,有消息顯示中國將開展全國範圍內的銀行風險督查,其重點將放在居民杠杆率較高、消費信貸流入房地產市場的情況。

不難發現,監管層麵上既然將資金流入房地產視為風險並重點排查,那麽邏輯上就推不出高層會啟動房地產來穩經濟。

本文作者通過對當前美國國債收益率上升在金融領域所引發的變動並結合中國的經濟政策和曆史經驗,在投資、消費、淨出口三大拉動經濟的馬車進行了深入細致的分析,對當下中國經濟走向及各大類資產未來走勢所得出的結論極具參考價值。

作者:秦小明

來源:秦小明(ID:xiaoming_qin)

一則路邊消息

開始之前,先插播一條突發的重要新聞:

路透稱,中國據悉將開展全國範圍內的銀行業風險督查。

路透今日(4月25日)援引知情人士稱,居民杠杆率較高、消費信貸流入房地產市場的情況是檢查的重點之一;檢查內容包括對信用卡、房抵貸等貸款進行評估,以及是否有信貸被非法用於償還抵押貸款。

報道援引的知情人士表示,雖然中國監管層正在加大力度防控金融風險,但消費信貸仍被用於投機炒房,這導致家庭杠杆率迅速上升、房地產泡沫以及居民儲蓄率下降。而在今年春節前,銀保監會已經要求銀行對其消費者貸款進行自查。

盡管這條消息目前未被官方證實,但根據曆史經驗,它很可能是真的。在這樣的前提下,我們不妨推演一下這個行為對房地產的影響:

很簡單,既然監管依然將資金流入房地產視為重要的金融風險來源,並要重點排查之,那麽邏輯上就推不出高層會啟動房地產來穩經濟。

好了,接下來是我開始沙盤推演的時間了。

美債10Y收益率突破3.0%

昨天,美國十年期國債收益率升破3.0%的重要關口,為2014年1月以來首次。

這一信號被全球金融市場視為重要預警,美國三大股指隨後暴跌。標普跌1.37%,納斯達克跌1.7%,道指跌1.74%;歐洲和亞太股市開盤後,也悉數下跌。

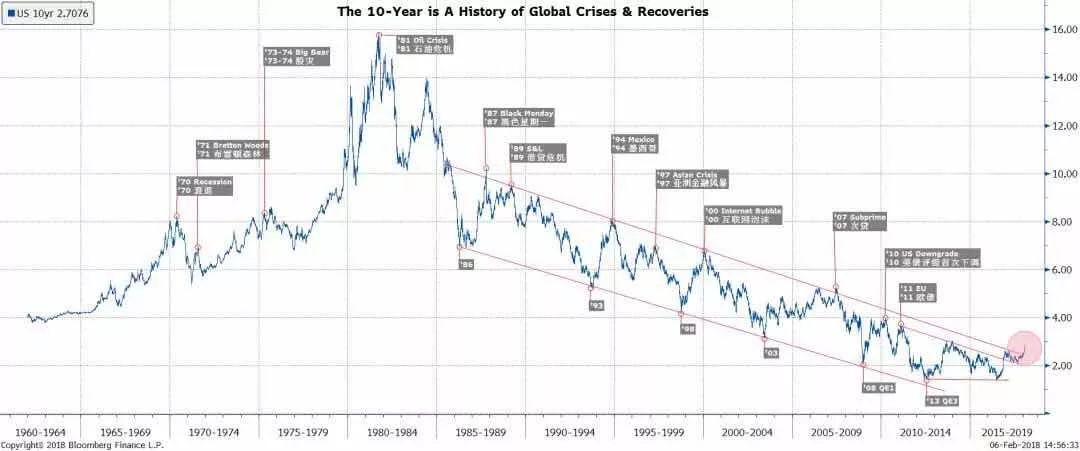

除此之外,讓我們再來看一張有些驚悚的統計圖。

曆史上,每一次美國十年期國債收益率向上突破趨勢線,都伴隨著危機的爆發:

圖來源:交銀國際洪灝

那麽問題來了,為何美國十年期國債收益率上升的威力如此之大?這就要從現代金融市場運行的基本邏輯說起了。

現代金融市場的定價,幾乎都可以納入一個叫做「現金流折現」(DCF)的模型當中進行處理。無論是股市還是債市,甚至是房地產市場。

簡單來說,現金流折現的思想,即是將一項金融資產未來產生的所有現金流,按照一定的機會成本(折現率)調整後進行加總。而此處的機會成本,指的就是模型裏的分母,通常被不嚴格地稱做折現率。

在眾多的折現率當中,美國十年前國債收益率,通常又被當做一個錨,因為它代表了全球最高信用國家的政府中長期信用水平。

沒看懂?沒關係!

一言以蔽之,美國十年期國債,是全球金融資產的定價核。

它的波動,將通過定價邏輯傳導到所有金融資產,包括股市、債市、匯市、大宗商品和房地產市場。也即是說,你可以把美國國債十年期收益率,看做是全球金融市場的定海神針,它的波動,將通過一係列邏輯,傳導到所有大類資產上去。

為什麽3%會引發如此大的市場動蕩?因為它正是目前十年前國債收益率往上突破趨勢線的水平。華爾街多位大佬警告,如果超過3%,美國股市牛市將不可避免地終結。

收益率的上漲遠未結束

美國10Y收益率升破3%,意味著中美兩國利差進一步縮窄(目前中國10Y收益率為3.6%,利差已從高峰的150個bp縮減為現在的60bp,1bp=0.01%),這會給人民幣造成較大的貶值壓力(邏輯是利率平價,不展開。Again,訓練營的同學應該不陌生)。

考慮到如下這一係列因素,美國通脹在接下來的時間裏穩步走高,是確定無疑的事實:

減稅刺激+穩定甚至加速的貨幣緊縮(加息與縮表)+充分就業的勞動力市場(意味著減稅會推高收入而非就業)+油價的飆升

穩步走高的通脹預期,已經反映在10Y的收益率連續上漲的趨勢當中。目前看來,這一趨勢遠未結束。有金融市場人士估計,本輪美國10Y收益率將突破3.5%。

在這樣的大背景下,中國將往何處走,就成了一個非常值得推演的問題。

中國將往何處走?

不妨從貨幣政策、財政政策、匯率三個角度分別做一個沙盤推演。

貨幣會放鬆嗎?不太可能。

按照前麵兩部分的分析,如果中國貨幣在當下時點選擇放鬆,導致中國國債收益率曲線的下移,那麽中美兩國的利差會進一步被壓縮,這意味著給人民幣施加巨大的貶值壓力。

一個非常簡單的理解邏輯,資本會從低利率國家流出,進而湧向高利率國家,以減少全球配置的機會成本。

人民幣大幅貶值可行嗎?顯然並不,這一點我稍後分析。

那貨幣會緊縮嗎?也不太可能。

理由是貿易戰已經對中國經濟造成了負麵影響,在對衝這種負麵影響的過程中,貨幣緊縮無異於雪上加霜。

理解貿易戰對經濟的影響,要始終把握一個基本事實:中國是順差國。

意思就是中國是產品輸出國,我們生產,美國消費。現在美國不願意再承擔這個角色,因此我們國內的生產,就會麵臨過剩的困境。這也是前幾天政治局會議提出要「擴大內需」的背後原因。

如何擴大內需?一個國家的總產出,按照需求來分,可以分成三個部分:

投資+消費+淨出口,前兩部分是內需,最後一個是外需。現在外需不行了,邏輯上要麽擴大消費,要麽擴大投資,別無他法。

消費擴大起來容易嗎?非常難。

考慮到過去兩年中國居民部門為「去庫存」做出的艱苦努力,幾十年的房貸,已經完全透支了大部分居民的消費能力和消費意願。

因此隻剩下投資。而投資又可以分為製造業、基建與房地產三塊。

製造業投資容易啟動嗎?同樣非常難!

為什麽?因為製造業的ROE(投資回報率)已經顯著地被金融和地產擠出,幾乎為零,甚至為負。重塑製造業的ROE是一個相對長的過程,可能到供給側改革和去杠杆整個過程完成,市場重新出清之後才有可能。

事實上每個季度公布的經濟數據也驗證了這一點,製造業投資的增長始終趴在那裏,很佛係。

但我們依然不能放棄它,這是經濟「調結構」的重點,也是我們掌握核心技術的必經之路。隻是在短期內,它很難說能擔當穩定經濟的大任。

房地產投資呢?

房地產投資啟動起來非常容易,隻要放鬆調控和融資即可。然而我認為政府並不會這麽做,理由有三點:

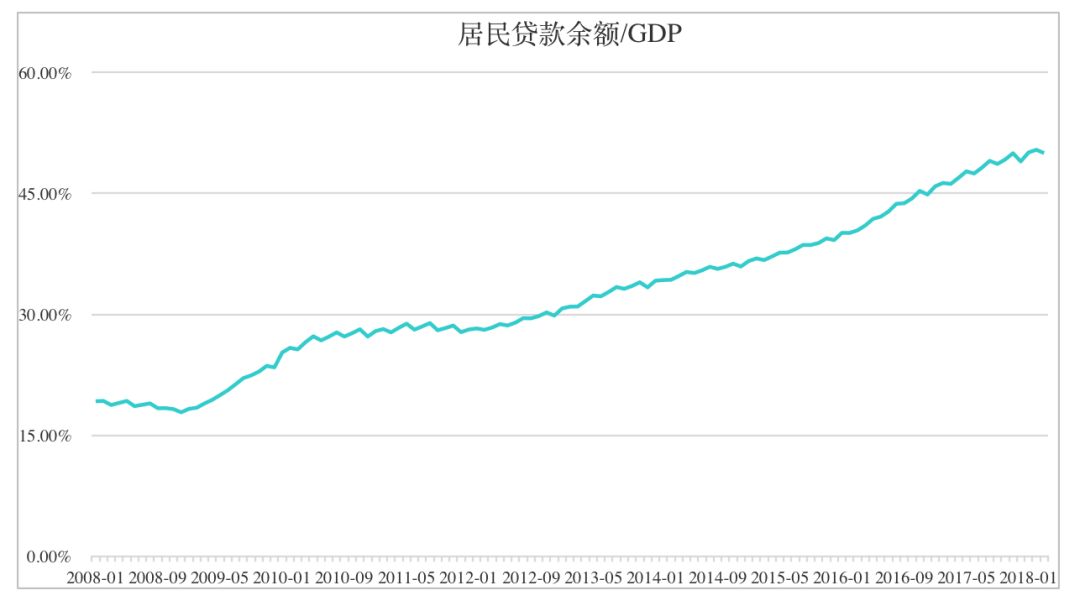

1.居民部門的杠杆水平已經非常高,GDP占比已經達到50%,且上升速度令人發指地快

數據來源:WIND

重點在於居民負債水平提高速度非常快,快到嚇人!居民債務率從20%到50%,美國花了40年的時間,中國隻用了10年。按照這個速度,三四年之內就可以達到美國上一輪房產泡沫時的頂點73%。

也正是居民狂加杠杆,製約了消費對經濟增長的貢獻。房地產投資的增長,是建立在對未來幾十年居民消費的透支基礎之上的。

2.此時啟動房地產,與高層「三大攻堅戰」之首的「防範化解重大風險」的政策意圖相左

重大風險主要就是指係統性的金融風險。一個高杠杆的市場,如果繼續玩兒命加杠杆,結果隻能是玩火自焚。參考2015年A股的「杠杆牛」。

3.日本的前車之鑒

如果此時啟動房地產,就和當年日本麵臨外需萎縮時的應對策略一樣,結果大家都看到了。高層不會對此視而不見。

尤其是結合美國處在收益率上升的周期中,如果中國的貨幣不能收緊來保持利差(事實上也不能),那麽人民幣有較大的貶值壓力的情況下來啟動房地產,有可能造成房子鎖不住流動性,進而出現資本外逃導致房地產泡沫被動破裂的的係統性風險,這種結果的破壞性極大!這也是為何匯率不能大幅度貶值的根本原因。

推演至此,擴大內需的手段就隻剩下基建。

事實上,啟動基建也會有很大的壓力,因為那意味著地方政府的債務會上升。而就在前不久的高層會議上,還把「去地方政府」的杠杆當做當前「結構化去杠杆」的重點來抓。

但我認為,綜合以上分析,高層很有可能放棄這一短期目標,轉而容忍地方政府債務水平的短期上升,以此來實現「擴大內需」的目標。結合最新政治局會議對「鄉村振興」戰略,及「脫貧攻堅」計劃的描述,我認為以鄉村基建的擴張等來帶動內需的提升,是可能的,也是可行的。

而這樣的推演,也完全符合政治局會議對「堅持積極的財政政策」的表述。積極的財政政策,落實到具體執行,極有可能就是基建對經濟(內需)的托底。

因此,財政政策來看,減稅和基建都會繼續「積極」下去。

前者是為了產業升級和轉型,即所謂的「調結構」;後者是為了對衝外需的降低,即所謂的「擴大內需」。

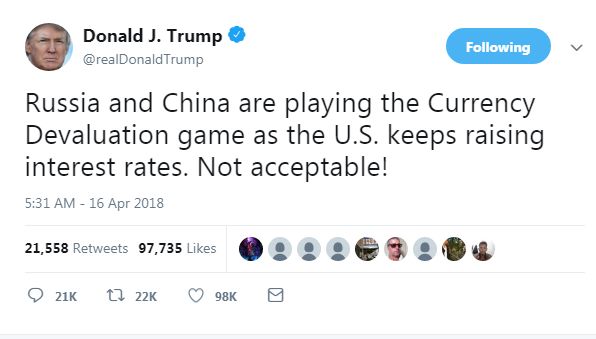

最後是匯率,匯率在利差持續被壓縮的前提下,肯定會有較大的貶值壓力。因此未來人民幣貶值一波是可以期待的。但難以出現長期的大幅度的貶值,理由如下:

一方麵,特朗普不會允許中國通過人民幣貶值來解決外需下降的困境,這不符合美國發起貿易戰的立場。

另一方麵,中國通過貶值本幣來增強產品競爭力,也會傷及美國以外的貿易夥伴,這在當前中美對抗的大環境下,顯然對中國是不利的。

綜合以上,我們不難得出結論:

中國在任何一種政策工具的選取上,都會麵臨兩難。但考慮到引發係統性風險最小可能的情況,隻有積極的財政政策才是目前的出路,具體來說,就是減稅和維持相對積極的基建。

貨幣政策或保持中性,不可能顯著寬鬆,也不可能緊縮。而匯率,將會出現一波小幅度的貶值,但不具備長期貶值的條件。

至於容忍地方政府加杠杆,可以把地方政府的債務和銀行的可能壞賬當做政府的左右手互倒,暫時放鬆約束是可能的。

如何交易?

基於以上分析的邏輯,交易的策略就不言自明了。

股市不會有大的係統性機會,震蕩和題材為主。

理由是貨幣不會放鬆,無風險收益率不會趨勢性下降。企業盈利在需求承壓的情況下也難有超預期的表現。箱體震蕩,炒題材概念,是今年的主旋律(例如海南、半導體等)。

債市會高位緩慢往下。

不具備急轉直下的條件是因為中國沒有通脹預期,增長也不會有出現超預期的可能。但考慮到美債的牽引,中國國債收益率緩慢上行是可能的。

商品是唯一可能存在機會的大類資產。

邏輯是基建托底。此前年初至今,以黑色係為代表的大宗商品在悲觀的宏觀預期下已經狂跌一波,我認為這種悲觀預期可能會隨著更多「擴大內需」的措施的出台得到修複。此外,美國的通脹,可能在全球範圍內,拉高大宗商品的價格。

最後單獨說一說房地產。

不管大炮怎麽說,或者六個錢包七個錢包,我始終信仰自己的邏輯,即房地產目前是不可能被重啟的,理由前文已經詳細羅列了。如果之後被打臉,我也心甘情願地接受。

這個世界上,有太多東西不在我們的認知範圍之內,我們無法計算它們的或然率。但我們能做的,就是以有限的認知去逼近無限的可能。

如若不然,我們的每一次行動,和賭博又有何異?

PS:高喊政府啟動房地產的人們,難道你們如此之快就忘了在中興一役之中,我們感受到的無奈無力和切膚之痛嗎?房地產不但不能救國,還會葬送了整個民族的未來。