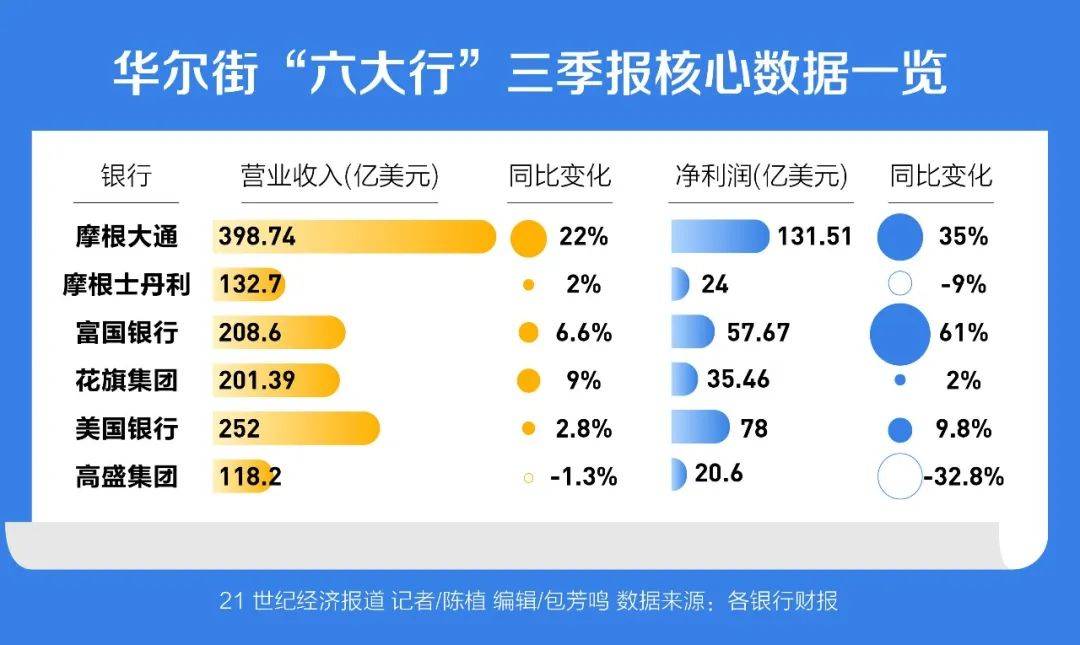

近日,華爾街“六大行”摩根大通、摩根士丹利、富國銀行、花旗集團、美國銀行和高盛集團紛紛發布第三季度財報。

值得注意的是,幾家歡喜幾家愁狀況再現,比如三季度摩根大通、富國銀行與美國銀行淨利潤同比分別增長35%、61%與9.8%;相比而言,高盛與摩根士丹利三季度的淨利潤則分別下跌32.8%與9%。

圖:華爾街“六大行”三季報核心數據一覽

圖源:21世紀經濟報道 設計:鄭嘉琪

上述數據與這些銀行三季度營收分化有著密切關係。比如摩根大通、富國銀行與美國銀行三季度營收分別同比增長22%、6.6%與2.8%;但高盛與摩根士丹利營收下滑明顯,前者同比下跌1.3%,後者則同比略增約2%。

一位華爾街對衝基金經理指出,摩根士丹利與高盛之所以業績表現相對疲軟,主要是受到市場環境影響。比如摩根士丹利高度依賴財富管理業務、投行與交易業務,但受今年美股IPO不景氣與投資者風險偏好下降等因素影響,這些業務三季度營收均差強人意;而高盛三季度業績不佳,則受到投資貸款平台GreenSky的拖累。

盡管華爾街大型銀行淨利潤增速悄然分化,但在業內人士看來,三季度華爾街“六大行”整體業績仍高於預期。究其原因,是美聯儲大幅加息帶來了“神助攻”。

數據顯示,三季度摩根大通淨利息收入達到229億美元,高於分析師預期的223億美元,同比增長30%(剔除第一共和銀行業務後的增長率為21%),創下近年新高。三季度富國銀行淨利息收入也達到131億美元,較上年同期增長8.3%,同樣超出分析師預期的128億美元。三季度花旗銀行淨利息收入環比小幅下降1%至138億美元,但同比仍然增長10%。

這背後,是華爾街大型銀行緊跟美聯儲貨幣政策收緊而大幅提升貸款利率,但在存款端,他們仍持有大量2019-2020年貨幣寬鬆時期的長期低息存款資產(尤其是企業長期固定利率存款),導致其信貸利差驟然擴大,提升了銀行的淨利息收入。

但是,華爾街大型銀行的淨利息收入能否維持高位,卻是未知數。

前述華爾街對衝基金經理透露,四季度以來,美國銀行存貸利差開始明顯收縮,原因是在大量民眾企業存款流向貨幣基金後,越來越多的銀行隻能提高存款利率以吸引這些資金回流銀行體係。

企業個人貸款需求正因美聯儲高利率而開始減弱——受物價上漲與貸款利率高企等因素影響,美國民眾不願舉債維持自己的高消費,企業則因美國經濟衰退風險加大而降低了貸款需求,導致銀行的信貸利差收入進一步縮水。

IPO短暫回暖拉動投行收入

21記者多方了解到,在信貸淨利息收入或難以維持高位後,眾多華爾街投資機構開始關注近期美股IPO回暖與金融市場交易活躍度回升,能否助力美國大型銀行保持利潤增長。

摩根大通在三季度交出較高的利潤增速業績,也與美股IPO市場回暖帶動當季投行業務收入高於預期“密不可分”。

數據顯示,摩根大通三季度投資銀行業務收入16.1億美元,盡管同比下降6%,但高於市場預估的14.8億美元。這背後,是9月芯片設計公司Arm控股和雜貨配送應用Instacart先後上市,令IPO承銷商摩根大通相應的投行收入超出預期。

但是,隨著10年期美債收益率上漲突破5%令美股進一步承壓,華爾街市場預期美股IPO窗口期或將很快關閉,美國大型銀行投行收入或再度“低迷”。

裁員降本未停擺

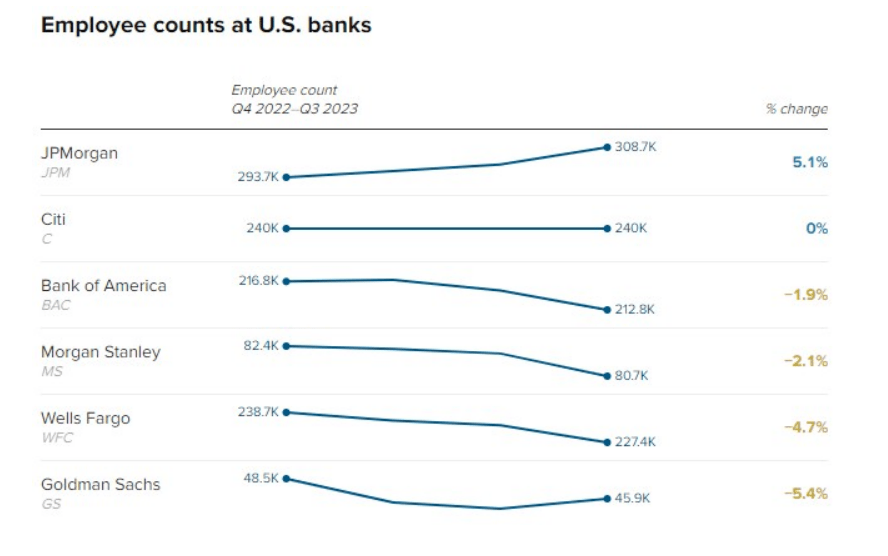

五大行今年已裁員2萬人

21世紀經濟報道記者獲悉,鑒於美國經濟衰退風險加大,華爾街大型銀行已開始留存更多利潤或計劃補充資本金,以應對企業貸款與商業地產貸款壞賬激增風險。與此同時,他們的裁員降本進程並未隨著三季度利潤靚麗而停擺。

據媒體梳理,在六大行中,富國銀行和高盛裁員最多,分別減員4.7%和5.4%。

富國銀行過去三年來已經裁員5萬人,但該行日前表示,縮減人手的工作仍未完成。

高盛則暗示未來數年仍將繼續裁撤約1%-2%員工。

自2021年以來,花旗一直在進行重組,最近宣布了新一輪的管理層裁員。該公司今年迄今已承擔了約6億美元的重新定位費用,裁員約7,000人。

由於投行業務放緩,摩根士丹利今年已經裁員2%。

唯一的例外是摩根大通。摩根大通第三季度新增8603名員工,員工總數達到308669人

據公司提交的文件,美國五大銀行今年迄今共裁員2萬人。

“這反映了美國大型銀行對未來美國經濟衰退仍有較強的擔憂,迫使他們不得不繼續裁員以擠出利潤,給股東方創造不錯的回報。”上述華爾街對衝基金經理直言。

高利率風險將進一步打擊美股市場

摩根士丹利策略師Michael Wilson直言,美聯儲高利率的滯後效應可能需要更長時間才能顯現出來,但它不會缺席。

Michael Wilson表示,高利率風險將進一步打擊美股市場——由於實際利率和股票回報之間的負相關度正在增強,若美聯儲更長時間維持高利率措施導致美債收益率節節攀升與美股回報吸引力走弱,是不利於企業赴美IPO的。

風險投資公司Thomvest董事總經理Don Butler認為,一些公司可能被迫盡早上市,因為它們需要新的資本維持企業運營或業務發展,但這並不是良好的IPO故事,對美股資本市場缺乏足夠大的吸引力。

21世紀經濟報道記者獲悉,這導致眾多華爾街投資機構很難對美國大型銀行利潤持續較高增長抱有信心。幸運的是,當前高利率正對美國科技股估值構成巨大回調壓力,迫使華爾街投資機構將資金轉向具有一定防禦屬性的美國銀行股,令後者股價獲得額外的“支撐”。

華爾街發出警告

當下可能是“幾十年來最危險的時刻”

前述基金經理直言,隨著美聯儲在更長時間維持高利率令美國信貸需求趨弱,未來銀行賺取高信貸利差的好日子可能“一去不複返”,目前銀行可能會留存更多業務利潤或補充資本金,用於應對未來的信貸壞賬風險。

與此同時,越來越多美國大型銀行也暗示未來銀行經營環境或將遭遇更大波折。

摩根大通首席執行官Jamie Dimon認為,當下可能是“幾十年來最危險的時刻”。

一是國際局勢充滿了挑戰和不確定性,或會對能源和糧食市場、全球貿易和地緣政治關係產生深遠影響;

二是雖然美國消費者和企業總體保持健康,但消費者正在耗盡現金儲蓄;加之美國勞動力市場持續緊張、政府債務水平高、財政赤字迭創曆史新高等因素共振,都會增加通脹率升高與利率進一步上升的風險。

富國銀行首席執行官Charlie Scharf也指出,受美國高利率環境影響,貸款餘額正在下降且衝銷額繼續小幅惡化,不排除未來銀行可能出現一些損失,因為商業地產領域已出現疲軟跡象。

Janney Montgomery Scott研究主管Chris Marinac表示,華爾街銀行仍在盡可能地削減成本,因為明年的經濟發展狀況相當不確定。此外,考慮到美國經濟衰退風險導致企業與消費者貸款違約率上升,美國大型銀行還可能準備在明年進一步削減貸款,這也會進一步壓縮信貸淨利息收入。

這位華爾街對衝基金經理表示,隨著近期華爾街多家大型銀行就盈利前景惡化發布警告,資本市場日益關注這些銀行即將迎來艱難的“冬季”。

“若美國大型銀行突然遭遇巨額商業地產信貸壞賬曝光等黑天鵝事件,華爾街投資機構很快會用腳投票,將銀行股視為新的風險資產。”前述華爾街對衝基金經理直言。