https://finance.sina.com.cn/stock/stockzmt/2022-06-30/doc-imizirav1239149.shtml

鮑威爾複製沃爾克

加息終止,通漲結束,牛市開始

加息啟示錄:1982沃爾克時刻收官

隨著美國通脹高企,美聯儲加快加息,市場對經濟衰退的擔憂與日俱增。曆史上是否有類似情況?當時美聯儲是怎樣取舍的?資產價格表現如何?對當前有哪些啟示?針對這些問題,我們對曆史上幾次有代表性的美聯儲貨幣緊縮進行複盤,希望通過回顧曆史,幫助投資者判斷未來的政策與市場。

本篇報告回顧的是1979-81年的貨幣緊縮。當時的背景是美國經曆了長達十年的高通脹,民眾對美聯儲抗擊通脹失去信心。沃爾克就任美聯儲主席後,對通脹采取“零容忍”態度,他主張激進的貨幣緊縮,最終以兩年內美國經濟兩次陷入衰退為代價,成功控製通脹。同一時期,美國資本市場經曆了“大上大下”的劇烈波動,聯邦基金利率最高衝至22%,10年期美債收益率最高升至16%,道瓊斯工業指數在兩次衰退中的跌幅分別達到18%和24%。不過,在通脹被徹底控製和衰退結束後,美股出現報複性反彈,在一年時間內上漲超過60%。

1979-81年的經曆對當前有幾點啟示:一是通脹的本質是貨幣財政過度擴張,絕非僅僅因為供給收縮。二是在高通脹麵前不宜采取“漸近主義”的貨幣政策。三是以經濟衰退換取物價穩定可能是必要的選擇。四是對通脹預期的管理至關重要,它能為貨幣政策提供“名義錨”。對資本市場的啟示是:經濟衰退並不可怕,可怕的是美聯儲為避免衰退過早向通脹妥協,在貨幣緊縮上打“退堂鼓”。曆史表明“長痛不如短痛”,越早控製通脹,對資產價格反彈或越有利。

第一階段:通脹根深蒂固(1978.4-1979.7)

“在七十年代,這個國家對自己失去了信心。人們認為擁有土地或其他資產好過持有美元,阻止這種思想需要強健的人格和莫大的勇氣…… 沃爾克堅持下來了。”

——沃倫·巴菲特[1]

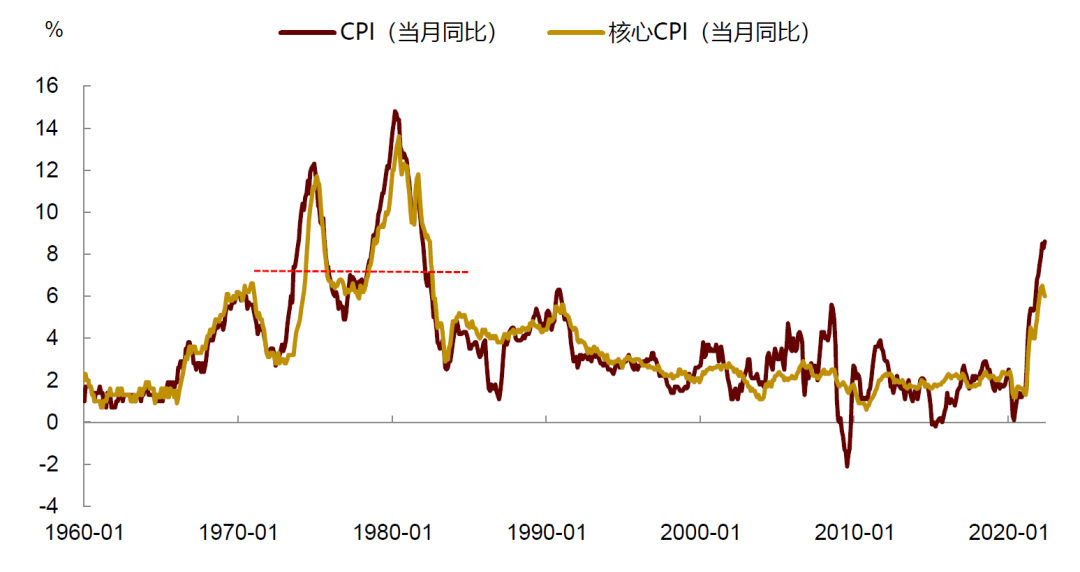

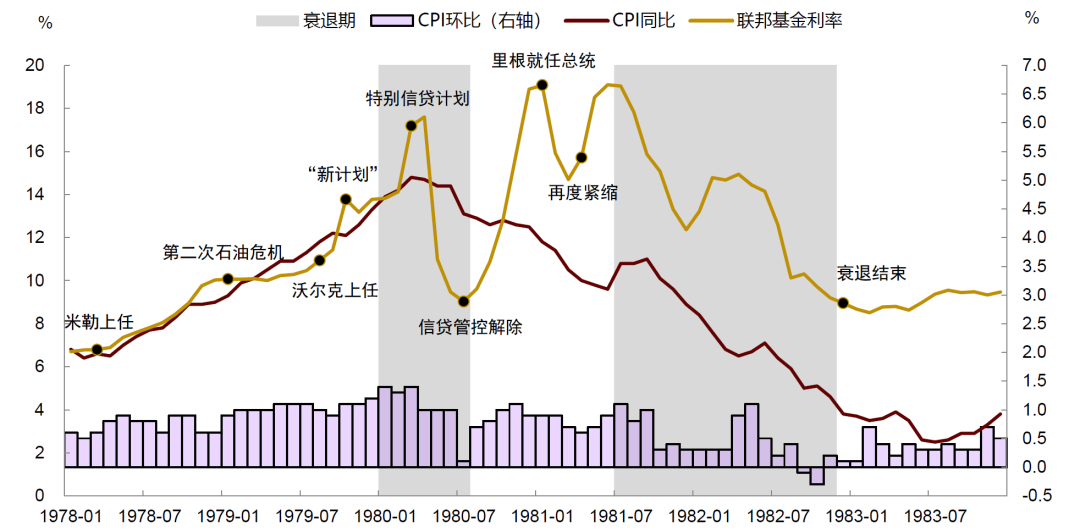

上世紀70年代,美國通脹持續高企,在經曆1973-75年的“大滯脹”後,通脹危機於1978年卷土重來。我們在《加息啟示錄:1973的滯脹困局》中提到,1973-75年是二戰後美國經濟的“至暗時刻”。盡管經濟於1975年走出衰退,但通脹卻成了新常態。1976-78年,CPI通脹一直在5%以上,1978年4月後通脹開始加速上行,並於1980年3月達到14.8%的曆史最高位。整個70年代,美國CPI通脹均值為7.1%,遠高於60年代的2.4%(圖表1)。

圖表1:上世紀70年代,美國通脹根深蒂固

資料來源:Wind,中金公司研究部;注:圖中虛線代表1970-1980年CPI同比增速均值7.1%。

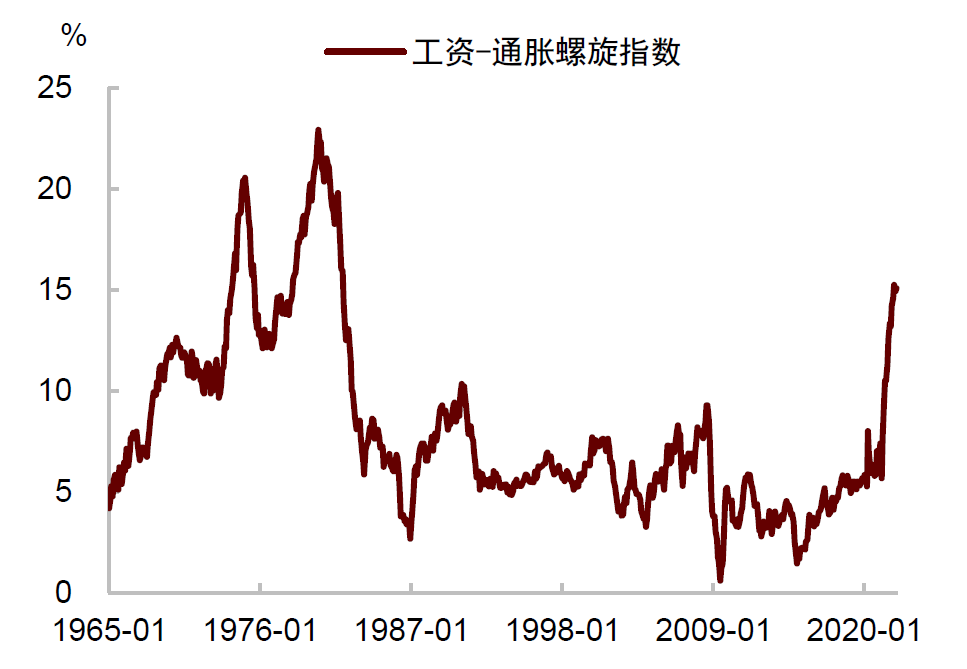

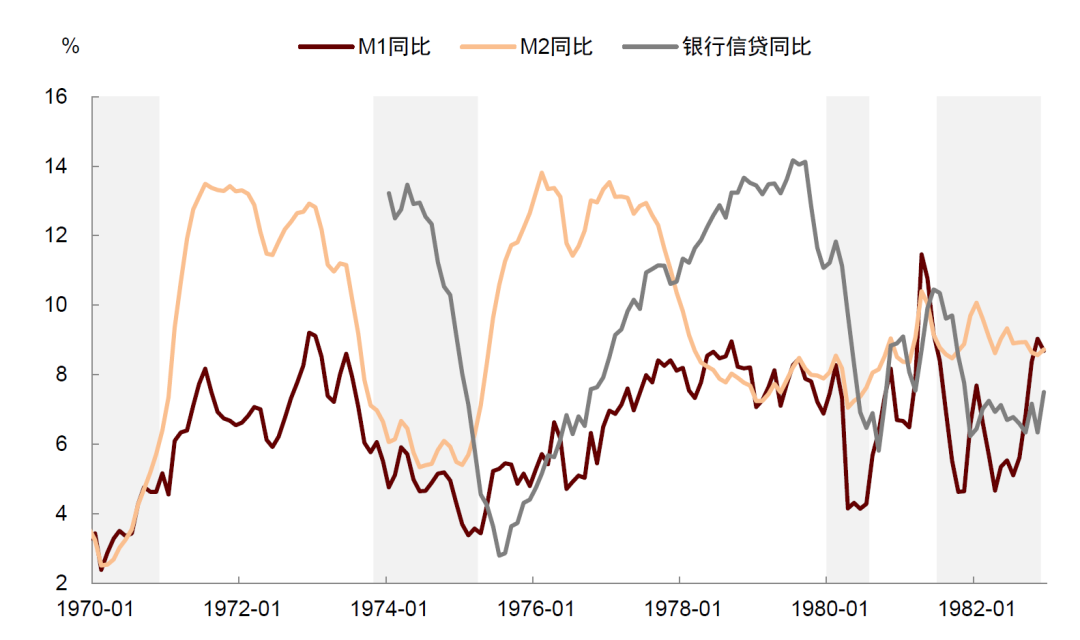

資料來源:Wind,中金公司研究部;注:圖中虛線代表1970-1980年CPI同比增速均值7.1%。通脹為何居高不下?當時處於主流的凱恩斯主義認為,引發通脹的根本原因是成本推動和供給衝擊,而非貨幣因素。凱恩斯認為,高通脹與高失業率不會同時存在,因為高失業率意味著冗餘產能,不會帶來通脹壓力。因此,當時的主流觀點認為是強大的工會、能源和食品漲價等供給因素引發了通脹(圖表2、圖表3)。對此,政策製定者應該利用某種收入政策來抑製通脹,而不是進行貨幣緊縮,如果采取貨幣緊縮,反而會使失業率進一步上升,經濟陷入嚴重衰退。1979年的國會經濟報告代表了當時的主流觀念[2]:

……隻限製需求無法控製通脹,抑製需求並不能緩解能源和食品成本上漲、政府管製加強、生產力增長低於標準、以及美元貶值等因素引發的通脹。這些與供給側因素相關的通脹,在工資—通脹螺旋的作用下,將進一步發展和擴散。

圖表2:上世紀70年代,工資—通脹螺旋上升

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部圖表3:強大的工會被認為是工資上漲的主要原因

資料來源:OECD,中金公司研究部

資料來源:OECD,中金公司研究部正是在這樣的背景下,通脹成為了美國人的生活方式,白宮和美聯儲也迎來輪換。1976年11月,民主黨人吉米·卡特在大選中擊敗共和黨人福特,即將就任新一屆美國總統。1978年2月,美聯儲主席伯恩斯任期結束,卡特任命威廉·米勒為新的美聯儲主席。由於米勒並非經濟學科班出身,而是從業界直接加入的美聯儲,缺乏係統性的貨幣政策專業知識,他在美聯儲難以服眾[3]。在1978年6月的一次美聯儲會議中,大多數委員讚成提高貼現率、緊縮貨幣,但米勒卻投了反對票,這引起了其它同事的質疑。

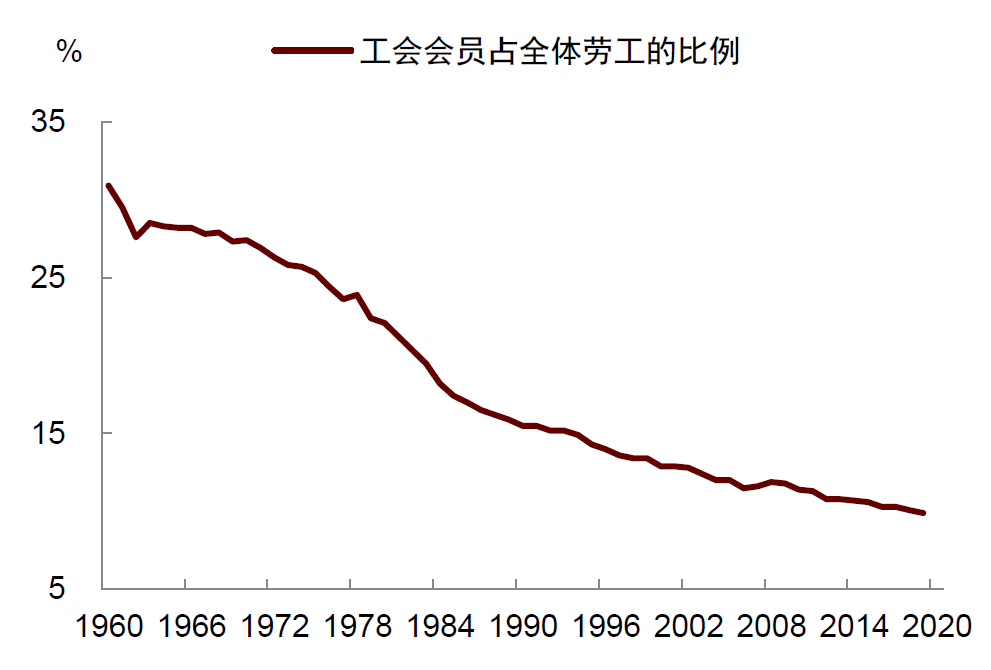

與大多數人一樣,米勒也認為通脹源於私人部門的工資製定,而非貨幣供給過多。盡管1977年的M1、M2同比增速已達到1973年的高點,且銀行信貸加快擴張,但米勒及美聯儲官員們並不擔心這會助長通脹,他們認為隻要失業率在5.5%以上,就意味著經濟存在產能過剩,擴張性的貨幣政策就不會引發通脹(圖表4)。

白宮方麵也願意看到美聯儲保持寬鬆,對於潛在的通脹壓力,卡特總統更希望采取收入政策來應對。為此,他於1978年4月宣布了一個“減速”計劃,即企業將自願對工資和價格上漲進行限製,這種做法與尼克鬆時期的“價格管控”如出一轍,結果自然是無法控製通脹。1978年4月至12月,CPI通脹從6.5%上升至9%,此後美聯儲也開始允許利率上升,但很快官員們又打起了“退堂鼓”。

1978年12月,第二次石油危機爆發,全球油價上漲,美聯儲擔心油價衝擊引發衰退,在加息決策上再次退縮。受油價上漲推動,CPI通脹從1979年1月的9%上升至8月的11.8%,而同期的聯邦基金利率卻維持在10%附近,這意味著實際利率反而還是下降的。1979年的美聯儲會議紀要曾這樣寫到[4]:“鑒於許多經濟活動趨弱,米勒主席建議繼續把10.25%作為聯邦基金利率目標”。也就是說,米勒擔心油價上漲導致經濟下滑,無意收緊貨幣,但事後來看,這反而加劇了通脹壓力。

圖表4:美國貨幣供給與銀行信貸同比增速

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部隨著通脹陰影再次籠罩美國,卡特總統於1979年7月15日向全體人民發布講話,強調能源問題、通脹以及經濟衰退的嚴重性;此後,卡特決定撤換自己不信任的內閣成員,要求其中的三十多人辭職,並罷免了衛生部長與財政部長[5]。由於沒有更好的繼任人選,卡特將米勒調往財政部擔任部長,這使得美聯儲主席的職位又出現了空缺。

在征求多方意見後,卡特任命保羅·沃爾克為新一屆美聯儲主席。沃爾克畢業於普林斯頓大學與哈佛大學,曾在曼哈頓銀行擔任經濟學家,在尼克鬆時期擔任美國財政部副部長,主管貨幣事務,曾一度計劃回普林斯頓出任高級研究員,但是又被伯恩斯招至美聯儲任職。米勒離開美聯儲時,沃爾克正擔任紐約聯儲主席,他對美聯儲貨幣政策也有專業的知識與豐富的經驗,這些知識經驗為其成功抗擊通脹奠定了基礎。

1979年7月24日,卡特在白宮會見了沃爾克。根據卡特回憶,他當時並不了解沃爾克,甚至無法從談話中看出後者的政治傾向,卡特選擇沃爾克完全是出自其他幕僚官員的推薦[6]。而在會談中,沃爾克也隻是重申美聯儲必須采取緊縮政策,並保持其獨立性,並沒有其他的見解。為保險起見,卡特還詢問了副總統蒙代爾以及其他專業人士的意見,在權衡之後才決定任命沃爾克為美聯儲主席。

第二階段:沃爾克的反擊(1979.8-1980.3)

“在當時的美聯儲和學術界,最流行的概念是‘漸進主義’…… 比如有人會說‘放輕鬆,再過幾年,(通脹)問題總能在不傷害經濟的前提下得到解決。’……但我從來不相信這些。”

——保羅·沃爾克[7]

與此前的聯儲主席不同,沃爾克在上任之初便開始積極推進貨幣緊縮,並做好了以衰退為代價解決通脹的準備。1979年8月,美聯儲開始允許利率上行,並在經濟麵臨衰退擔憂的背景下堅持這一做法。根據當時的美聯儲綠皮書,在高通脹影響下,1979年第二季度的實際GDP已經下降至2.5%,第三季度的情況預計也將大體相當。此外,綠皮書還預測失業率將從1979年的6%上升至1980年末的8%。

沃爾克的緊縮政策也曾遇到阻力。阻力首先來自美聯儲內部,在1979年9月18日的FOMC投票中,對於加息決策,七位委員的投票結果為4:3。反對者明確表示,頻繁加息可能導致衰退,同時不一定能遏製通脹[8]。這讓沃爾克意識到,美聯儲內部分歧嚴重,而這也會降低美聯儲貨幣政策的可信度。對於4:3的投票結果,市場的反應肯定是“這將是最後一次上調利率”,沒人相信美聯儲會持續緊縮[9]。

白宮方麵對於貨幣緊縮也表示了不滿,卡特認為激進加息可能引發衰退,並影響連任選舉。國會方麵,眾議院銀行委員會主任羅伊斯公開質疑美聯儲的緊縮政策[10],他問美聯儲“拯救美元”是否有必要讓“男女失業,企業破產”。最後,由於利率上升可能導致美元升值,影響美國出口,部分出口廠商與工人也對此不滿。

但這些阻力沒有讓沃爾克放慢腳步,為推進貨幣緊縮,沃爾克還製定了一個“新計劃”。具體來看,美聯儲將采取三項舉措:首先,將折現率上調1%,表明對抗通脹的決心;其次,提高銀行準備金率,促使信貸緊縮;最後,也是最重要的一項,讓貨幣政策與聯邦基金利率脫鉤,直接以貨幣供應為政策目標。

以貨幣供應為目標主要基於以下三點理由[11]。首先,以弗裏德曼為代表的貨幣主義理論興起,貨幣主義將一切通脹歸結為貨幣現象,這為央行直接控製貨幣供給提供了理論基礎[12]。其次,基礎貨幣的供應完全由美聯儲控製,貨幣供給目標是“可置信的承諾”,且不易中途更改,這有助於提高貨幣政策的可信度。最後,美聯儲不再直接幹預利率可以減少政治上的阻力,表麵上似乎減少了美聯儲調控利率的能力,但實際上卻能讓利率“上不封頂”。更高的利率有助於抑製信貸擴張,從而抑製總需求。在事先製定詳細方案,並說服美聯儲同事後,沃爾克在10月6日公布了上述計劃,並由美聯儲委員會投票通過。

沃爾克的緊縮計劃實施後,聯邦基金利率從1979年10月的11.6%上升至1980年4月的接近20%,M1同比增速從8.4%下降到4.1%(圖表5)。對於把貨幣政策目標從聯邦基金利率轉移到貨幣供給上,沃爾克在事後寫到[13]:

引入“新計劃”最重要的好處,是規範了我們自己的行為。一旦美聯儲把政策重點放到貨幣供應量上,即使利率飆升至難以忍受的水平,自己也無路可退。此外,更多強調貨幣供給也是在用另一種方式告訴公眾,在對付通脹上,我們說到做到。

圖表5:美國CPI通脹與聯邦基金利率

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部美聯儲的信貸管控也是抗擊通脹的重要工具。1979年10月,美聯儲宣布對大銀行的主動負債追加8%的準備金要求,因為這些資金為銀行的過度信貸擴張提供了較大支持。當時的銀行業主動負債包括10萬美元以上的定期存款、歐洲美元借款、回購協議和向非會員機構借入的聯邦基金等,這部分負債不包括在M1或M2的統計口徑內[14]。

美聯儲還於1980年3月出台了“特別信貸限製計劃”。該計劃最早由白宮方麵提出,其背後的基本假設是,通過限製信貸數量,就可以在控製通脹時減少利率上升的幅度。美聯儲對這一計劃表示歡迎,1980年3月,沃爾克對一些銀行家們談道[15]:

美聯儲的信貸限製計劃,主要是用來代替加息政策的。如果把利率提得太高,會對某些產業或某些領域造成破壞性的影響。

信貸控製的作用是立竿見影的。1980年二季度,消費貸和房貸的需求開始下滑,經濟活動則出現了大幅萎縮。沃爾克對此評論道[16]:

前一天,我們實施了信貸管製… 第二天,經濟就開始崩潰… 很快,管製所涉及的一些消費,如汽車和房車,第二周的銷售額就降到了零… 消費就這樣崩潰了。

第三階段:以衰退為代價(1980.4-1982.11)

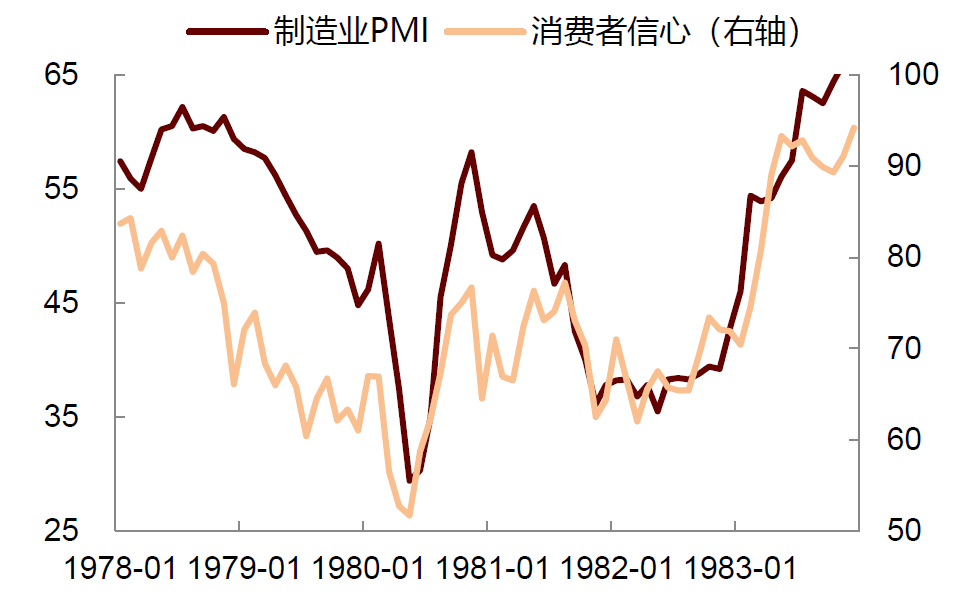

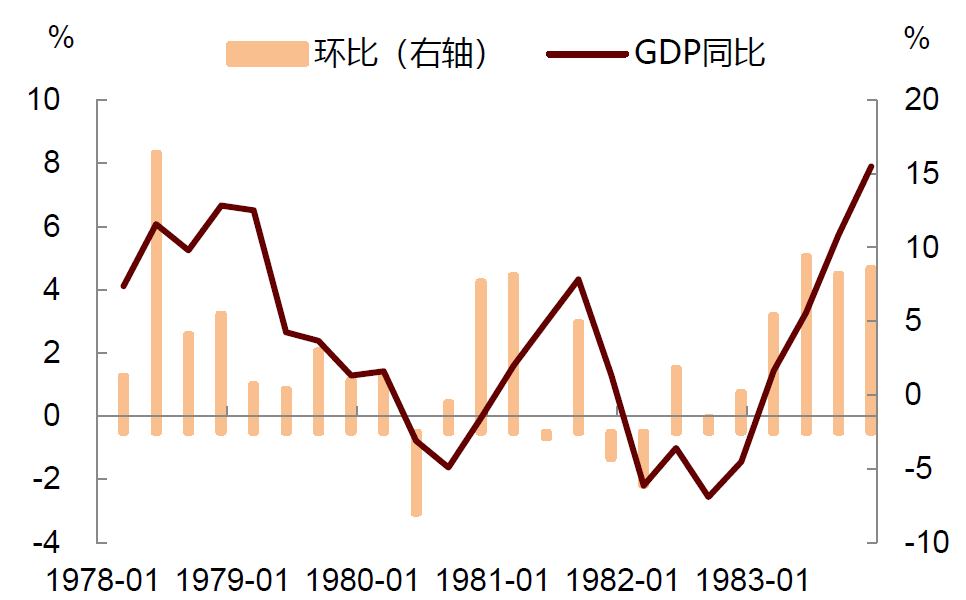

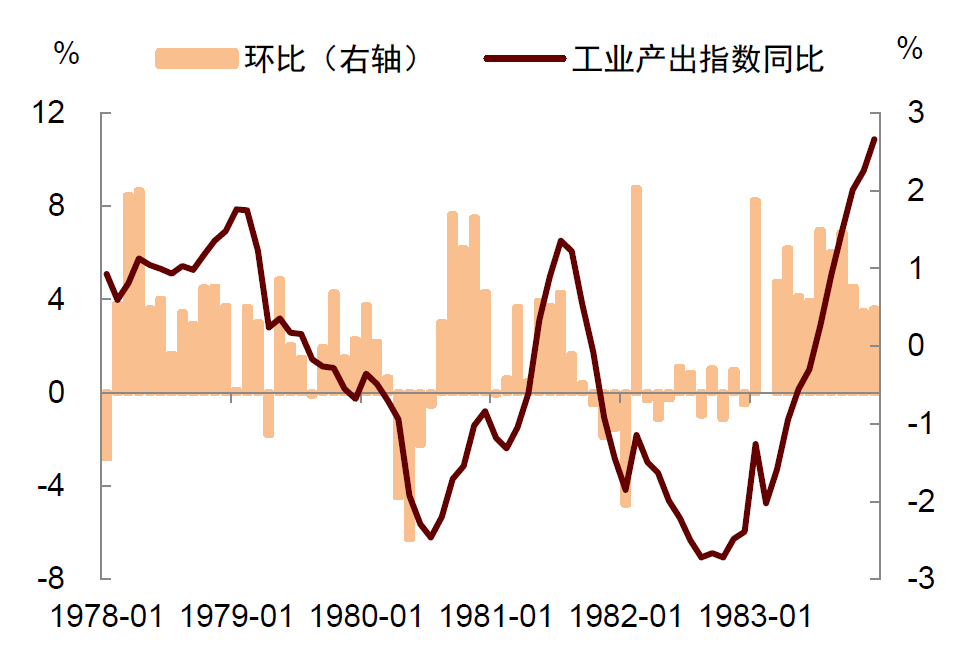

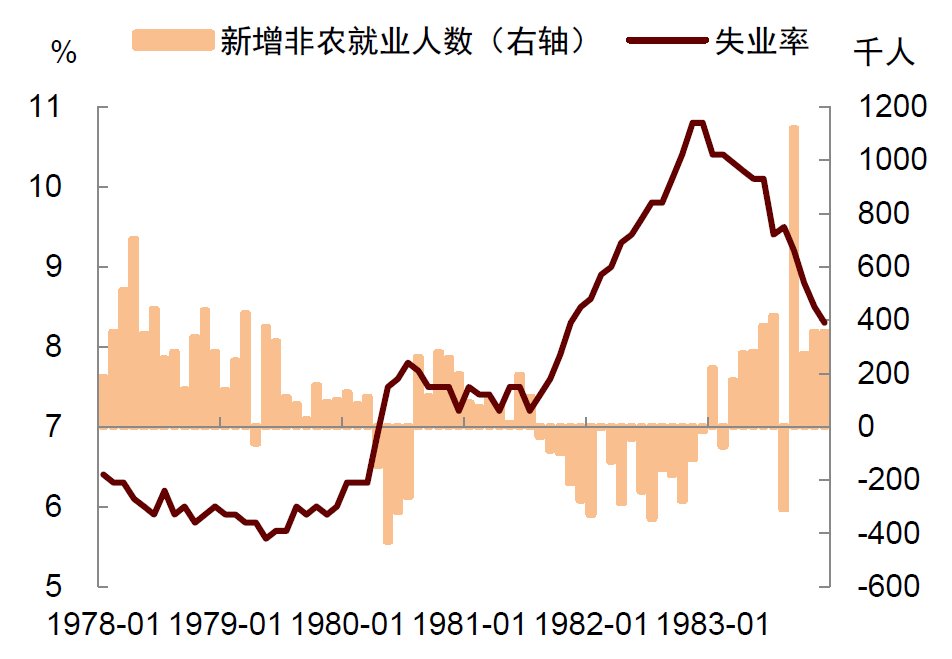

激進的貨幣緊縮最終引發了經濟衰退。從1979年9月至1980年5月,美國ISM製造業PMI指數從49.6降至29.4,密歇根大學消費者信心指數從66.7降至51.7(圖表6)。實際GDP環比增速(年化)從1979年三季度的3%下降至1980年二季度的-8%(圖表7)。工業產出下降(圖表8),失業率從5.9%上升至7.5%(圖表9)。根據NBER定義,美國經濟於1980年一季度進入衰退。

經濟衰退期間,CPI同比增速有所回落,但環比增速依舊很高。1980年3月至7月,CPI同比增速從二戰後最高水平14.8%小幅回落至13.1%,但環比增速保持在1%左右。聯邦基金利率從1980年3月的近20%下降至7月的10%,M1同比增速保持在4%左右。

隨著經濟轉向蕭條,美聯儲於1980年7月解除了信貸管控,接下來令人意外的是,經濟竟然出現了強勁的複蘇。1980年三季度,美國經濟迅速走出衰退,製造業PMI從5月的29.4上升至10月的55.5,消費者信心指數從51.7回升至75,M1同比增速從4%上升至7%,聯邦基金利率從10%上升至13%。10月,兩伊戰爭爆發,全球油價飆升,通脹風險再次降臨。

由於經濟活動強勁反彈,再加上油價上漲帶來威脅,美聯儲很快開啟了新一輪緊縮,聯邦儲備金利率從10月的13%再度升至12月的20%。由於貨幣緊縮的比較及時,這段時間CPI同比增速穩定在12%左右,環比增速仍為1%。從反事實的角度看,如果不是美聯儲及時緊縮,通脹可能再次回升。對美聯儲而言,衰退是抗通脹的“苦口良藥”,但對於卡特政府而言,衰退無疑嚴重危害連任選舉。1980年11月,卡特在總統競選中敗北,裏根當選新一屆美國總統。

受貨幣緊縮影響,1981年一季度製造業PMI再次降至50以下,聯邦基金利率逐步從22%又回落至15%。但到了1981年4月,M1出現明顯增長,同比增速上升至11.5%,此時CPI同比增速雖保持在10%左右,但環比增速仍有1%,出於對通脹風險的擔憂,美聯儲還是選擇了緊縮。5月,美聯儲將聯邦基金利率上調至20%。對於這次緊縮,美聯儲在1981年5月的會議紀要中寫道[17]:

CPI漲幅減緩不足以反映潛在通脹壓力的緩解,真正的重點,是要讓公眾感受到通脹在關鍵時刻得到了有效的控製,這對扭轉通脹和通脹預期至關重要。

1981年三季度,美國經濟再次陷入衰退。製造業PMI從7月的46.7下降至11月的36.1,並於1982年全年保持在40以下。消費者信心指數從73下降至65左右。CPI同比增速從1981年7月的10.8%下降至1982年底的4.6%,環比增速從1%大幅下降至0.2%。由此可見,在美聯儲反複打壓下,通脹動能終於出現了明顯下降的趨勢。

這次的經濟衰退持續了五個季度。1982年7月後,美聯儲的工作重心從對抗通脹轉向提振經濟,聯邦基金利率下降。1982年11月,美國經濟走出衰退,更重要的是,美國自此告別了高通脹,迎來了低通脹與持續增長的“大緩和”時代。

回顧這一階段,從1979年四季度至1981年三季度,美聯儲多次實施激進的貨幣緊縮,並讓美國經濟兩次陷入衰退,這在過去幾乎是不可想象的。這充分反映出沃爾克對通脹“零容忍”的風格,甚至不惜以經濟衰退為代價。

圖表6:美國製造業PMI與消費者信心指數

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部圖表7:美國實際GDP增速

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部圖表8:美國工業產出增速

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部圖表9:美國新增就業人數與失業率

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部事後看來,沃爾克成功抗擊通脹也得益於強硬的預期管理。研究表明[18],美國通脹預期自上世紀60年代開始上升,並於70年代達到峰值,沃爾克成功扭轉了預期通脹,大大降低了通脹的可持續性。根據沃爾克1979年10月在國會的講話記錄,他向議員們解釋稱,當務之急在於控製通脹心理(預期),因為這種心理很容易蔓延到工資設定[19]:

通脹在一定程度上具有自我實現的性質,因此,要使經濟恢複到穩定增長的狀態,就必須先擺脫通脹預期的支配。最近我們看到,通脹和通脹預期對金融、貨幣市場的有序運行都產生了廣泛而嚴峻的影響。

抗通脹時期的市場表現

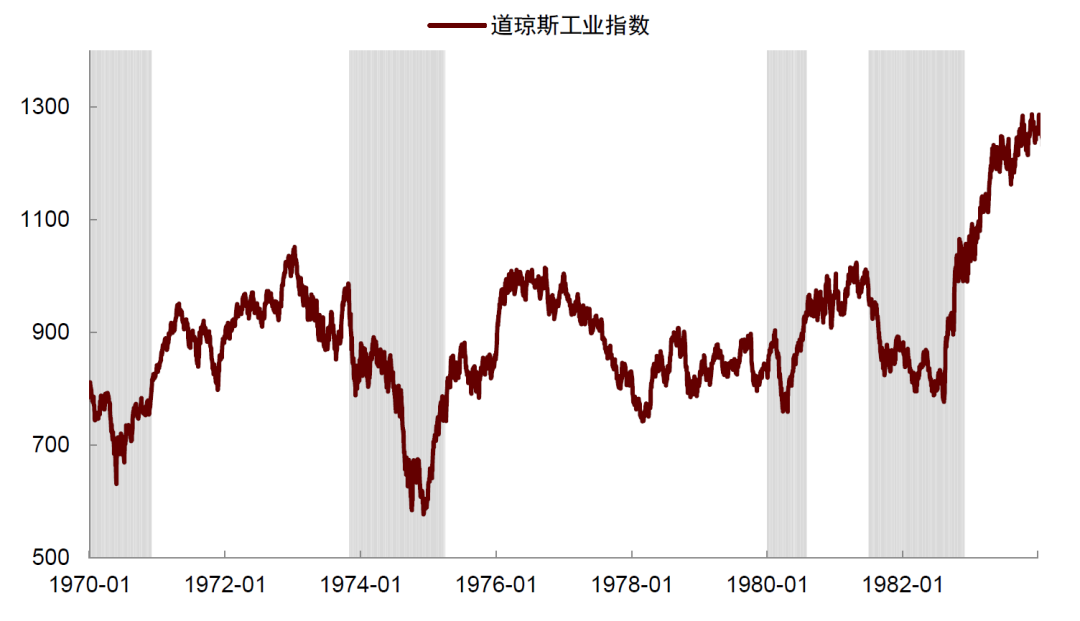

股票市場:縱觀整個七十年代,美國股市經曆了“失去的十年”,在長時間內原地踏步。1971年1月,道瓊斯工業指數在850點左右,到了1978年1月,仍隻有780點(圖表10)。1978年4月,米勒接任伯恩斯成為美聯儲主席,道瓊斯指數在一個月內上漲12%。1978年7月至1979年7月,美股處於震蕩行情。8月,沃爾克就任美聯儲主席,道瓊斯指數在一個月內上漲6%。10月,沃爾克公布“新計劃”,展現抗通脹決心,道瓊斯指數從900點下跌至800點以下,但很快又出現反彈。到了1980年2月,道指重新回到了900點附近。

1980年一季度,聯邦基金利率大幅上升至20%以上,美國經濟進入衰退。道瓊斯指數從2月中旬的900點左右下跌至3月底的760點左右,跌幅達18.5%。二季度後,聯邦基金利率顯著下降,股市開始回升。三季度美聯儲結束信貸管控,美國經濟走出衰退,道指再次回到900點以上。在這次衰退中,美股呈現“V”型走勢,即在快速下跌後又很快反彈。

1981年上半年,道瓊斯指數在980點附近震蕩。5月,美聯儲實施貨幣緊縮,聯邦基金利率突破20%。7月,美國經濟再度陷入衰退,美股進入長達一年的熊市。從1981年4月的高點到1982年8月的穀底,道瓊斯指數累計跌幅達到24%。這次衰退後,美國通脹率得到徹底控製,美聯儲在沃爾克的帶領下建立起了信譽。美股於1982年四季度進入牛市,並在1983年持續上漲,在一年時間內上漲超過60%。

圖表10:美國道瓊斯工業指數走勢,1970-1983年

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部與1973-75年的“大滯脹”時期相比,美股在1979-82年沃爾克緊縮時期的表現要好很多。我們認為有幾個原因:一是美聯儲應對通脹態度堅決,給市場以明確的目標,這種“長痛不如短痛”的態度反而堅定了市場的信心。二是美國經濟在應對石油危機方麵已有經驗,政府基本放棄價格管控措施,轉向依靠價格靈活調整來引導市場預期。價格上升刺激美國國內石油產業加大投資,帶動供給回升,最終降低了通脹壓力。

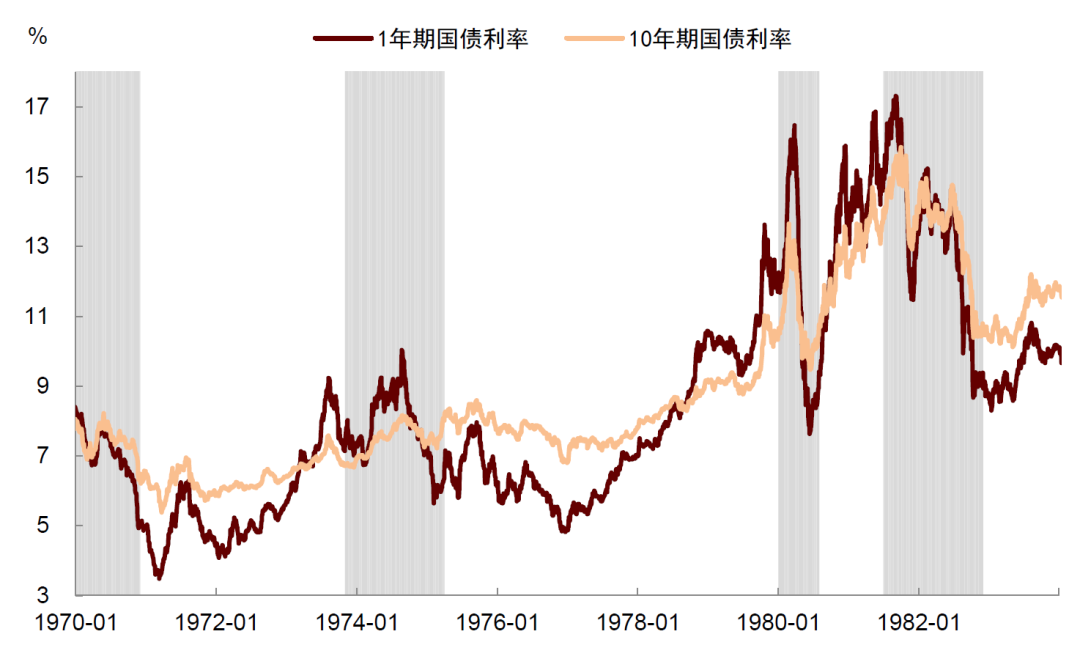

債券市場:由於貨幣緊縮較為激進,美國國債收益率呈現大幅上漲趨勢。從期限結構看,短期收益率上升更快,利率曲線出現持續倒掛。1978年12月,第二次石油危機爆發,短端利率開始上行並超越長端利率(圖表11)。1979年10月,沃爾克宣布“新計劃”,美債收益率進一步上升。1980年3月,1年期美債收益率達到16%,10年期美債收益率達到13%。經濟衰退發生後,美債收益率大幅下降,1年期與10年期美債收益率分別於6月降至7%和9%。

7月,美國經濟走出衰退,經濟活動強勁複蘇,引發利率再次上升。1981年5月,美聯儲再度采取強硬的貨幣緊縮,同年9月,1年期與10年期美債收益率分別回升至17%和16%。聯儲緊縮再次導致經濟衰退,美債收益率隨即回落,到1982年11月美國走出衰退時,1年期與10年期美債收益率分別下降至8%和10%,美債也結束了長時間的期限倒掛。

整體來看,與此前“大滯脹”時期相比,沃爾克緊縮時期的美國收益率上升幅度更大,波動也更大。這種“大上大下”的利率走勢表明,如果央行以控製貨幣供給(數量)為目標,那麽可能不得不麵對更大幅度的利率(價格)上升以及更劇烈的波動。

圖表11:美國國債收益率走勢,1970-1983年

資料來源:Wind,中金公司研究部

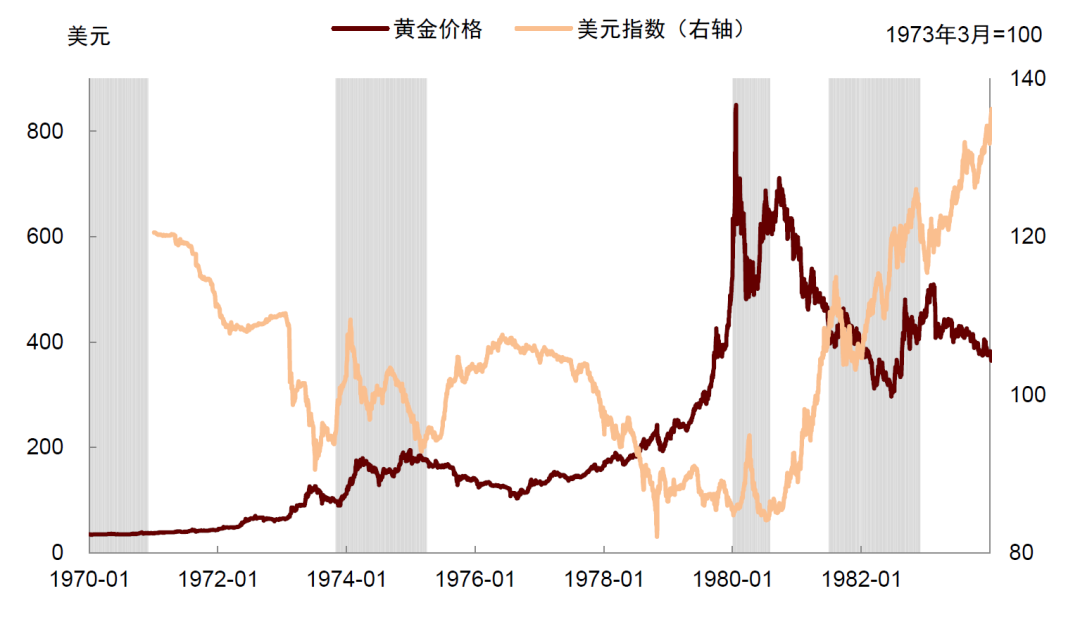

資料來源:Wind,中金公司研究部美元與黃金:自“布雷頓森林”體係破產後,美元匯率開始貶值,1978年,隨著通脹大幅上升,貶值趨勢進一步加劇(圖表12)。從1978年1月至1979年10月,美元指數從100跌至85附近。沃爾克宣布緊縮計劃後,美元匯率一度上衝至94,但在經濟衰退後又回落至84。1980年7月,美國經濟走出衰退,CPI通脹見頂回落,美元見底。在此後的一段時間內,美聯儲對通脹保持強硬態度,徹底改變了市場對於美聯儲的不信任,這令美元持續走高。盡管1981-82年美國經濟再次陷入衰退,美元上漲的趨勢卻未被打破。到1983年末,美元指數已上升至130附近,較1980年底部時的水平上漲了50%。

黃金價格在整個七十年代呈現大幅上漲趨勢,背後的驅動力(3.070, 0.01, 0.33%)包括“滯脹”危機、美元貶值、以及局部戰爭帶來的避險和投機行為。自1978年12月第二次石油危機後,黃金價格從不到200美元/盎司一路上漲至1980年1月的850美元/盎司,之後下降至3月的500美元/盎司,然後於1980年9月再次上升到700美元/盎司附近。此後,隨著通脹得到徹底控製,美元升值,黃金價格大幅回落。到1983年底,金價回落至380美元/盎司。

圖表12:黃金與美元指數走勢,1970-1983年

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部對當前的啟示

沃爾克成功應對通脹,對當前的美聯儲貨幣政策有幾點啟示:

其一,通脹的本質是貨幣財政擴張,而非僅僅因為供給收縮。上世紀70年代,美國高失業率與高通脹並存,讓傳統的凱恩斯主義捉襟見肘。起初,政策製定者將高通脹歸咎於供給衝擊,比如強大的工會和石油危機,並試圖用收入政策(如工資和物價管控)來控製通脹,但這些嚐試均已失敗告終。現在回頭看,70年代的高通脹與當時的財政主導思維有很大關係,財政主導要求貨幣當局配合財政擴張,結果往往是財政赤字失控,外生貨幣超發,通脹高企。80年代後,宏觀政策思維轉向貨幣主導,央行的獨立性上升,通脹才得到控製。

當前美國高通脹的根本原因也是財政主導,美聯儲為配合財政超發貨幣。然而,美聯儲起初並未意識到這一點,而是將通脹的原因歸咎於供應鏈瓶頸、勞動力短缺等供給衝擊。更深層次地看,美聯儲的失誤也來自未能正確理解“現代貨幣理論”(MMT)。MMT認為,在經濟疲軟、利率較低時,貨幣當局應投放貨幣以配合財政擴張,且這樣做不會帶來通脹。但這次因為疫情衝擊影響,總供給是收縮的,這使得宏觀政策在刺激需求時很容易“用力過猛”,導致供需缺口加大,通脹上升。

其二,在高通脹麵前不宜采取“漸近主義”的貨幣政策。沃爾克成功的關鍵在於其抗通脹的決心非常堅定,即使在美國經濟陷入衰退的情形下,沃爾克依然允許聯邦基金利率上升到曆史最高水平,激進程度令所有親曆者印象深刻。相比之下,前任美聯儲主席伯恩斯和米勒在高通脹麵臨猶豫不決,既想抗通脹,又想保就業,貨幣政策“進兩步,退一步”,最終導致通脹失控,就業也沒保住。

去年以來,一些美聯儲官員曾認為應通過漸近加息的方式對抗通脹,結果卻是通脹屢創新高。在今年5月CPI通脹上升至8.6%後,美聯儲立刻改變立場,將原定的加息50個基點改為75個基點,並在6月公布的貨幣政策聲明中增加了“委員會堅定地致力於將通脹率恢複到2%的目標”的表述[20]。我們認為這些都是積極現象,接下來美聯儲應當繼續保持對通脹的強硬態度,直至風險解除,如果中途輕易打“退堂鼓”,那麽通脹風險很可能會卷土重來。

其三,以經濟衰退換取物價穩定可能是必須的選擇。在沃爾克上台後的兩年內,由於貨幣緊縮較為激進,美國經濟兩度陷入衰退。看上去,美國經濟似乎經曆了巨大痛苦,但實際卻是美聯儲用兩次衰退換來了美國物價的長期穩定。上世紀70年代,美國持續高通脹,民眾和投資者對美國政府及美聯儲失去了信心,人們認為抗擊通脹不過是一句空話。沃爾克的強硬做派徹底控製了通脹,為美國經濟步入“大緩和”時代打下了堅實的基礎。

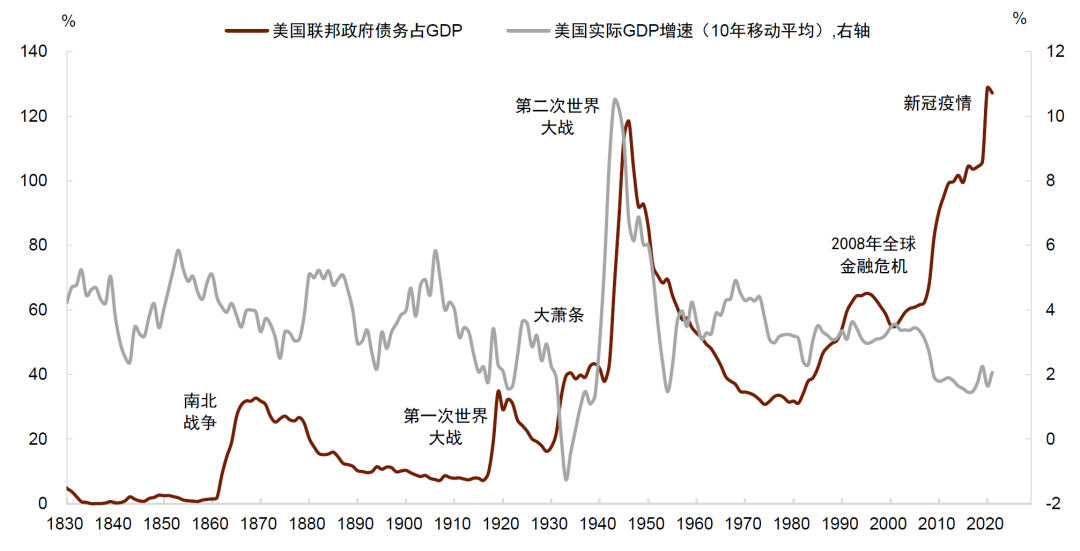

當前的美聯儲也麵臨經濟增長與通脹“二選一”的難題,甚至可能需要以一場衰退來換取物價穩定。曆史表明,為控製通脹而犧牲經濟增長未必是最壞的選擇,對經濟與金融市場來說都有“長痛不如短痛”的好處。更重要的是,當前美國政府債務率顯著高於70年代,經濟增速則遠低於那時(圖表13)。如果通脹持續上升觸發美聯儲更大力度加息,那麽實際利率(r)將大幅上升,並可能高於實際GDP增速(g)。這種情形下,市場對美國政府債務可持續性的擔憂將增加。我們在報告《美國償債壓力或超預期》中也指出,在更高的通脹和利率下,未來幾年美國政府的利息支出負擔或將顯著上升。

圖表13:美國政府債務率與經濟增速走勢,1830-2021年

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部其四,對通脹預期的管理至關重要,它能為貨幣政策提供“名義錨”。經濟文獻中的理性預期假說認為,民眾會適應係統性貨幣政策,並以此為基礎形成通脹預期。通脹預期具有自我實現功能,如果人們都相信明天物價會上漲,那麽他們就會增加消費,趕在物價上漲前獲取商品,這將導致消費總需求上升,物價上漲成為現實。

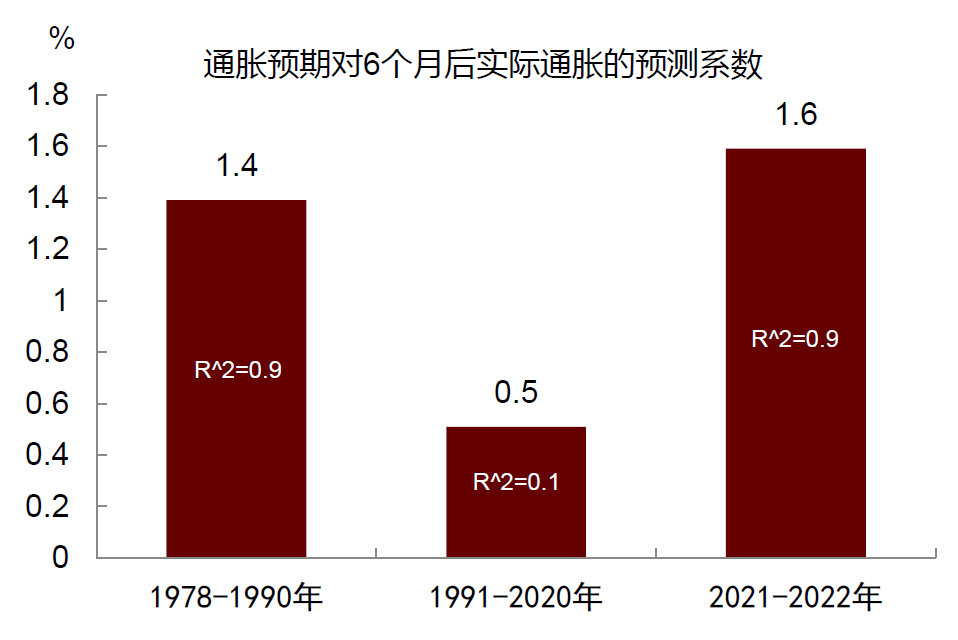

在沃爾克之前,美國民眾普遍不相信美聯儲能管理好通脹,每當通脹上升,民眾的通脹預期也會上升,從而形成“通脹上升—預期上升—通脹上升”的惡性循環。沃爾克上任後,通過重新樹立美聯儲的公信力,逐步消除了民眾根深蒂固的通脹心理。沃爾克的繼任者格林斯潘也認識到了通脹預期的重要性,盡管他從未明確承認,但在貨幣政策製定中已然遵循了這一觀念[21]。自1990年後,美國通脹預期與實際通脹的相關性明顯下降,通脹預期自我實現的惡性循環被打破(圖表14)。

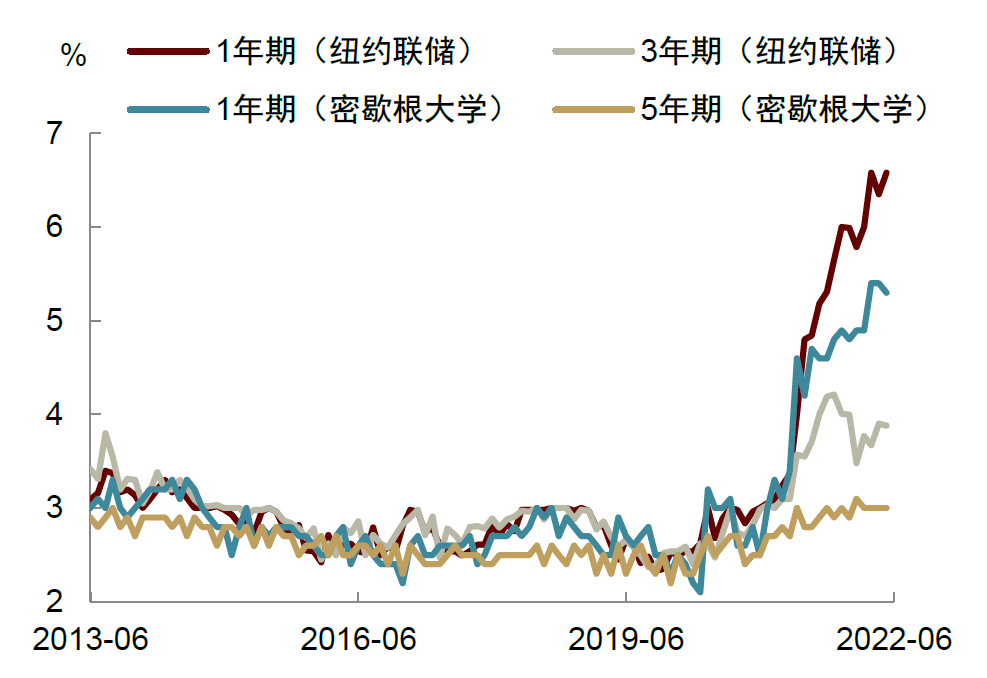

當前美國通脹預期高企,控製通脹預期將是美聯儲的首要任務。去年以來,美國密歇根大學和紐約聯儲的消費者通脹預期指數均呈現上升態勢(圖表15)。美聯儲主席鮑威爾在6月FOMC會後的講話中也表示,通脹預期上升是促使美聯儲決定加息75個基點的主要原因。可見,美聯儲已經意識到了通脹預期上升可能帶來的風險。往前看,通脹預期將是美聯儲貨幣政策的一個重要參考指標,如果這一指標居高不下,那麽美聯儲加息的步伐也不大可能就此放緩。

圖表14:通脹預期與實際通脹的相關性

資料來源:密歇根大學,中金公司研究部;注:通脹預期為密歇根大學1年期通脹預期

資料來源:密歇根大學,中金公司研究部;注:通脹預期為密歇根大學1年期通脹預期圖表15:美國消費者通脹預期顯著抬升

資料來源:紐約聯儲,密歇根大學,中金公司研究部

資料來源:紐約聯儲,密歇根大學,中金公司研究部