NoXYZ

重磅新聞Stock Bombshell News

@stockbombshell on twitter

正文

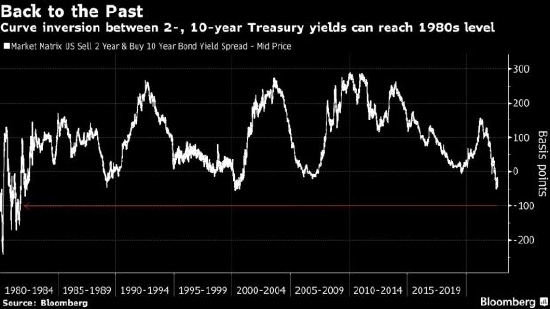

機構預測:美債收益率倒掛或達150個基點,創沃爾克時代以來最高

美國獨立資產管理公司Allspring Global Investments的數據顯示,隨著美國經濟越來越接近衰退,美國國債收益率曲線的一個關鍵部分倒掛程度可能達到上世紀80年代初以來最嚴重的水平。

該公司高級投資策略師布萊恩-雅各布森表示,未來6個月,2年期美國國債收益率可能飆升,使其對10年期國債收益率的倒掛程度達到100-150個基點。

截至周五,這部分曲線的收益率差為負44個基點,是一個月來的最大差距。

2年期國債收益率相對較長期國債收益率的升幅更大,突顯出人們越來越擔心,美聯儲還需要加息多少才能抑製通脹。該曲線的其他關鍵部分也在進一步向負區域移動,表明投資者對經濟增長收縮的擔憂加劇。

雅各布森表示:“當我們開始看到市場價格反映出美聯儲希望加息並維持在相當高的利率水平時,比如到明年3月聯邦基金利率接近4.25%或4.5%,我們預計2年期國債可能會反映出這種現實。”

雅各布森說,在這種情況下,2年期國債收益率可能升至4%-4.5%之間,而10年期國債收益率可能降至3%,從而出現“自上世紀80年代以來基本沒有見過的”收益率倒掛。

Allspring Global的前身是富國銀行(43.625, -0.52, -1.17%)資產管理公司,截至6月底的管理資產規模達4760億美元。

在上世紀80年代初,時任美聯儲主席保羅·沃爾克將利率提高到20%,以對抗達到14.8%峰值的年通脹率,當時美國國債收益率曲線的這一部分曾一度倒掛200多個基點。

評論

目前還沒有任何評論

登錄後才可評論.