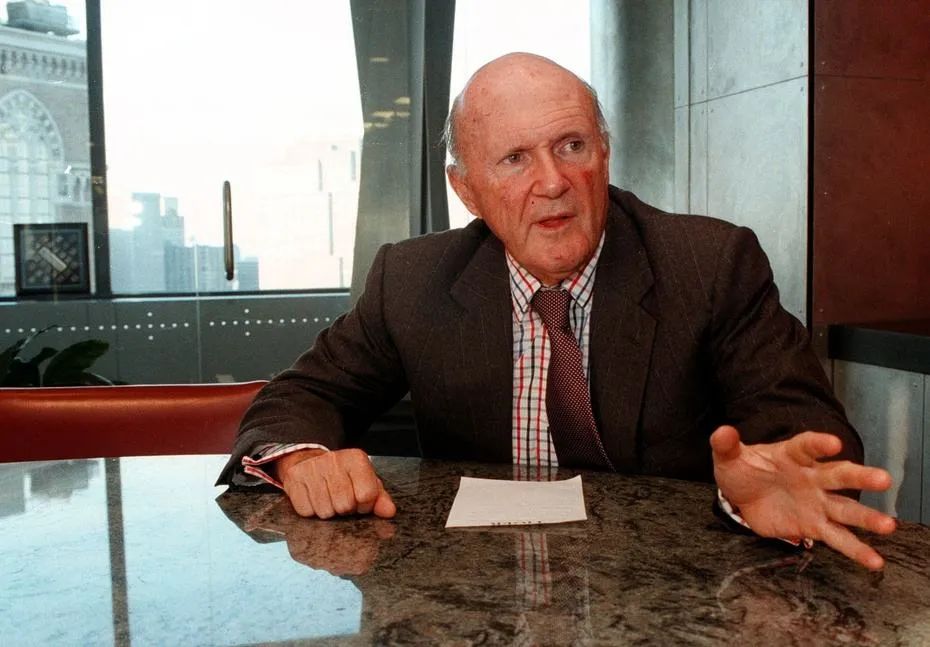

對衝基金老虎基金管理公司(Tiger Management)的億萬富翁創始人朱裏安·羅伯遜剛剛去世,享年90歲。

羅伯遜是一位價值型投資者,他在退休後指導並投資了新一代的基金經理,他本人則在2000年初互聯網泡沫破滅時關閉了自己的基金。

以下是我從這位著名投資者身上學到的一些東西。

1、“聰明的想法,基於詳盡的研究,然後下大賭注。”

“聽到一個故事,如果感覺正確的話,認真分析並積極買入。”

羅伯遜的一位同事說: “當他確信自己是對的時候,朱利安就會孤注一擲。”喬治·索羅斯(George Soros)和斯坦利·德魯肯米勒(Stanley Druckenmiller)的情況類似。巨大的錯誤定價並不經常出現,一旦出現,像羅伯遜這樣的人就會下很大的賭注。

這並不是他所說的“槍林彈雨”策略,而是一種耐心的方法,用對他有利的幾率來尋求下大賭注。研究和關鍵分析對羅伯遜很重要。耐心,自律同時富於進取心是一種罕見的組合,羅伯遜已經證明了他擁有這些品質。

2、“對衝基金是棒球的反麵。在棒球比賽中,你可以在一支1A聯盟球隊中打出40個本壘打,卻賺不到什麽錢,但是在對衝基金裏,你會根據你的擊球率來得分,所以你應該去你能找到的最差聯盟,因為那裏的競爭最少。你可以為達勒姆公牛隊打出很多好球,但你還是賺不到任何錢。但如果你在大聯盟打球,即使你的擊球率不是特別高,你仍然可以賺很多錢。”

“在低級別聯賽比在大聯盟平均擊球率更高,因為那裏的投球沒有大聯盟那麽好。這麽幹是對的,而對衝基金更應該進入那些競爭較少的領域。例如,我們最初進入韓國的時候,大多數人還沒有在韓國投資。我們在日本投資了很長一段時間之後,投資日本才變得時髦起來。在這個行業表現良好的最佳方式之一,就是去那些尚未被研究能力開發的領域,盡你所能地開發它們。”

“我想,如果我再年輕一點,我就會去投資非洲了。”

羅伯遜的意思是,對於投資者來說,去競爭不那麽激烈的地方投資才是有利可圖的。在那些研究較少的市場進行競爭,可以讓先進入的投資者獲得優勢。查理·芒格(Charlie Munger)曾被問及他一生中最感激的人是誰,他回答說,他非常感謝他妻子南希的前夫。當被問及為什麽如此時,他說: “因為他是個酒鬼。你需要確保對手競爭力較弱。”

芒格的同事沃倫巴菲特(Warren Buffett)指出,擊敗鮑比·費希爾(Bobby Fischer)的方法,是在國際象棋以外的其他領域與他較量。“重要的是保持下注,並在對付實力較弱的對手時下大賭注。”巴菲特補充說,“如果你已經玩了半個小時的撲克牌,你還是不知道誰是韭菜,那麽你就是韭菜。”

如果你想擁有超出指數的表現,那麽你就要試圖找到一個你能確定不是韭菜的市場或者市場中的一部分。

3、“我認為,管理資金的最佳方式是同時做多和做空股票。我的理論是,如果你能想到的50隻最好股票的表現,不能超過你能想到的50隻最差股票,那麽你就應該去另一個行業工作。”

這裏提到的投資策略就是所謂的“多空”策略,即在各種股票上建立多空頭寸,以對衝在更廣泛市場中的風險敞口,這能讓收益更穩健地建立在更多的股票選擇上。

這種方法實際上是試圖對衝市場風險敞口,而不像某些對衝基金策略,根本不涉及真正的對衝。當羅伯遜開始使用這種做多做空的方法時,它就不那麽受歡迎了,尤其是當時的做空交易比現在更有可能被錯誤定價。

羅伯遜的門徒,許多所謂的“小老虎”(Tiger Cubs),還在繼續這種多空投資策略。

4、“避免巨額虧損。這才是多年來真正賺錢的方法。”

羅伯遜認為,對衝基金應該優先考慮“在市場不景氣時跑贏大盤”,這意味著采用一種對衝基金實際在 進行對衝的策略。

如前所述,多空策略有助於實現這一目標。另一種避免巨額虧損的方法是以相對於私人市場價值的大幅折扣來購買資產。如果在價格方麵找到了合適的切入點,那麽投資者可能就算犯錯也能在財務方麵仍然表現不錯。當然,這是一種符合安全邊際的做法。

5、“對於我的做空來說,我在尋找一個糟糕的管理團隊,以及一家估值過高的公司,它所處的行業正處於衰落或者受到誤解。”

當投資者在做空一家管理團隊糟糕的公司時,這是一種更安全的押注,因為一家擁有優秀管理團隊的公司更有可能會解決問題。換句話說,如果一個正在被做空的企業擁有一個糟糕的管理團隊,那麽這意味著隱藏在做空背後的真正業務問題更可能持續。

羅伯遜還表示,如果他對做空感興趣,那麽估值過高肯定要是“狂野的”,而不是溫和的。他還表示,他喜歡在長期衰退的行業裏喜歡做空,因為風向對他更有利。

6、“沒多少人有能力扣動扳機。”

“我通常是這裏的扣動扳機的人”

羅伯遜采用的投資係統會分散研究和分析的功能,但會由他來集中“扣扳機”。

《對衝基金快報》(Hedge Fund Letters)寫道: “基金經理們管理著不同的行業,並提出投資建議,但羅伯遜擁有最終決定權。公司在他們信心十足的領域進行大額押注,每個基金經理通常覆蓋不到10個多頭和空頭倉位。倉位不斷被重新評估,如果情況發生變化,就不會遲疑ーー倉位要麽增加,要麽被清除。”

有些人可以成為一個偉大的分析師,但卻是一個糟糕的扣扳機的人。成功的扣扳機需要心理控製,因為大多數投資錯誤都是情緒上的,而不是分析上的。

7、“我對黃金作為一種投資從來都不是特別滿意。一旦它被發現哪怕一點,那些尋找黃金的人都能把它從屍體的嘴裏給摳出來。這與其說是一種供需狀況,還不如說是一種心理狀況ーー心理醫師投資黃金都比我更合適。”

“通常來說,追求黃金的人是世界上最瘋狂的人之一。”

在黃金方麵,羅伯遜同意巴菲特的看法。巴菲特表示:“第二類主要投資是那些永遠不會生產任何東西的資產,買家購買這些資產是希望其他人(他們也知道這些資產永遠不會生產東西)在未來為這些資產支付更高的價格。鬱金香在17世紀曾一度成為這類買家的最愛。這種類型的投資需要一個不斷擴大的買家群,而這些買家反過來又會因為他們相信買家群會進一步擴大而被吸引。資產所有者的靈感並非來自資產本身能夠創造的東西ーー它將永遠死氣沉沉ーー而是來自這樣一種信念: 未來其他人將更加渴望獲得它。這一類型(受到投資者青睞的)主要資產是黃金,他們害怕幾乎所有其他資產,尤其是紙幣(正如前述,他們有理由害怕紙幣的價值)。然而,黃金有兩個明顯的缺點,既沒有多大用途,也不能生產東西。誠然,黃金有一些工業和裝飾用途,但這些用途的需求是有限的,而且無法吸收新的生產。與此同時,如果你擁有一盎司黃金,那麽到最後你還是擁有一盎司黃金。大多數黃金購買者的動機是他們相信,恐懼者的隊伍將會壯大。”

買黃金就是根據你對人類心理的預測進行投機,這不是投資,而是投機。

一位黃金投機者進行的是一場凱恩斯主義的選美比賽: “這不是選擇那些(麵孔)的問題,根據一個人的最佳判斷,這些麵孔實際上是最漂亮的,甚至也不是那些普通人真正認為最漂亮的麵孔。我們已經達到了第三階段,我們將我們的智力用於預測一般意見所期望的一般意見是什麽。我相信,還有一些人研究的是第四、第五和更高的階段。”(凱恩斯,《就業、利息和貨幣通論》 ,1936年)

8、“當你管理金錢的時候,它會占據你的整個生活。這是一件24小時從不間斷的事情。”

這句話摘自凱瑟琳·伯頓(Katherine Burton)所著的《對衝基金獵人: 對衝基金回報、風險與清算大師》(Hedge Hunters: Hedge Fund Masters on the Rewards, the Risk, and the Reckoning)一書。

羅伯遜並不是唯一這樣做的人,因為許多金融和科技億萬富翁隻有在轉行後才會轉向慈善事業。這也說明了投資世界的競爭力和不斷變化的程度。

隻有像鮑勃·戈登(Bob Gordon)這樣不涉足現實世界的學者,才能斷言創新的步伐正在放緩。創新的步伐正在加快,其影響是殘酷的。

關於對衝基金的創新和競爭水平,Bridger Management 負責人羅伯托·米尼奧(Roberto Mignone)曾表示: “與持續經營四年對衝基金業務相比,你在芝加哥做毒品交易商的生存機會更大。”

9、“對衝基金的業務就是用成功來培育成功。”

我最喜歡的一篇文章是鄧肯·沃茨(Duncan Watts)寫的,題目是“賈斯汀.汀布萊克是累積優勢的產物嗎?”累積優勢的概念對於理解生活的結果是如此重要,然而它卻被理解得如此之少。

其基本思想是,一旦一個人或企業獲得了相對於其他人的微小優勢,這種小的優勢將隨著時間的推移而複合增長成為一種越來越大的優勢。這有時也被稱為“富人更富,窮人更窮”,或者基於聖經的“馬太效應”。

羅伯特·默頓(Robert Merton)用這種累積優勢概念來解釋科學事業的進步,但它的應用範圍要廣得多。累積優勢作為一種加劇不平等的一般機製,它解釋了為什麽財富和收入遵循帕累托所描述的冪律分布。

羅伯遜的部分觀點是,你籌集的資金越多,你能籌集的資金就越多,於是你能吸引的人才也就越多,而你能吸引的人才越多,你能籌集的資金也就越多。

10、“我記得有一次我作為‘世界上最偉大的理財經理’登上了《商業周刊》封麵,大家都看到了,我也印象非常深刻。三年後,同一個作者寫下了最尖刻的謊言。這是個粗暴的勾當。但我認為,對於人類的自戀來說,意識到自己的人生會因為媒體報道而起起伏伏是件好事ーー真的,這沒什麽大不了的。”

讓媒體的觀點影響你對自己的看法或你所做的事情是愚蠢的。大多數人都很難接受批評,但是考慮到批評的來源有助於克服這一點。所有人都喜歡的東西隻有一樣,那就是披薩。我叔叔喜歡說“Illegitimi non carborundum”,這是一句模仿拉丁格言的說法:“不要讓那些混蛋把你壓垮”。這個說法在第二次世界大戰期間由美國將軍“醋溜喬”史迪威推廣開來,據說他是從英國軍隊那裏借用的。

11、“(在2000年3月)這套投資方法不起作用了,我不明白為什麽。我已經67歲了,誰還需要這些?讓我們的投資者在市場中承擔風險是毫無意義的,坦率地說,我不理解市場了。經過深思熟慮,我決定將所有資金返還給我們的投資者。我不希望自己的訃告是‘他因為獲得日元報價而去世’。”

有時候,世界變化如此之大,是時候要麽休息一下,要麽把鞋子掛起來了ーー特別是如果你已經非常富有的話。有些人做得很成功。其他人則會用舊方法走向財務厄運。當德魯肯米勒和其他人看到他們的方法不再奏效時,他們決定大體上退休。

1969年,巴菲特給他的合夥人寫了一封信,說他“在當前市場上找不到任何便宜貨”,於是他開始清算他的投資組合。當然,這種情況後來發生了變化,巴菲特帶著一種新的競爭武器出現了,這種武器形式是公司的永久資本,而不是合夥企業容易恐慌的資本。

12、“我仍然記得(6歲時)第一次聽說股票的一刻。我的父母出去旅行了,一個嬸祖母和我住在一起。她在報紙上向我展示了一家名為聯合企業(United Corp.)的公司,該公司在紐約證券交易所交易,售價約為1.25美元。我意識到我甚至可以存夠買一股股票的錢。我關注了它,這逐漸激發了我的興趣。”

如果你想讓一個孩子對投資感興趣,那麽在生命早期以一種實際的形式向他們介紹關鍵想法是明智的。無論投資規模有多小,真金白銀在市場中投入意味著這種經曆是有意義的,令人難忘的。

瑪麗 · 巴菲特(Mary Buffett)是沃倫 · 巴菲特(Warren Buffett)一個兒子的妻子,她在一本書中寫道,沃倫認為,一個人能否在商業上能否取得成功,更多地取決於他“小時候是否有一個檸檬水攤,而不是他在哪裏上的大學。人生早期對商業的熱愛,能帶來晚年在商業上取得的成功。