吳裕彬

個人臉書主頁:https://fb.me/yubinwood

房產一直是中國富人的心頭所好,但近來中國房地產牛市已經疲態盡顯,於是乎便有人炒作起去美國炒房的話題,其中最給力的莫過於社科院在2013年《投資藍皮書》中宣稱“投資中國樓市不如去美國買房”。美國樓市看起來確實誘人,最新的標普/Case-Shiller房價指數年度增長率已經創下了近七年以來的最高紀錄,真的是火得不得了。然而,投資並不是從眾(Herding)那麽簡單,特別是投資海外,不明就裏的話,中國豪客縱使多金也難免泥牛入海。

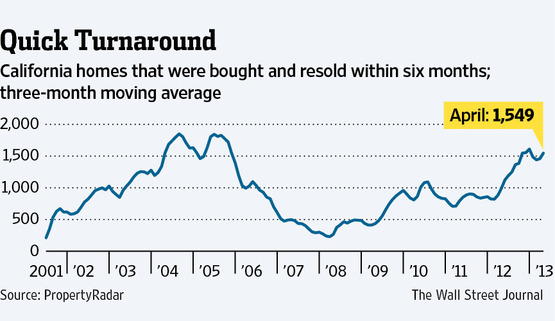

根據華爾街日報報道,(如下圖所示)最近幾個月加利福尼亞購買後不足半年便拋售的房屋數量(Home Flipping)已經達到了次貸危機前的最高水平,今年直到4月份Home Flipping的數量是6000個,占全州房屋出售量超過5%。這種現象正在蔓延全美。與危機前不同的是,今天Home Flipping的交易者絕大部分用現金,因為銀行不再給那些無法用大量現金做首付的客戶提供貸款。這些投資者往往囤積多處房屋沽售,且交易頻繁,容易把房價炒高,問題是美國樓市複蘇的持續性無法靠投機支撐,而需購房自住的零售房主大量進場。要認清美國樓市表麵繁榮的本來麵目,就必須從需求結構層麵進行深挖。

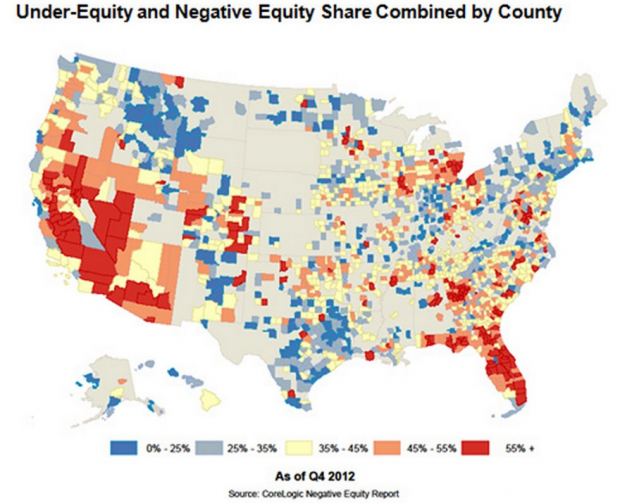

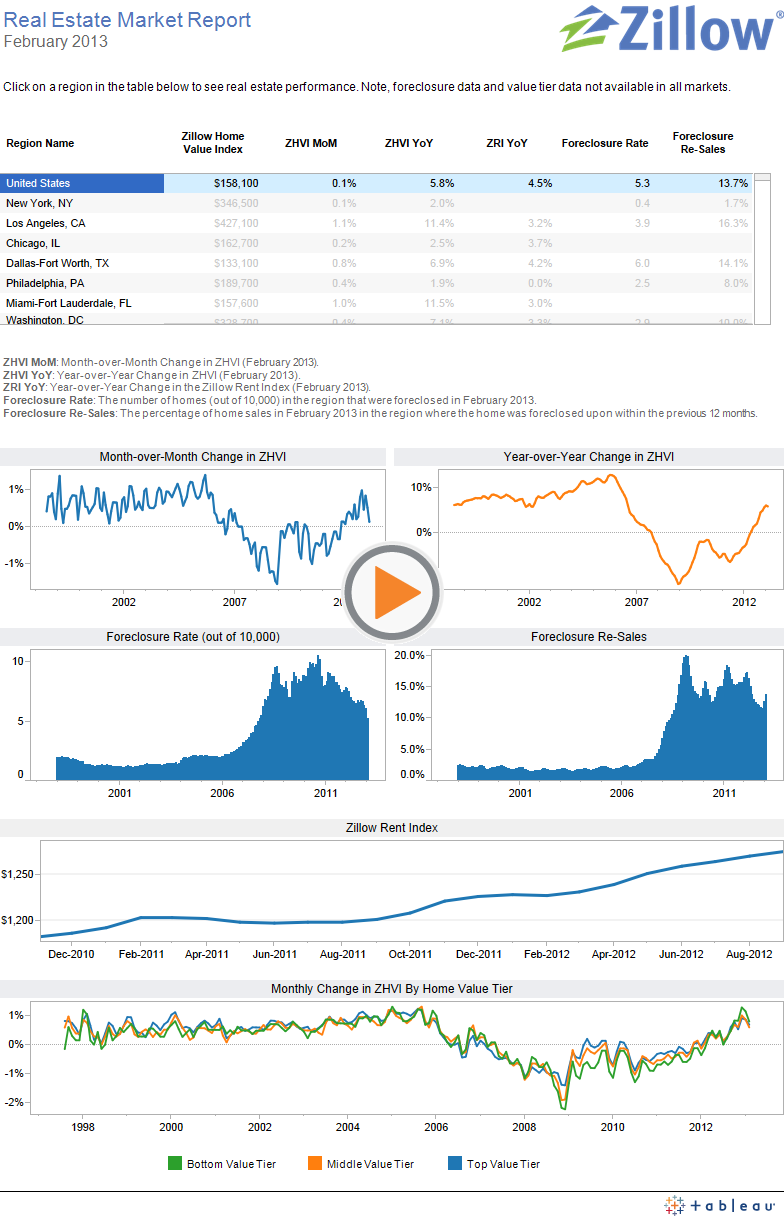

根據zillow的最新數據,今年第一季度美國有1300萬房主其家庭資產(Home Equity)依然為負,意即他們的房貸價值大於他們住宅的價值(Underwater Mortgages)。另外有930萬房主沒有足夠的家庭資產來購買新住宅。全國房主中有2230萬--即43.6%無法從他們現有的房產中解套,這可以解釋為什麽眼下二手房市場供應緊張。另外需要警惕的是,新屋銷售依然比次貸危機前的高峰要低62%,在最低水平躑躅不前,這更證明了廣大中產階級房主由於就業狀態,收入水平和信用記錄的限製沒能大舉入市,導致新屋市場萎靡不振;而投機者憑借現金優勢在二手房市場掃貨,推高行情。

(如上圖所示,美國依然有45%的家庭資產為負)

(新屋銷售依然比次貸危機前的高峰要低62%)

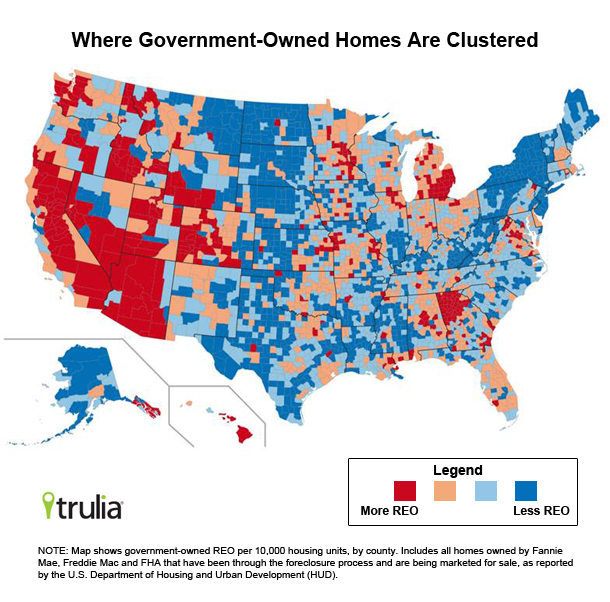

那麽是誰在二手房市場瘋狂作市呢?原來是黑石(Blackstone)這樣的華爾街大鱷。事情緣起於去年2月1日,美國聯邦住房金融局為了消除大量資不抵債的法拍屋壓低全國樓價,啟動了“自有房產租賃”計劃(REO-to-Rent),大的金融機構可以通過政府資助的超低息融資,以批發價購買法拍屋,然後把它們改造成出租屋。機構投資者進入樓市,替大量的超低息資金尋找到了出路,一方麵可以通過租金套利,另一方麵如果租金套利空間減小,亦可以拋售套現,翻手雲覆手雨,縱享騎牆之勢。根據摩根大通最近的一份報告,私募和對衝基金總共在“自有房產租賃”項目中投入了多達100億美元,其中黑石投入了45億美元,這些資金足以買下全美法拍屋總量的15%。難怪次貸重災區的房市在“自有房產租賃”計劃推出之後表現如此優越,根據CoreLogic的數據,去年機構投資者占邁哈密房屋交易總額的30%,鳳凰城的23%,拉斯維加斯的19%。這個時候慫恿中國豪客入場,疑有替華爾街大鱷接盤之嫌。

(上圖兩房和聯邦住房金融局持有的法拍屋分布地圖)

但問題是“自有房產租賃”提供的套利盛宴已接近尾聲。根據trulia的數據,今年第一季度全美住宅均價比去年同期上揚8.3%,遠遠高於租金增長的2.4%,這大大提高了“自有房產租賃”的成本,壓低了其回報,機構投資者拋售的壓力越來越大。果不其然,去年10月,大型對衝基金Och-Ziff 在入場一年後便宣布退出“自有房產租賃”項目,聲稱租金收入低於預期,與其出租不如抓住樓價攀升的機會拋售。隨著租金增長的惡化,機構投資者不會甘當房東,拋售者會越來越多。過去一年裏來自機構投資者的強勁需求拉高了全美房價,在他們紛紛離場後,美國樓市的紅火就將無以為繼,最可怕的是如果拋售集中出現,樓價勢必暴跌,其時誰來接盤呢?難怪最近多金的中國豪客會被華爾街房托頻頻慫恿。

(如上圖所示,近來房價上升遠遠快於租金上升)

與此同時,“自有房產租賃”市場的最大玩家黑石正在準備用金融衍生物來對自己掃貨錄得的地產進行證券化,既杠杆化收益又轉嫁風險:一方麵,可以發行以租金收入流為保障的債券,類似於作祟於次貸危機的房貸支持證券(Mortgage-Backed Security),我們權且稱之為房租支持證券(Rent-Backed Security)。另一方麵,通過房地產投資信托基金(REIT)的渠道把持有地產售出,如果房價增長態勢積極,將在2013至2014年完成大部分銷售。

美聯儲推出QE3和QE4後,華爾街上流動性泛濫,機構投資者便把當時跌入穀底的房產作為一個可資套利的資產級別,借助無以倫比的資金優勢和大銀行資源,機構投資者主宰了法拍屋市場,把一般的零售房主推向了新屋市場,減輕了法拍屋大量囤積對樓市的壓迫,促進了樓價的整體攀升。樓市金融衍生物的野蠻派生和機構投資者套現離場的需求都是懸掛在美國樓市之上的達摩克利斯之劍,樓市風向隨時可能劇變。在美國中產階級的家庭資產去杠杆化出現根本性改善之前,美國樓市隻是華爾街作市的賭場。瘋狂繁榮的背後的可能是泡沫破滅的臨界點。

(後記)

最近“去美國買房”成了中國投資界非常時髦的一個話題,一方麵美國樓市漲勢喜人,另一方麵中國的地產成為新一屆政府重點打壓的對象,這一切使得越來越多熱衷置業的中國投資者開始移師大洋彼岸。

常聽見國內外的評論員說美國的樓市紅火得不得了,

許多投行也在大力的向他們的客戶推樓,其中著名對衝基金投資家John Paulson便進行了兩輪私募,高達數億美元進入樓市。一派熱鬧景象,許多評論員便大方地宣布美國樓市的第二輪牛市開始了。

美國是個房主社會(home ownership society),以中產階級為中堅的零售房主是房地產市場最重

要的一支力量,他們的普遍參與將決定美國樓市的複蘇是否具有可持續性。在寫作【美聯儲退市和美股困境】的過程中,從消費者信用增長的結構分析中,我發現美國中產階級的家庭資產去杠杆化進程並沒有實質性的改善,因此我覺得零售房主目前缺乏成為美國樓市主要動力的實力。那麽美國樓市目前的一片紅火背後的推手是誰?這些需求的結構和動機將直接決定目前美國樓市搶眼的表演到底是泡沫還是可持續性的複蘇表現。

08年次貸危機後,

一位投行的朋友告訴我中國在房利美和房貸美中有數千億美元投資,可能血本無歸,聽得我瞠目結舌。前事不忘後事之師,如今華爾街又慫恿中國的金主們去美國炒樓,可惜國人記憶力太短暫,又摩拳擦掌躍躍欲試。和上一次一樣,這一次中國的金主們可能又要做一次接盤的冤大頭。

因此分析為文。

作者:公民經濟學家吳迪