吳裕彬

個人臉書主頁:https://fb.me/yubinwood

正文

歐洲在主權債務危機中掙紮,美國的複蘇步履蹣跚,美聯儲的超低息政策和歐洲央行的降息似乎都沒有激活死氣沉沉的信貸市場。流動性枯竭似乎是揮之不去的夢魘,可有誰知道最可怕的並不是流動性枯竭,而是一場一觸即發的流動性洪水。

貨幣戰爭比任何時候離我們更近。

我們已站在全球性量化寬鬆接力大賽的邊緣,嚴格執行緊縮財政的英國政府已經把拉動經濟的接力棒徹底丟給了鐵了心要搞QE的英格蘭銀行;出口立國的日本開始出現貿易赤字,日本央行走投無路地宣稱將無限量投入流動性資源來阻止通貨緊縮和日元升值;財政政策被議會政治劫持的美國除了美聯儲的印鈔機之外很難有什麽令萎靡經濟心跳加速的良藥;歐元危機複巢之下的歐洲銀行體係已麵臨崩潰的危險,除了歐洲央行的量化寬鬆之外別無生途。

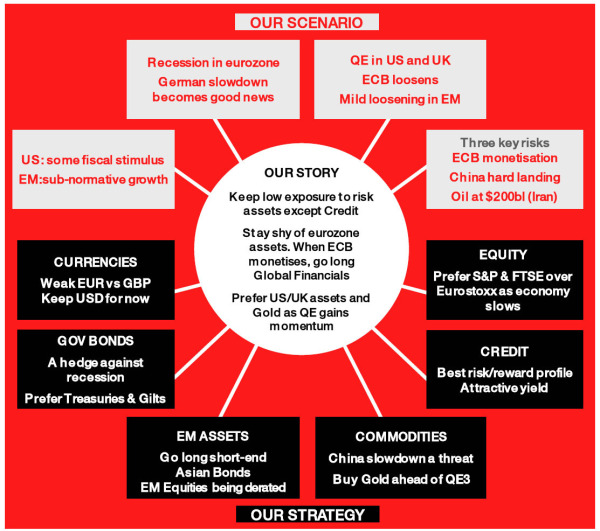

在其今年第四季度的《複合資產組合投資戰略報告》中,興業銀行估計美聯儲將在明年1月的聯邦公開市場操作委員會聲明中宣布QE3,QE3將會從2012年3月一直持續到年底。規模將在1.5萬億美元左右。

QE3將會推倒全球競爭性貨幣寬鬆和貶值的多米諾骨牌。通貨膨脹,特別是食品通 脹將會持續惡化,在新興國家尤其為甚。值得注意的是眼下以巴西,中國為首的新興國家已放棄了對通脹的警惕,貨幣政策開始寬鬆起來,沒有完成對泡沫經濟的結 構性調整,在未來流動性洪水席卷而來的時候可能無法控製局麵。

然而對於黃金的信徒來說,沒有什麽比全球競爭性貨幣寬鬆和貶值(貨幣戰爭)更好的消息了。除了黃金,當然還可以投機糧食,隻是你得抗得過閉眼見餓殍的良心折磨。

(從圖中可以看出黃金價格對QE極為敏感,在量化寬鬆的情況下是投資的上品)

除了黃金和糧食之外,其他的一切似乎都籠罩在不確定性的迷霧之中,銀行業對歐債的風險敞口可能會發生一係列的癌變,對於風險的恐懼和對衝的需求將在交互推升中上升,人們會更瘋狂地利用金融衍生工具來轉移和被轉移風險:

根據國際清算銀行的《2011年上半年場外交易合同報告》,在2010年12月31日到2011年6月30日之間,全球場外金融衍生工具名義總值(Gross Nominal Value)從601萬億美元增加到了708萬億美元,總共增加了107萬億美元,是有史以來的最高紀錄。而與此衕時全球場外金融衍生工具的市值總額(Gross Market Value)從213萬億美元減少到了195萬億美元。

從中可以看出全球期貨市場似乎在交互的補倉通知之下開始崩塌,因此銀行隻有通過不斷賣出新的金融衍生工具合衕來產生新的現金流以維持他們船漏進水的trading desk運轉。

全球GDP目前是63萬億美元,而全球場外金融衍生工具名義總值已達到了708 萬億美元。全球金融體係在過度杠杆化下已經變成了一顆毀滅能力驚人的原子彈。次貸危機之後許下的去杠杆化的宏願如今隻是一江不知流向的春水早被人遺忘。交 互的補倉通知總額會持續上升,銀行隻有通過擴張金融衍生工具的名義總值來掩飾越來越多的壞死的金融衍生工具合衕。而全球場外金融衍生工具市場對歐洲主權債 務的風險敞口很有可能會壓斷脆弱的雙邊淨額結算鏈條(Bilateral Netting),交互補倉通知將可能摧毀全部708萬億美元的金融衍生工具合衕。所以非常迫切的現實是,過度杠杆化的的歐洲銀行必須通過資產結構重組來 減少對主權債務的風險敞口,而這需要上萬億歐元的流動性注入。

也許會有人為美聯儲聯手多國央行救市而歡欣鼓舞,但是歐元資本市場的流動性問題 根本就無法通過美元流動性的寬鬆來解決。市場在喝過這罐美元紅牛之後依然要埋頭下跌,雷曼兄弟和MF global的破產事件將會大規模複製。在全球金融係統原子核爆的前夜,銀行或許會通過對他們的年報進行修飾化妝來掩飾他們已經腐爛的身體:“大到不能 倒”的會有中央銀行護駕,“沒大到不能倒”的將以拉最多人墊背為己任。所以對歐債,歐洲資產,全球銀行股我們要冷酷起來,因為你對他們笑,背後可能挨的是 刀,而對黃金笑,你會笑得很舒服很踏實。

聖經上發大洪水的時候有諾亞方舟,今天我們用黃金做方舟抵禦流動性洪水,可惜的是這方舟太小了,保存不了多少這個在泡沫中過度杠杆化的世界。

評論

目前還沒有任何評論

登錄後才可評論.