2022年12月5日彭博社分析師保羅·戴維易斯發表評論文章《出乎你預料的65萬億看不見的債務》。

為什麽是看不見的債務?保羅所說的這65萬億是外匯調期和遠期合同。為什麽這是看不見的債務?因為這不在公司的資產-債務平衡表裏。調期合同,按照會計慣例,在資產-債務表裏邊是零,隻有當匯率出現波動以後,調期合同才會把市場差價寫到賬上。比如說一個公司簽了一個調期合同,用本幣買1百萬美元,過三個月在賣出在1百萬美元,整個合同的價值就是零。但是,三個月後這個公司就有1百萬美元的履行合約的實質的“還債”,這就是保羅說的看不見的債務。

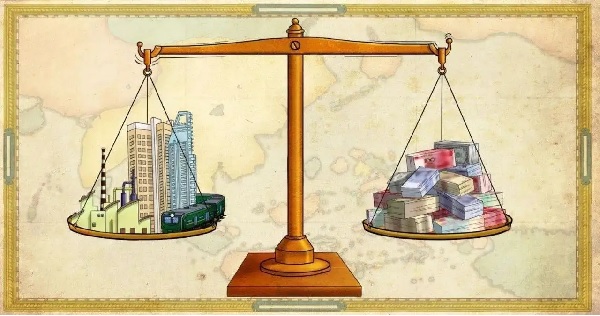

如果說,公司貸款買一個1百萬的美元資產,那麽公司資產-債務平衡表裏就有一個1百萬的資產和1百萬的債務。這是簿內看得見的債務。如果公司用調期買這個資產,而調期合同是完全抵押的合同,即這個買來的資產必須作為調期的抵押,因此,這個資產還不能算作公司的資產,因此不在公司資產-債務平衡表上。這就是臭名昭著的簿外資產-債務。公司能夠以一個調期續一個調期不斷續下去而實質經營這個資產。

保羅講的這個看不見的債務,就是調期和遠期的應付款。這個債務有多大?根據國際結算銀行記賬,65萬億比美國債市資產總值還要多二倍半,是全球總金融資產的14%。

上市公司必須公開財務,首席執行官的薪金和獎金往往以市場股票價格為依據,市場股票價格當然是根據股民評估公司財務得來的市場預期。簿外資產是公司做賬提高股價重要手段之一。自2009年至2018年美聯儲基本是零利率政策,2018年小幅升息,新冠來了2020又降息,2022年為了抑製通脹,則一路加息升升不息。在長期的零利率政策下,由於借錢容易且便宜,公司的簿外資產不斷增加。但是,隨著美聯儲加息,美元對其它貨幣走強,調期和遠期的市場差價值就會越來越大。市場差價值是調期和遠期合同交易結算值的很小的一個分數,即高杠杆。美國升值造成全球流動性緊縮,造成借美元成本越來越高且不容易借到,這樣一來,那些簿外資產就難以繼續用調期來維持,就可能被用作抵押賤賣。去收購這些賤賣的資產,就是抄底。

2022年利率追著通脹不斷加息,由於地緣政治對供應鏈的幹擾,烏克蘭戰爭沒有看到結束的跡象,通脹也看不到平息的勢頭,加息的壓力依然存在。調期這種衍生金融產品是高杠杆產品。2008金融海嘯就是高杠杆出問題了,一發不可收拾。繼續加息就會使得很多商家必須賣出簿外資產,從而可能引發經濟蕭條。

更多我的博客文章>>>