楓葉傳說

談天論地轉載文學城“投機永不眠”網友的文章,寫的非常好,值得收藏。

-----------------------------------------------------------------------------

“再拿邏輯推理舉個例子,一個邏輯推理強的人,聽到一個水平比自己高的人講道理,他至少能聽懂,就會覺得這人好厲害,自己還有很多要提升的空間。可是如果一個邏輯推理很差的人,聽完別人的觀點根本分不清對錯,再加上每個人天生的自我感覺良好,就會認為是別人不行,自己還是很棒的。”

投資這事真的很奇怪,有入市一兩年就做得非常好的,也有入市十幾年依然在苦苦掙紮不能獲利的。

黑暗球場效應

投資之所以進步難,簡單地說就是因為,每筆投資過後我們無法得到一個準確的反饋。有一個理論叫黑暗球場效應,如果我們練習投籃,即便是沒有專業的人指導,我們自己對著球框反複練習,時間久了投籃成功率總能提高一些。可是,如果在一個黑暗的球場中或者蒙住雙眼練習呢?什麽都看不見,投出去的球,自己也不知道進沒進,或者離籃筐有多遠,因為什麽都看不見,所以每次出手後沒有一個即時的反饋,你就沒辦法知道自己應該改善什麽?是力量大了,還是角度不對,就算練上幾年,也很難進步。

投資就像在黑暗的球場練投籃,有時一個錯誤的決策可能為你帶來不錯的收益,有時一個正確的決策短期內帶來的卻是虧損,這使得我們一直在不斷地尋找操作體係,選擇了價值投資,可是買了也會跌呀,忍不住誘惑換個短線戰法,感覺有時靈有時不靈,不行在試試波浪理論?總之入市好多年,一直在尋找可以穩定賺錢的投資體係,一直在試錯中浪費時間。

黑白給個建議,不說別的方法一定不賺錢,但知道買股票就是買企業,基於基本麵選股,合理的價格買入,耐心持有,無視短期波動的價值投資,一定是最適合我們普通投資者的。

上文說的是投資為什麽很難進步的第一個原因,因為股市無法給我們每個投資決策一個正確的反饋,導致我們雖然很努力,但一直在不斷試錯,有的人最終頓悟找到了適合自己的投資體係,有的人浪費了大量的時間最終黯然離場。

因為第一個原因暫時還沒有取得投資成功的人,在一段努力後還有很大概率找到正確的投資方法,隻要願意不斷學習,不斷積累知識,最終還是有很大的概率找到正確的投資道路。

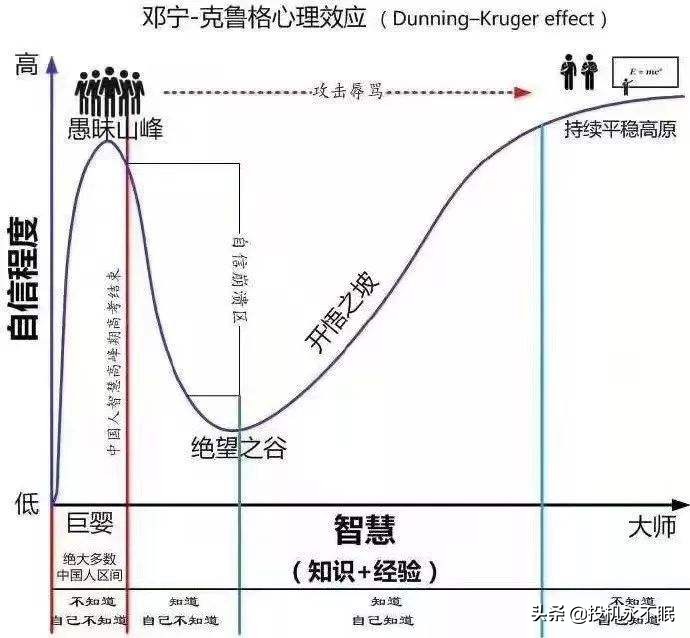

鄧寧-克魯格效應

但是為什麽股市,還有許多其他行業,比如創業,大部分人最終的結局都是失敗的呢,這個原因就是越不懂,越自信。

前段日子在《精英日課》聽到一篇文章,講的是一個重要的心理學效應,叫 鄧寧-克魯格效應,可能這個詞我們大部分人都沒聽過,但這個道理我們肯定早有體會。

先給大家講個故事。你聽沒聽說過檸檬汁可以做隱形墨水?這是真的。就是用檸檬汁寫在白紙上的字,幹了以後就看不見了。然後比如說用電吹風一加熱,字跡就能顯現出來,這是因為檸檬的酸性腐蝕了紙張。

話說1995年,美國有個叫麥克阿瑟惠勒的中年男子,單槍匹馬搶了兩家銀行。銀行的人沒難為他,要錢給錢。電影裏一般搶銀行的都帶個頭套,但是惠勒沒有采取任何偽裝措施,他甚至還對著監控攝像頭笑了笑,搶完銀行就愉快地回家了。

當天晚上警察就抓住了他,並且出示了監控錄像帶的證據。惠勒感到很震驚,說:不對啊,我已經在臉上抹了檸檬汁啊!

也許他聽人說過檸檬汁可以隱形這個知識。但他顯然誤解了隱形的意思。

這個強盜之所以如此愚蠢,就是因為越不懂,越自信,這個叫麥克阿瑟惠勒的中年男子,並沒有真正理解檸檬汁隱形的這個知識,所以他才如此自信,敢用這個方法去搶銀行。

黑白在給大家舉一個和投資相關的例子,在生活中黑白很少告訴別人自己是投資股票的,因為大部分人,聽到你是買股票的都會把你劃為賭徒,至少覺得你是不務正業。他們為什麽這麽自信,不假思索就把和股票相關的人打上不好的烙印,因為越不懂,越自信。他們不懂買入股票就是持有企業一部分的股權,他們認為那隻是一個抽獎代碼。因為他們不懂,所以他們非常自信地覺得,因為張三、李四買股票都虧錢了,所以股票肯定是騙人的。

人在一知半解的時候往往是最自信的

惠勒的愚蠢驚動了康奈爾大學的一位心理學家,叫戴維鄧寧,隨後他跟自己的研究生賈斯汀克魯格搞了一項研究,鄧寧和克魯格招募了一批美國的大學生。首先戴維鄧寧團隊對這些人在幽默感、邏輯推理和語法這三個項目上的能力進行了考核評測。

戴維鄧寧團隊按考核成績把大學生分為了四組,然後讓四組學生自己評測心目中的自己。最終的結果,在考核中實際得分最低的第一組,他們的得分是最低的百分之十幾,但自我評價時他們自認為超過了60%的人,相反考核得分最高的第四組,自我評價時反而低估了自己的能力。隻有在幽默這一項上低分組對自己的高估不那麽明顯,這可能是因為自己幽默不幽默,自己還是比較清楚的,畢竟你講笑話別人從來沒笑過 但即便如此,低水平組的人還是大大高估了自己的幽默感。

所以這個結論就很明顯,那些能力差的人,自我評估能力也差。這就是鄧寧-克魯格效應。

你越不知道,就越不知道自己不知道

我們有時候會說某人迷之自信,之所以這麽說,因為自我評估能力強的人,會很虛心,但自我評估能力差的人,因為認不清自己就會迷之自信,最終,越進步的人越虛心,越落後的人越驕傲,虛心的人就更願意學習,越能認清自己,不斷進步。越驕傲的人,就越迷之自信不願意接受別人的觀點更不願意提升自己,心理學上有句名言,你越不知道,就越不知道自己不知道。

自我評估能力差,就會導致高估自己,直接的後果就是出了問題不在自己身上找原因,總把問題歸咎於別人,用一個詞說就是迷之自信。黑白是個網癮中年,舉個遊戲的例子,黑白平時玩英雄聯盟,遊戲有個認輸係統,就是本隊隊員認為打不過對方,可以投票決定是否認輸。黑白的感覺是,分段越低越愛認輸,本隊表現最差的那位,經常也是發起認輸的那位。這就是鄧寧-克魯格效應,那些能力差的人,自我評估能力也差,他並不認為輸掉比賽是自己的原因,他認為自己的能力很強,隻是隊友太差,所以想盡快結束比賽,開始下一局。這也是1v1競技遊戲一般不會太火的原因,除了沒有團隊合作的樂趣,自我評估差的人要麵對真實的自己,也是一個主要原因。

再拿邏輯推理舉個例子,一個邏輯推理強的人,聽到一個水平比自己高的人講道理,他至少能聽懂,就會覺得這人好厲害,自己還有很多要提升的空間。可是如果一個邏輯推理很差的人,聽完別人的觀點根本分不清對錯,再加上每個人天生的自我感覺良好,就會認為是別人不行,自己還是很棒的。

看看上麵這張圖,一知半解的時候我們根本不知道自己不知道,還以為已經很懂了。直到經曆一次信心的低穀,才有可能走上成功的路。為什麽說有可能呢?因為經曆了低穀,會有一部分人認清了自我開始改變,但依然還會有人覺得,我之所以輸的這麽慘,不是因為我不行,是因為這條路不行,換一條路繼續迷之自信。黑白敢保證,去問100個投資失敗的人,90%都會把原因歸咎於自己以外的原因,因為A股不漲,不適合價值投資等等。

為什麽這個效應直到1999年才被重視?因為對於大部分人而言,做著朝九晚五千篇一律的工作,自我評估能力強一些差一些沒什麽區別,日子照常在過。生活中自我評估能力差也不會帶來什麽太大的影響。

黑白平時愛打羽毛球,會發現在場下的人往往愛給場上的人指揮,但自己上了場,剛才對別人的那些要求自己也做不到。又比如大部分球迷,都隻是業餘愛好,沒有經過專業培訓,並不是非常懂專業球隊的戰術安排,但會以為自己很懂,每天對世界上的知名教練指手畫腳,可是那又能怎麽樣呢?畢竟專業教練也不會來反駁他,他可以沉寂在自我陶醉的喜悅中。

也許有人喜歡指點江山,也許有人認為自己懷才不遇,敢對一知半解的事情侃侃而談,這其實也沒關係,畢竟對生活也沒太大的影響。

但是,作為投資者我們不能這樣,股市是一個放大器,所有性格,情緒、心理學效應,到這裏都會無限放大。

股市不像職場,自我評估能力強,學習能力強,可以找到好的就業機會,自我評估能力差,高估自己不願意進步,也有大量基礎的工作可以做。

在股市因為自我評估能力差而高估自己的人,會把失敗的原因歸咎於自身以外的事物,他會忽略所有投資者麵對的都是一樣環境的事實。在股市,隻有賺錢和虧錢兩種模式,沒有一個低收益的崗位留給自我評估能力差的人,自我評估能力差,高估自己不願學習,最終必然會成為七虧的一員。