猛牛

以曆史為借鑒, 以現實為根據, 以獨立判斷為基礎, 以長期投資為目標, 以基本麵分析為手段, 來謀求理想的長期盈利。貝萊德 iShares 投資策略主管表示,美聯儲加息周期可能已結束,但預計 2024 年下半年才會降息。

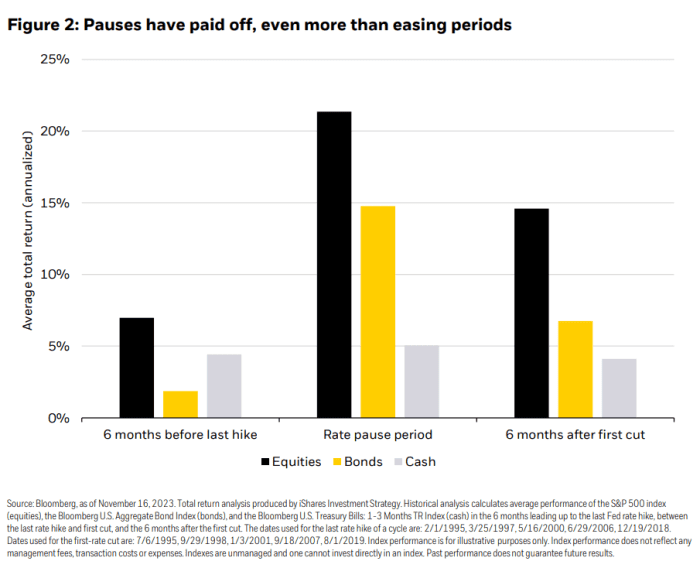

貝萊德表示,持有現金的投資者可能會錯過曆史上美聯儲在上次加息和第一次降息之間的幾個月內暫停加息時出現的股票和債券漲幅。

盡管投資者可能正在等待美聯儲何時開始降息的更多明確信息,但貝萊德 iShares 2024 的圖表顯示,在美聯儲“暫停期”,股票和債券的平均回報率高於首次降息後立即放鬆的時期。展望報告顯示。

貝萊德 2024 年股票展望報告

貝萊德表示,根據自 1990 年以來的前五個加息周期,“美聯儲在上次加息和第一次降息之間平均停頓了 10 個月”。

貝萊德 iShares 投資策略主管 Gargi Pal Chaudhuri 在報告中表示:“我們可能已進入美聯儲加息周期的尾聲,但預計要到 2024 年下半年才會降息。” “雖然傳統觀點認為降息會提振市場表現,但曆史數據顯示,投資者實際上可以在寬鬆開始之前的暫停期內獲得最大回報。”

貝萊德 (BlackRock) 高級 iShares 投資策略師克裏斯蒂·阿庫利安 (Kristy Akullian) 周二在電話中向 MarketWatch 表示,場外的大量幹粉(Dry powder)反映出,在美聯儲加息周期的最後階段,缺乏捕捉股票和債券潛在上漲空間的“真正緊迫感。

貝萊德的報告稱,投資者在“宏觀不確定性”下囤積現金,推動全球貨幣市場基金資產達到 8.3 萬億美元。報告稱,今年全球投資者的現金持有量增加了創紀錄的 1.1 萬億美元,這是“大流行以來的最高配置”。

貝萊德投資研究所(BlackRock Investment Institute)負責人讓·博伊文(Jean Boivin)周二在該公司紐約總部舉行的關於2024年前景的媒體吹風會上表示,由於利率和經濟增長上升的問題,投資者麵臨著有關明年宏觀經濟環境的“重大呼籲”。

阿庫利安在電話中表示:“我們的基本預測不再是經濟衰退。” 與此同時,市場正在消化美聯儲降息的影響,貝萊德認為降息幅度“太大”且“太快”,她表示。

根據 CME FedWatch 工具周二的數據,聯邦基金期貨市場的交易員預計最早可能在 3 月份降息。

在股票方麵,貝萊德建議持有資產負債表強勁、盈利能力穩定的“優質”公司。Akullian 告訴 MarketWatch,投資者可能會考慮在其持有的核心股權中加入“優質股”,並指出 iShares MSCI USA Quality Factor ETF QUAL是獲得此類風險的一種方式。

她還表示,由於 2024 年市場環境可能會波動,“緩衝”交易所交易基金可能會為股票投資組合提供護欄,因為它們限製了回報的一些上行潛力,同時提供了下行保護。貝萊德的報告顯示, iShares Large Cap Moderate Buffer ETF IVVM就是這種策略的一個例子。

至於明年的固定收益策略,阿庫利安認為中期是投資組合的“最佳點”。她表示,iShares 3-7 年期國債 ETF IEI就是其中一種可能性,並建議它可以與主動管理型貝萊德靈活收入 ETF BINC所追求的“核心+策略”相結合。

美國股市周二收盤大多走低,因投資者權衡顯示美國 10 月份職位空缺下降的最新經濟數據。道瓊斯工業平均指數下跌 0.2%,標準普爾 500 SPX 指數下跌 0.1%,納斯達克綜合指數上漲 0.3%。

與此同時,FactSet 最新數據顯示,隨著美國國債收益率下跌,iShares 核心美國綜合債券 ETF AGG周二下午上漲約 0.7%。

根據道瓊斯市場數據,10 年期國債BX:TMUBMUSD10Y 的收益率周二下跌 11.5 個基點至 4.171%,為 8 月 31 日以來的最低利率(基於東部時間下午 3 點水平)。債券收益率和價格走勢相反。