女神,股神

很自戀!嗯!

正文

來源: 路邊野花不採白不採 於 2014-08-04 14:08:29

應網友的邀請,我寫這個係列對stock options進行一個最初級的介紹,順便貼在這裏。大千的各位都是懂行的專家,全都門兒清的可以飄過,也歡迎各位進行補充。但本文無意誘導各位的投資。投資是自己的事情,請大家根據自身的情況自行判斷。

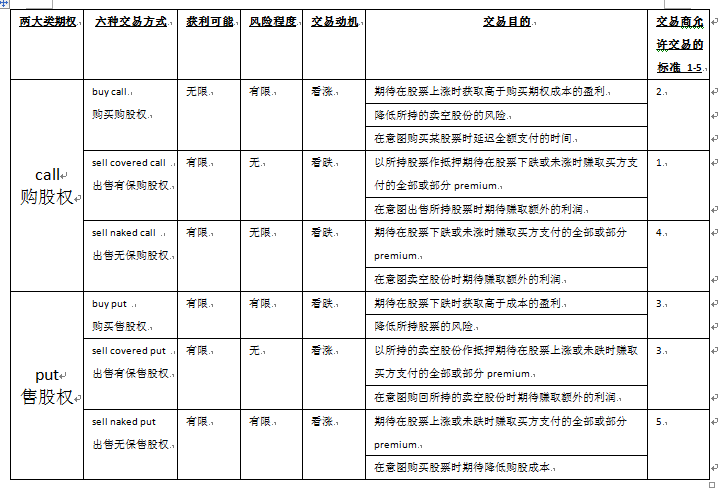

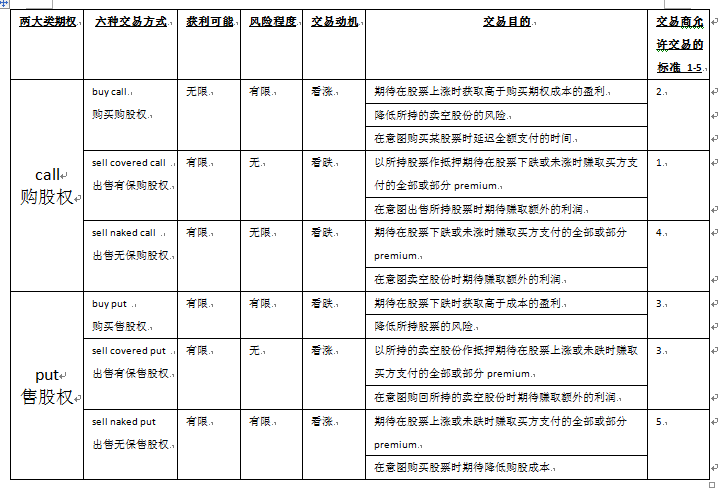

我編製了一個圖表,可能會使大家對股票期權有個大致的了解。

我們先看下麵這張表格。我們以股票CAT的期權作為例子。期權分兩大類,表格左邊的部分是calls(購股權),右邊的部分是puts(售股權)。所謂購股權(call)就是買方在合約到期前有權根據合約價位(strike price)收購賣方手中的股票,即賣方必須按照合約價位賣股;而售股權(put)就是買方在合約到期前有權根據合約價位向賣方出售股票,即賣方必須按照合約價位購股。我們這裏看到的是CAT期權九月和十月份到期(月期權的截止日是每個月的第三個星期五)的幾個合約價位。CAT股票的即時價格為$101.15,所以這幾個接近這樣價格的strike price叫near-the-money strike price。低於這一價格的call的價位叫in-the-money strike price,即黃色部分;高於這一價格的叫out-of-the-money strike price,即白色部分。相反,高於這一價格的put的價位叫in-the-money strike price,即黃色部分;低於這一價格的叫out-of-the-money strike price,即白色部分。

一、buy call(購買購股權)

我們以strike price為100的September call為例。買價為$3.40。花$340買一個option(每個option代表100股CAT股票),買方可以在九月的第三個星期五之前以$100的價格購買100股CAT。$100+$3.40就是每股的成本價。如果CAT在合約到期之前漲到$105,盈利$160。而當初的本金隻有$340,這樣一個月的時間獲利接近50%。這種情況如果是靠買賣股票,幾無可能,而期權卻完全有可能。這就是期權的魅力所在。很多投資人就在公司發布季報之前賭一把。另外如果買100股CAT需要一萬多元的本金,還要承擔股票下跌風險,如果CAT跌到80,就損失兩千多元。而buy call隻有$340的成本,最多的損失是讓它打了水漂,獲利的可能性則是無限的,因為理論上股票可以飛上天。

從表格上我們可以看到其他價位的價格,105的是$1.24,110的是$0.44,115的是$0.21。離CAT的現在的價格越遠就越便宜,因為越難達到那個價位,但一旦獲利,盈利率就越大。

另一方麵,我們可以把十月到期的同樣價位與九月到期的相比較,會發現每個價位都貴一點。十一月、十二月乃至明年到期的就更貴。這就是所謂的time value(時間價值)。因為期限長,CAT漲到預期價位的機會就越大,因此買方就需要付出更大的成本。有時我們看到CAT在幾天之內沒有變化或略漲,期權的價格卻有所下降,這是因為每一天過去都向到期日接近,時間價值逐天減少。

每個期權與CAT的實際價格都存在一個差價。如果買方在購買期權之後立刻行使權利,他一定會虧損。期權賭的是對未來的預期。in-the-money的價位差價較小,deep-in-the-money的價位差價就更小。這是因為買方先期付出的金額較大。還以CAT九月到期的call為例:100的差價是兩塊多,97.5的是一塊多,95的不到一塊。

買call的另一個作用是延遲全額購股的時間。例如你想買100股CAT,需要一萬多一點,但你現在沒有那麽多錢,到明年一月份才有,而你又不希望失去眼下投資CAT機會。你可以買一個明年一月到期的價位在80的call,目前價格為22元。這樣你付出兩千二百元,無論在明年一月CAT漲到160還是260,你都可以在那時以八千元購買100股CAT。著名的股市評論家Jim Creamer就非常讚成投資人用deep-in-the-money call來投資股票,特別是價格較貴的股票。他認為這樣做是把資本效率最大化。

應網友的邀請,我寫這個係列對stock options進行一個最初級的介紹,順便貼在這裏。大千的各位都是懂行的專家,全都門兒清的可以飄過,也歡迎各位進行補充。但本文無意誘導各位的投資。投資是自己的事情,請大家根據自身的情況自行判斷。

我編製了一個圖表,可能會使大家對股票期權有個大致的了解。

股票期權(STOCK OPTIONS )與期貨(futures)有些類似,采取的是同樣的交易方式,都是由買賣雙方通過購買和出售權利,在未來的一個規定的時間點以合約價格與當時的市場價格相比較,來決定雙方的盈虧。就買方而言,是先支付一小部分資金(premium)購買一份合約,期待在合約到期時市場價格超過合約價位(strike price)。而就買方而言,是先把買方的所支付的premium放進腰包,然後祈禱在合約到期時市場價格並未達到合約價位的水平,從而將premium歸為己有。買方由於出資購買了合約,是主動一方,有權在合約到期前的任何時間要求賣方根據合約價位購買或出售股票。而賣方是被動一方,最大的希望是在合約到期時合約的價值變為零。如果不是零,賣方就會被叫到(assigned),即自動由證券商根據合約價位購買或出售股票。

)與期貨(futures)有些類似,采取的是同樣的交易方式,都是由買賣雙方通過購買和出售權利,在未來的一個規定的時間點以合約價格與當時的市場價格相比較,來決定雙方的盈虧。就買方而言,是先支付一小部分資金(premium)購買一份合約,期待在合約到期時市場價格超過合約價位(strike price)。而就買方而言,是先把買方的所支付的premium放進腰包,然後祈禱在合約到期時市場價格並未達到合約價位的水平,從而將premium歸為己有。買方由於出資購買了合約,是主動一方,有權在合約到期前的任何時間要求賣方根據合約價位購買或出售股票。而賣方是被動一方,最大的希望是在合約到期時合約的價值變為零。如果不是零,賣方就會被叫到(assigned),即自動由證券商根據合約價位購買或出售股票。

)與期貨(futures)有些類似,采取的是同樣的交易方式,都是由買賣雙方通過購買和出售權利,在未來的一個規定的時間點以合約價格與當時的市場價格相比較,來決定雙方的盈虧。就買方而言,是先支付一小部分資金(premium)購買一份合約,期待在合約到期時市場價格超過合約價位(strike price)。而就買方而言,是先把買方的所支付的premium放進腰包,然後祈禱在合約到期時市場價格並未達到合約價位的水平,從而將premium歸為己有。買方由於出資購買了合約,是主動一方,有權在合約到期前的任何時間要求賣方根據合約價位購買或出售股票。而賣方是被動一方,最大的希望是在合約到期時合約的價值變為零。如果不是零,賣方就會被叫到(assigned),即自動由證券商根據合約價位購買或出售股票。

)與期貨(futures)有些類似,采取的是同樣的交易方式,都是由買賣雙方通過購買和出售權利,在未來的一個規定的時間點以合約價格與當時的市場價格相比較,來決定雙方的盈虧。就買方而言,是先支付一小部分資金(premium)購買一份合約,期待在合約到期時市場價格超過合約價位(strike price)。而就買方而言,是先把買方的所支付的premium放進腰包,然後祈禱在合約到期時市場價格並未達到合約價位的水平,從而將premium歸為己有。買方由於出資購買了合約,是主動一方,有權在合約到期前的任何時間要求賣方根據合約價位購買或出售股票。而賣方是被動一方,最大的希望是在合約到期時合約的價值變為零。如果不是零,賣方就會被叫到(assigned),即自動由證券商根據合約價位購買或出售股票。凡是在證券商那裏開有股票投資帳戶(401K和IRA除外)都可以申請交易期權。證券商要根據投資人的資產、投資經曆、投資目的等進行審核,給予你不同等級的期權交易許可。每個證券商都有自己的審核標準。我個人認為,選擇證券商進行期權交易,commission的價格不是最重要的,該證券商對交易期權的管理是否嚴苛比較重要。

在美國交易市場上,每個不低於一美元的普通股股票都有自己的期權買賣。每一個期權合約代表100股股票。由於期權是依附於某一股票(underlying stock)的,隨時根據該股票的上下變動而變化,所以股票期權也是我們常說的衍生金融產品(derivatives)的一種。期權增加了股票市場的多樣性和活躍度,吸引更多的投資人和資金進入市場。即使在股票低迷時,人們照樣還是可以通過期權尋求投資機會。投資人可以根據各自的動機和目的,以六種方式進行期權運作。這六種方式各有不同的著眼點、目的、方式和風險,容我慢慢一一做簡單介紹。

我們先看下麵這張表格。我們以股票CAT的期權作為例子。期權分兩大類,表格左邊的部分是calls(購股權),右邊的部分是puts(售股權)。所謂購股權(call)就是買方在合約到期前有權根據合約價位(strike price)收購賣方手中的股票,即賣方必須按照合約價位賣股;而售股權(put)就是買方在合約到期前有權根據合約價位向賣方出售股票,即賣方必須按照合約價位購股。我們這裏看到的是CAT期權九月和十月份到期(月期權的截止日是每個月的第三個星期五)的幾個合約價位。CAT股票的即時價格為$101.15,所以這幾個接近這樣價格的strike price叫near-the-money strike price。低於這一價格的call的價位叫in-the-money strike price,即黃色部分;高於這一價格的叫out-of-the-money strike price,即白色部分。相反,高於這一價格的put的價位叫in-the-money strike price,即黃色部分;低於這一價格的叫out-of-the-money strike price,即白色部分。

一、buy call(購買購股權)

我們以strike price為100的September call為例。買價為$3.40。花$340買一個option(每個option代表100股CAT股票),買方可以在九月的第三個星期五之前以$100的價格購買100股CAT。$100+$3.40就是每股的成本價。如果CAT在合約到期之前漲到$105,盈利$160。而當初的本金隻有$340,這樣一個月的時間獲利接近50%。這種情況如果是靠買賣股票,幾無可能,而期權卻完全有可能。這就是期權的魅力所在。很多投資人就在公司發布季報之前賭一把。另外如果買100股CAT需要一萬多元的本金,還要承擔股票下跌風險,如果CAT跌到80,就損失兩千多元。而buy call隻有$340的成本,最多的損失是讓它打了水漂,獲利的可能性則是無限的,因為理論上股票可以飛上天。

從表格上我們可以看到其他價位的價格,105的是$1.24,110的是$0.44,115的是$0.21。離CAT的現在的價格越遠就越便宜,因為越難達到那個價位,但一旦獲利,盈利率就越大。

另一方麵,我們可以把十月到期的同樣價位與九月到期的相比較,會發現每個價位都貴一點。十一月、十二月乃至明年到期的就更貴。這就是所謂的time value(時間價值)。因為期限長,CAT漲到預期價位的機會就越大,因此買方就需要付出更大的成本。有時我們看到CAT在幾天之內沒有變化或略漲,期權的價格卻有所下降,這是因為每一天過去都向到期日接近,時間價值逐天減少。

每個期權與CAT的實際價格都存在一個差價。如果買方在購買期權之後立刻行使權利,他一定會虧損。期權賭的是對未來的預期。in-the-money的價位差價較小,deep-in-the-money的價位差價就更小。這是因為買方先期付出的金額較大。還以CAT九月到期的call為例:100的差價是兩塊多,97.5的是一塊多,95的不到一塊。

買call的另一個作用是延遲全額購股的時間。例如你想買100股CAT,需要一萬多一點,但你現在沒有那麽多錢,到明年一月份才有,而你又不希望失去眼下投資CAT機會。你可以買一個明年一月到期的價位在80的call,目前價格為22元。這樣你付出兩千二百元,無論在明年一月CAT漲到160還是260,你都可以在那時以八千元購買100股CAT。著名的股市評論家Jim Creamer就非常讚成投資人用deep-in-the-money call來投資股票,特別是價格較貴的股票。他認為這樣做是把資本效率最大化。

買call的還有一個作用是為賣空股票止損。例如你向證券商借100股CAT現在賣掉,期待CAT將來下跌時再買回賺取差價。但如果CAT未如你所願下跌而是上漲,你就必須在市場以高價購買CAT來歸還你借的那100股。怎麽辦?你可以買一份保險,就是買一個call。如果call能夠贏利,就用來衝抵你手中放空的損失。

購買期權需要當時見現錢,沒有買股票的三天緩衝期。也不能用向證券商借的馬金(margin)。購買期權比較容易取得證券商的批準,因為投資人的損失最多是讓premium打了水漂,而不會傷及證券商(證券商審批投資人的期權交易申請時,首先考慮的是投資人的行為是否會使證券商自身承擔風險)。

下集我們繼續討論期權交易的其它方式。

評論

目前還沒有任何評論

登錄後才可評論.