劍客

由金融投資到財務自由,由財務自由到生命自由。

今年 5 月,oppo 旗下的芯片設計公司哲庫突然宣布關閉後,oppo 前營銷副總沈義人在隔天淩晨發了條微博:錢不能解決的問題,往往才是真正的 " 難題 "。

哲庫關閉的原因尚無定論,外界的猜測既有財務層麵的計算,也有地緣層麵的考量。比如美國很有可能如法炮製對海思的禁令,導致芯片無法生產。考慮到哲庫的自研 NPU 芯片采用了 6nm 製程,這種觀點並非沒有可能。

同時,包括哲庫在內,大多數中國手機品牌在自研芯片上都選擇了一種漸進策略——把手機 SoC 想象成多個芯片拚裝起來的大芯片,國內品牌的策略則是從邊緣的芯片開始,一點一點換成自研芯片,最終實現整塊 SoC 的自研。在關閉前,哲庫已經發布了 NPU 芯片,據說自研的 AP 芯片也即將量產。

不過,無論這種策略進展如何,最終都會觸及高通的核心地帶。

高通與手機品牌的關係比較複雜:高通的收入依賴手機品牌的出貨量,但由於高通在高端 SoC 上的巨大份額,導致手機品牌也依賴著高通,比如 " 首發驍龍芯片 " 會成為賣點。另外,高通的拳頭產品除了驍龍係列 SoC,還有技術難度更大的基帶芯片——這是蘋果都沒跨過的高牆。

2019 年初,蘋果公司的 COO 傑夫 · 威廉姆斯 ( Jeff Williams ) 向美國聯邦貿易委員會(FTC)證實,蘋果曾希望在最新款 iPhone 中使用高通的 4G LTE 處理器,但被高通拒絕。

此前,高通為蘋果提供用於支持手機通訊的基帶芯片,而蘋果控訴高通對收取過高專利授權費用,高通則指責蘋果扣留約 80 億美元的應付專利費用。

基帶芯片是手機的核心零部件之一,在華為的芯片無法獲得代工後,能夠在主流市場站穩腳跟的幾乎隻有高通和聯發科,在高端機型裏,高通幾乎處於壟斷地位,這也為它帶來了巨大的商業話語權。

在與蘋果的合作中,高通隻向蘋果提供通訊相關的服務,卻按照整機售價 5% 的金額進行收費。也就是說,隻要蘋果手機漲價,高通都能等比例沾光。

2016 年後,蘋果一邊和高通打官司,一邊引入二供:從 iPhone 7 開始,到了 iPhone XS 和 iPhone XR 一代,全部使用了英特爾的基帶芯片。

也是從那時起,iPhone 就不斷被曝出信號問題,並且隨著 5G 開始普及,除了華為,幾乎所有的 5G 機型的內置基帶芯片都來自高通。此時蘋果蠢蠢欲動,但革命戰友英特爾卻不出意外的掉了鏈子:5G 基帶芯片遲遲沒有進展,最早也要 2020 年才能發布 5G 手機。

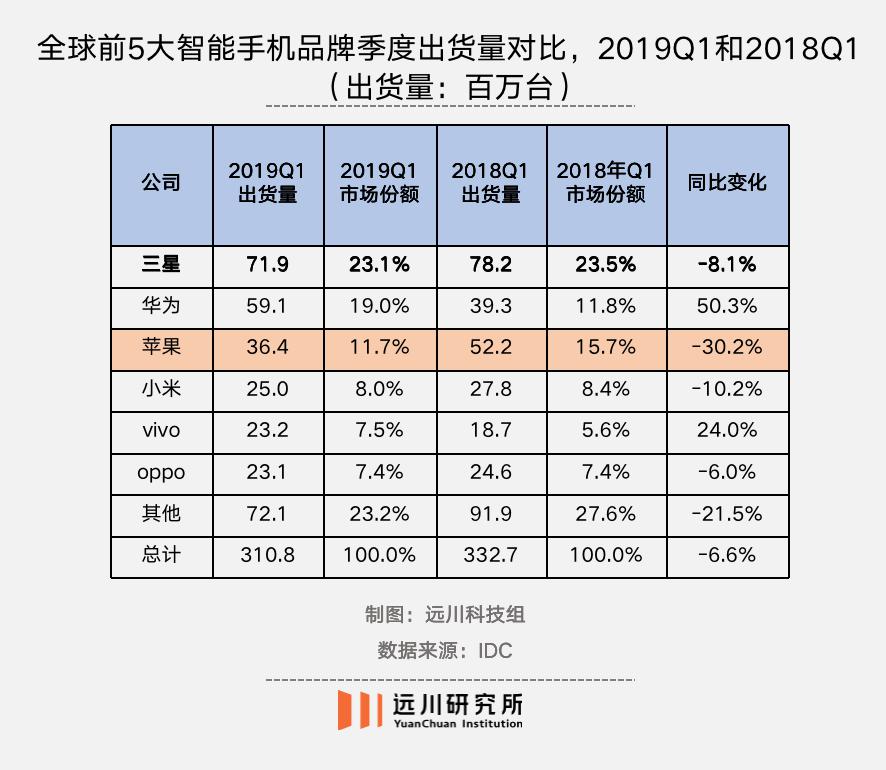

2018 年第四季度,蘋果創下三年來最大銷量降幅。2019 年第一季度,出貨量繼續暴跌 30% [ 11 ] 。

於是,蘋果做了一件不太符合其行事風格的事:向高通低頭。

蘋果也啃不動的硬骨頭

2019 年 4 月 16 日,蘋果、高通發出一紙公告,宣布彼此握手言和,撤銷雙方在全球範圍內的全部訴訟。當日,高通股價應聲上漲 23%,創下 1999 年以來單日最高漲幅。

這場長達兩年的法律糾紛圍繞著手機上最關鍵的零件之一:基帶芯片。

基帶芯片之於手機,相當於大腦之於人體。簡單來說,它負責將外界語音、數據信號編譯成用來發射的基帶碼,又將收到的基帶碼解碼成人類可以理解的語音或其他數據信號。

從技術層麵看,基帶 /BP 芯片的技術難度比手機的處理器 /AP 芯片還要高。2G/3G 時代,飛思卡爾、德州儀器、英飛淩、意法半導體都曾稱霸一方。早期的 iPhone 基帶芯片就由英飛淩獨家供應,到了 4G 時代,市場迅速集中,主流基帶芯片的開發商隻剩下了高通、華為、聯發科幾家。

2019 年,華為在北京發布的巴龍 5000 就是一款基帶芯片

華為一度早於高通發布第一款 5G 基帶芯片,但由於製裁無法獲得代工。因此在高端手機市場,高通幾乎是唯一的選擇。

2010 年,蘋果在 iPhone 4 中引入高通,與主供應商英飛淩同台競爭,結果裝配了高通芯片的 iPhone 性能完勝。隨後,高通趁熱打鐵和蘋果簽訂了獨占協議:高通每年支付蘋果 10 億美元,以此換取與蘋果的獨家合作;而蘋果則需要向高通支付專利費:每隻蘋果手機售價的 5% [ 5 ] 。

伴隨 iPhone 的暢銷,這筆協議蘋果越算越虧。在 2016 年協議到期前,蘋果開始謀劃引入基帶芯片的二供,把目光投向了英特爾。

英特爾的基帶芯片業務來自英飛淩,後者在失去蘋果訂單後就把這塊業務賣給了英特爾。當時,高通正因為飽受爭議的商業模式引發眾怒,在韓國、歐盟和中國都被反壟斷調查。

英特爾時任 CEO 歐德寧在采訪時信心滿滿,順便借蘋果誇獎自己的高瞻遠矚:" 喬布斯認為這筆收購是明智之舉。"

蘋果的策略是先用英特爾的基帶芯片將高通一軍,然後逐漸過渡到自研芯片,市場一度有消息稱蘋果會與聯發科合作研發。2016 年,覺得時機已到的蘋果在 iPhone 7 中引入英特爾作為二供,同時對高通發起訴訟。

然而蘋果千算萬算,沒算到英特爾掉鏈子:根據 Cellular Insights 的測試,高通基帶版的 iPhone 網絡性能,普遍比英特爾版高出了 30%。而為了讓兩個版本的網絡性能齊平,蘋果甚至故意降低高通版本的信號能力 [ 2 ] 。

到了 2019 年,高通已經開始向三星供應 5G 基帶芯片,眼看著英特爾連 4G 還沒整明白,蘋果隻好放下身段,與高通達成和解。

基帶芯片的研發難點主要在於兼容性。比如,5G 基帶芯片需要同時兼容 2G/3G/4G 網絡,同時還要適應各個國家和地區使用的手機通信頻段,這也是為什麽有基帶芯片設計能力的,往往都是曆史悠久的通信巨頭。

另外,後來者往往還需要繞開先發公司的專利牆,這又增加了研發難度。英特爾的基帶芯片業務收購自英飛淩,後者則又脫胎於西門子的半導體部門。2015 年,英特爾還收購了威睿電通,獲得 CDMA 相關技術,但顯赫家世加上資本運作,依然補不足技術的短板。

蘋果和高通和解後,打包收購了英特爾的基帶芯片部門。按照規劃,蘋果打算到 2024 年,80% 的 iPhone 使用自研芯片,20% 向高通采購。然而,根據果學第一人郭明錤的爆料,蘋果自研 5G 基帶芯片失敗,高通仍將是新機型 5G 基帶芯片的獨家供應商 [ 7 ] 。

在英特爾的基帶部門被收購後,原本在中國西安 300 人規模的研發團隊也就地解散 [ 3 ] 。有媒體報道稱,大部分員工被哲庫陸陸續續收入麾下。至於哲庫在內部是否啟動了基帶芯片的研發,已經不得而知。

而對高通來說,基帶芯片上的技術優勢,會變成公司經營決策力一個重要的杠杆,撬動巨大的商業話語權。

買基帶送芯片

2015 年 2 月,在經曆 14 個月的調查後,高通在中國支付了 9.75 億美元的罰款,並被責令調整專利授權模式。同年 12 月,歐盟也指控高通濫用市場地位,打壓競爭對手;2016 年 12 月,韓國反壟斷機構對高通處以 8.54 億美元的罰款。

一係列訴訟本質上抗議的是高通的商業模式:高通將芯片和專利許可進行捆綁銷售,使得世界幾乎所有手機廠商都無法繞過高通。

高通的迅速發展開始於 90 年代初期對 CDMA 路線的押注,並在這個過程中積累了大量的專利。2G 時期,CDMA 的優勢並不明顯,但到了 3G 時代,高通專利積累的價值被迅速放大。這一技術的所有專利,基本都被高通包圓。後來者想要使用,要麽向高通支付高額專利費用,要麽繞開所有專利。

所以,蘋果自研基帶的難點並不全是技術問題,而是如果依舊使用高通的專利,那麽自研的意義就幾乎為零。

由於海思的基帶芯片隻供應華為手機,在利潤最豐厚的高端機市場裏,基帶芯片幾乎被高通壟斷。比如三星有自己的基帶芯片,但高端機型依然采用高通的方案。這也讓高通創造了一種特殊的商業模式,業內戲稱為 " 買基帶送芯片 "。

一部手機裏有上百個芯片,理論上來說,手機品牌可以自由選擇芯片廠商,但在高通的框架下,如果手機品牌選擇高通之外的芯片供應商,就需要支付更高的專利使用費 [ 6 ] 。舉例來說,如果手機品牌同時采用聯發科的處理器和高通的基帶芯片,那麽就要向高通多交錢。

捆綁銷售在半導體產業中並不鮮見。博通就曾將電視機頂盒芯片和寬帶調製解調器芯片等產品捆綁出售。這本質上是科技公司基於優勢業務上的領先地位,打壓競爭對手,擴大商業話語權的手段。但這也導致利潤率本就不高的手機品牌對高通形成依賴,手機 " 含高量 " 爆表。

中國手機品牌的芯片自研路線,通常從邊緣的 ISP(圖像信號處理器)入門,哲庫則從技術難度更大的 NPU 入手,最後攻克難度最大、成本最高的 CPU、基帶芯片等環節,最終實現一整塊 SoC 對高通的替代。但無論這個路徑多麽完美,最後都會不可避免的和高通產生利益糾紛。

從高通多年的訴訟過程來看,這是一塊不折不扣的硬骨頭。盡管被各國政府罰了個遍,但目前高通正在準備上訴,推翻歐盟的反壟斷製裁。

目前,除了中低端市場的展銳,中國大陸能在處理器和基帶芯片上打破高通壟斷的,隻有海思一家。不過由於海思的芯片不外供,其他品牌長時間裏也隻能依賴高通。

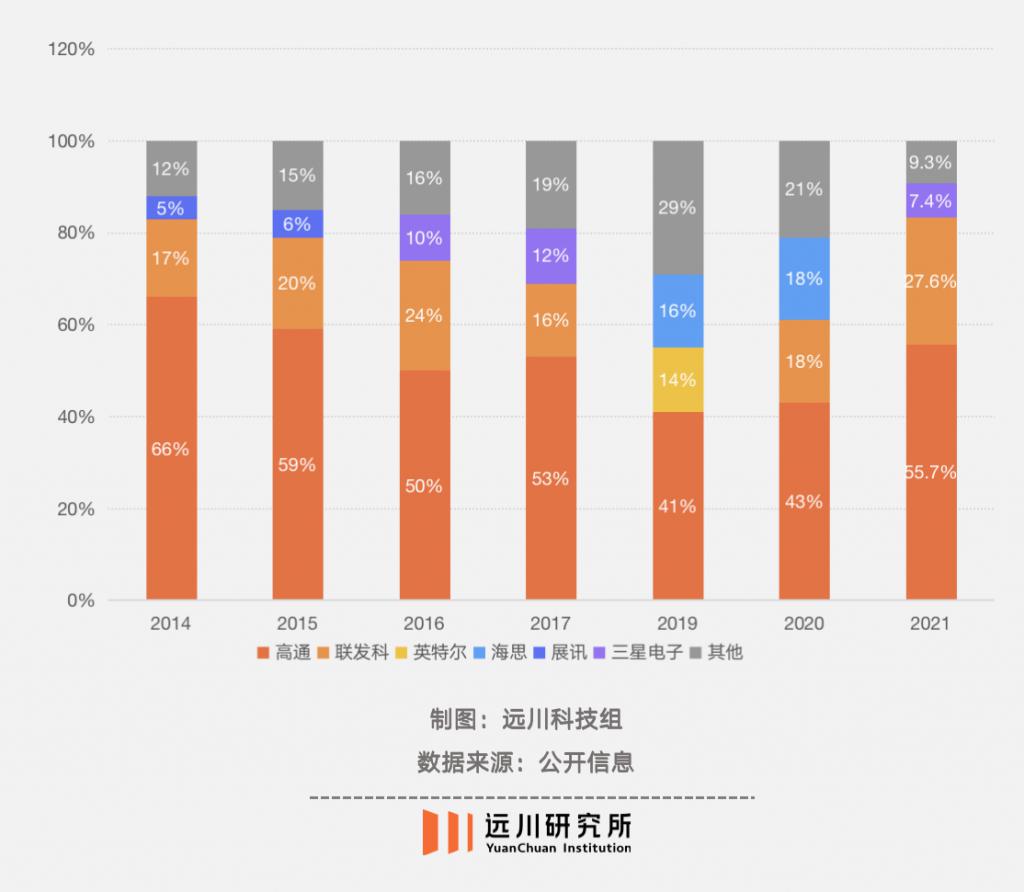

2014 年至 2021 年全球基帶處理器份額

另一方麵,華為被製裁後,也帶來了嶄新的問題:包括基帶芯片在內的產品無法獲得代工,導致海思空有設計能力,卻無法生產。目前,華為的手機也隻能使用高通的芯片組。

繞不開的台積電

2020 年 6 月,美國針對華為的禁令再度升級,海思推出了迄今最後一代手機 SoC:5nm 製程的麒麟 9000。依靠這款芯片,華為在全球 5G 手機中一度占據 54.8%的份額。

華為一直是台積電第二大客戶,在製裁升級前的 2019 年,華為貢獻了 361 億元銷售額,占台積電總營收的 14%。

從 2009 年的 K3V1 算起,海思花了近十年的時間,讓麒麟芯片在性能參數上超過了高通驍龍,這一方麵是海思在漫長時間裏積累的的設計能力,但另一方麵,台積電是這個過程中很容易被低估的一個角色。

由於格羅方德、聯電等晶圓廠早早宣布不再探索 10nm 以下的先進製程,目前高端製程的代工廠實質上隻有兩家:台積電和三星。2019 年,兩家公司都已經量產 5nm 工藝。

需要特別指出的是,所謂 5nm 已經脫離了物理學的含義,本質上是一個代工廠技術迭代的宣傳概念,並非指實際工藝水平。

麒麟 9000 原本的對標產品是高通的驍龍 888,此前,高通的驍龍 855 和 865 兩代芯片都選擇台積電 7nm 工藝。但驍龍 888 最終采用了三星的 5nm 工藝,同工藝的產品還有三星自家的 Exynos 2100,而麒麟 9000 和同期的蘋果 A14 選擇了台積電 5nm。

事實證明,雖然工藝節點相同,但三星的 5nm 工藝卻在功耗控製上不敵台積電,驍龍 888 因為功耗過高,頻繁出現手機發燙和電池不耐用的問題,一眾旗艦機型在發布前給驍龍 888 做足了宣傳,結果慘遭打臉。

搭載驍龍 888 的小米 11 在長時間重度遊戲負載的場景下,機身溫度一度逼近 50 ℃。B 站整活 up 主還做了用小米 11 煎雞蛋的視頻,雷總也因小米 11 的發熱問題被罵上熱搜,替三星和高通背了黑鍋。

另一位三星的大客戶是英偉達,其 RTX30 係 GPU 采用了三星 8nm 工藝,但到了 RTX40 係產品,英偉達也換成了台積電 N4(4nm)工藝。驍龍 888 的後續產品驍龍 8 Gen1 換成了三星 4nm 工藝,但依然存在 " 火龍 " 問題。去年 7 月,分析師郭明錤透露,2023 年至 2025 年的驍龍 8 芯片,將全部轉由台積電代工 [ 8 ] 。

簡而言之,海思從麒麟 980 開始的領先地位,既有本身的芯片設計能力,很可能也有台積電的技術優勢發揮的作用。

另一方麵,考慮到針對華為的製裁,海思很有可能拿出了更多超前的技術儲備。

一般來說,芯片設計公司都有明確的研發路線圖,比如英特爾去年發布了 13 代酷睿處理器,但 15 代酷睿很可能已經在流片試產了。而海思在遇到製裁的背景中,有可能將研發規劃中的未來產品提前上線,實現了更強的參數性能。

當然,這隻是一種推測——突然的製裁,也有可能打亂原本的研發規劃。

一個典型的芯片研發路線圖

要真正要全方位超過高通,恐怕比我們想象的更難。而到 2022 年,1000 萬片麒麟芯片幾乎用盡,海思在手機芯片市場的份額已經接近歸零。

無論哲庫的研發規劃如何謹慎,它都不可避免的會撞上高通的專利牆和台積電的代工。考慮到哲庫的第一代產品馬裏亞納 X 已經采用了非常激進的台積電 6nm 製程——同期蘋果的 A 係列芯片還停留在 7nm。

一旦哲庫在技術上逼近高通的核心區域,是否會遭遇類似的製裁,顯然不能排除這個可能性。

而海思當年的成功,凝聚了太多東風。比如恰逢智能手機高速擴張,同時也有安防、運營通訊等多個業務線支撐龐大的芯片研發支出,半導體產業的深度分工,也為芯片設計公司創造了一個紅利期。

時至今日,即便哲庫拿出同樣的投入與信心,那些勾勒產業格局的曆史進程,也都正朝著相反的方向行進。

尾聲

哲庫關停後,市場對其背後的原因有諸多猜測,但回歸商業的本質,哲庫關停最根本的原因或許正如 CEO 劉君所說:" 營收不達預期,難以承受芯片負擔。"

我們在上一篇文章中提及,自研芯片的核心目的是通過技術獨占,與競爭對手在產品差異化上形成優勢。但這也會導致自研芯片的市場天花板,完全取決於自身品牌的出貨量,顯然難以攤薄研發成本,成本增加甚至會影響手機本身的銷售。

考慮到手機市場整體的蕭條,以及未來很有可能麵臨的專利與代工問題,收攤不幹也許在商業上是對的選擇。

但如果隻考慮 " 替代高通 " 這個目的,最理想的方案可能是國內手機品牌依靠龐大的出貨量總額,一起培養一家大陸的芯片設計公司,這在行業裏並非沒有先例。

如今的光刻機巨頭 ASML,其發展契機就源於英特爾、摩托羅拉、AMD、IBM 等美國企業希望打破日本在光刻機上的壟斷,一邊入股一邊送訂單,一口一口喂成出全球頂級的芯片設備公司。

世紀初,國內彩電巨頭 TCL、創維、康佳等公司也一度計劃聯手解決 LCD 麵板卡脖子問題,拉來京東方和深圳政府,想依托深圳的雄厚財力上馬 6 代線——不過最終被夏普攪黃,這才有了後麵京東方落戶合肥的佳話。

但考慮到手機市場競爭之激烈,手機品牌對市場份額愈加激烈的你爭我奪,這個方案有顯得過於理想,缺乏實際的可行性。

長期的願景與商業的現實向來難以權衡,這讓孤注一擲的勇氣便更顯得彌足珍貴。