北美土地公

北美土地公 原創的北美商業地產投資案例

正文

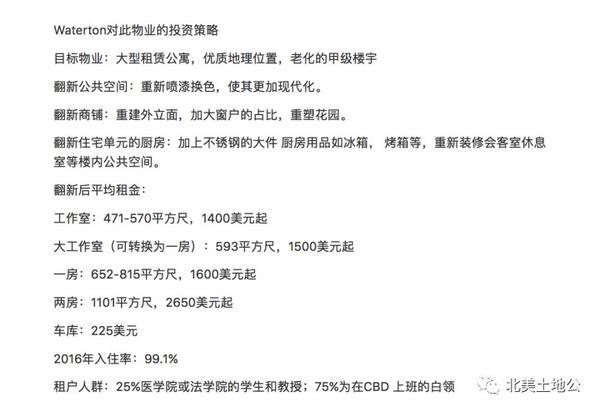

第四部分:接盤俠,Waterton Associates的得與失

那麽,在2007年高位接盤的 Waterton Associates,是怎樣運作該資產的呢?

購買總統大樓時,Waterton Associates的收購競價一路高漲,最終高達4.75億美元,其中貸款為3.25億美元,也就是說,基金投入的本金為7500萬美元,控製物業。

由於遇到了百年難遇的金融危機,商業地產的流動性非常差,所幸的是,Waterton Associates使用長期持有物業並且為物業進行增值(Value-Add)的投資策略,戰略性地回避了當時商業地產估值的大幅度回撤。

一直以來,“老黃瓜刷綠漆”的翻新策略,是大型租賃公寓投資機構的主流增值(Value-Add)策略。

Waterton Associates,以及該項目中唯一的 LP,加州教師退休基金體係(California State Teachers' Retirement System) 注入$3500萬美元翻新物業,目的是提高租金收入,提高入住率。

大部分的翻新資金投入在翻新該物業底層135000尺的零售鋪麵。翻新的投資回報比非常不錯,翻新後的零售鋪麵,由於地理位置上佳,裝修精品摩登,吸引了大型全球跨國公司,沃爾馬(Wal-Mart)的進駐,簽訂了其中27900尺商鋪的長期租賃合同,大幅地提高了物業整體的NOI。

NOI是Net Operating Income的縮寫,也就是淨營業收入(租金收入減除房地產稅,保險費,維修費,管理費等等費用)。

2007年,該物業的實際 NOI 為1880萬美元,到了2012年,NOI 提升了將近50%,至2790萬美元,入住率提升至93%。

由於資產價格= 資產回報率(CAP RATE)x NOI。

Cap Rate(估值)不變的情況下,租金越高,資產價格也越高。

根據第三方房產評估機構,該資產在2013年的估值達到了5.5億美元,較2007年上漲了16%。而13年後這5年時間west loop的每呎租金水平更是瘋長,至少增長了30%以上。

其次,2007年至今的這十一年,是 West Loop 土地價格高企的十一年,近年來,麥當勞的全球總部和穀歌的中西部總部相繼搬到 West Loop,這也是為什麽該商圈的商業土地價值大幅提升。個中細節,土地公會在今後的案例中詳談。

除了以上兩個因素之外,土地公認為第三點要素就是 Presidential Towers 無可複製的地理位置,其優越性是立體式的,有多重維度:

-

West Loop 經過幾十年不間斷的廠房改建和空地開發,不僅擁有海量辦公設施,龐大的白領基礎,而且餐飲娛樂場所齊全,24/7(每天二十四小時,每周七天)人流不停歇。

-

Presidential Towers距離高速公路I-94進入芝加哥市中心的入口僅3至5分鍾的路程。

-

芝加哥市中心最重要的兩個火車站總站,一個(Ogilvie Transportation Center)位於Presidential Towers的正對麵,穿過Madison Avenue這條馬路即可到達。而另外一個(Union Station)距離該項目不到一個街區。

-

周邊的教育資源豐富,包含德保羅大學(Depaul University)及其商學院,伊利諾伊大學芝加哥分校(University of Illinois Chicago)多個校區,西北大學(Northwestern University)法學院和醫學院,等等。

-

同上,周邊的醫療資源也相當豐富,包含全美頂尖的西北大學紀念醫院,芝加哥大學醫院,以及芝加哥盧裏兒童醫院(Lurie Children's Hospital of Chicago)。

-

除了醫療、教育資源豐富,該項目還毗鄰市中心的金融區,租客的組成有四分之三是在金融區上班的白領,保障了租客的質量,和租金的穩定性。

所以,土地公認為,雖然2008年金融危機導致的房地產大底難以預測,而且確實使得Presidential Towers的資產估值大幅波動,但事實證明,接盤俠Waterton Associates長持該項目仍然穩賺不賠。

另外,在2016年,長達接近十年的物業持有穩定期後,Waterton重新貸款(Refinance)獲得了10年鎖定利率的2.5億美元貸款。

2.5億美元的重新貸款(Refinance)引起土地公關注的,不是貸款的數額,而是Waterton對於這筆款項的用途非同尋常,相較其他基金重新貸款的目的——從物業中套現——Waterton Associates的重新貸款意圖,南轅北轍,不僅不能套現,還需要補足差額——

那麽,既然無法套現,為什麽還要選擇重新貸款呢?

土地公分析,Waterton Associates的目的主要有兩個:

目的一:鎖定低利率十年(受美聯儲基準利率下調的宏觀因素影響,2016年的利率遠低於2007年的利率)

目的二:減少總統大樓的貸款總額度(2007年貸款金額為3.25億美元,2016年重新貸款2.5億美元,Waterton Associates 需補足貸款的差額,側麵說明了 Waterton Associates 對於房地產周期的預判,以及總統大選年度,政治冷門對於經濟帶來的潛在風險。)

雖然利率鎖定10年的做法在重新貸款中較為罕見,但土地公認為,考慮到2016年的宏觀利率環境(徘徊於曆史低位),Waterton Associates 選擇重新貸款,降低貸款總額度,並且在利率處於緩慢上升周期之前,以超長期(10年),鎖定貸款利率的商業邏輯,是極其明智的。

綜上所述,土地公認為 ,Waterton Associates 對於該項目的收購是值得的——雖然該基金以極高的靜態估值收購了 Presidential Towers,但由於項目運作得當,改造後長期持有物業,接近100%的入住率,高企的 NOI,使得資產估值大幅度提升,而且所處的商圈 West Loop 土地升值幅度巨大,又恰逢超低利率的曆史性機遇,通過重新貸款,鎖定了十年期的曆史性超低利率——持有至今,毛估該項目迄今為止的的IRR接近15%,在3-5億美元的資金體量上,依然屬於較為良好的回報。

好了,今天北美土地公對於傳奇商業地產案例Presidential Tower的分析就到此結束了。相信看完本期囉裏八嗦的挖墳式分析,無論是對於Pritzker家族,還是對於公寓型商業地產(Apartment Properties)的資產運營和資本運作,大家都應該有了更深入的了解。無論是哪種資產種類(Asset Class),因為供求關係及與經濟周期波動的重合度,都會形成自己的資產價格波動周期。資本市場總是危與機並存,北美商業地產這個自由市場裏更是永遠充滿了機遇。下一期我們會介紹哪裏的商業地產呢?就讓北美土地公賣個關子吧。下期再見!

大家好,我是北美土地公。

更多幹貨請關注“北美土地公”的公眾微信號。

你的點讚和轉發,會讓我開心好幾天。

參考資料:

[5]. The Pritzker family is one of the most prominent in Chicago’s Jewish community. An exclusive interview with J.B. Pritzker, who wants to be the next governor of Illinois.

[6]. This apartment sale will test the market's strength

評論

目前還沒有任何評論

登錄後才可評論.