英國著名科學家牛頓曾經有過一段股市投資經曆,遺憾的是其結果與普通大眾一樣也以慘淡虧損而收場。因而科學家發出了同樣著名的感歎:“我能計算出天體運行的軌跡,卻難以預料人性的瘋狂。”這個故事提醒我們,由於投資者個體行為的偏差,試圖像自然科學那樣準確描述股市的運行軌跡幾乎是一個不可能完成的任務!

盡管如此,這並未妨礙股市專家和學者們前赴後繼,利用諸如線性回歸分析、概率統計、個體行為研究、甚至星象學等分析方法試圖找出股市運行的內在規律,並且形成了多套係統的預測理論。盡管這些理論在實際應用中並非盡善盡美,但是在某些特定的條件下,它們依然能夠為投資者撥開重重迷霧指出前進的方向。正是因為這個原因,與時間有關的預測理論依然是技術分析師們不可缺少的必修課程。

本文無意逐一介紹所有通用預測理論,讀者如果有興趣可自行查閱文中提及的這些主流理論。下文將從實際操作的角度出發,重點介紹通過專家實踐總結出來的美國股市特有的、可預知的與時間節點有關的價格行為。

道氏理論中的時間要素

自從股票市場誕生的那一天起,一些股市實踐家們就敏銳地意識到:股市的運行規律是由價格、成交量和時間等多個因素共同驅動的。在早期的道氏理論中,Charles Henry Dow將股市運行劃分為三個趨勢的同時就明確總結了每個趨勢持續的時間要素,如:

股市基本趨勢:通常持續一年以上時間,有時長達好幾年。

次級趨勢:通常持續三周到幾個月時間,但很少比這個更持久;判斷中等回調(或反彈)趨勢的依據有兩個要素:持續的時間和回調/反彈的幅度(通常回撤1/3-2/3,少數情況也會完全回撤)。

小型趨勢:短暫的價格波動,通常少於六天,很少超過三周。

盡管時間要素如此重要,但是絕大多數普通投資者在進行股票趨勢分析時,往往將精力集中在價格形態本身的演變上,即使他們有時也附加成交量分析指標,但是卻往往無視時間軸的存在。

‘3日突破有效’原則

在經典股市理論中,一項與時間有關的、廣為人知的原則大概要算‘3日突破有效’原則。即:如果股票價格突破了當前小型底部區域的上沿,並且連續三天的最低價格均高於該位置,可確認底部形成、突破有效。上術原則同時可用作識別假性突破的依據:

多頭陷阱:股價處於上升過程中,但是在一個窄幅箱體或通道內已經整理運行了10-15天,隨後股價衝破阻力位置,價格收盤於區間上沿。此時突破當日的最低價成為關鍵點,如果股價在其後的1-3天內又重新被拉回到該價位下方,很可能為假突破。

空頭陷阱: 同上相反,如果向下突破後1-3天股價重回突破日最高價的上方,市場可能出現反轉。

在Robert D. Edwards等人合著的《股市趨勢技術分析》一書中,該原則同時也被用作識別和確認突破後的止損設置原則,即‘3日脫離止損’原則:保護性止損應設置在突破區間上沿下方幾個點的位置。

菲波納契時間數序列

以上隻是對時間要素進行的一些零星描述,當前較為係統而全麵研究時間預測效應的理論包括由愛德華R。杜威基於統計學分析提出的周期循環分析理論,以及由投資大師江恩基於星象學和四季循環研究提出的循環周期理論等。由於這些理論深奧難解、難以應用等原因,並不為普通投資者廣泛接受。

目前股市投資中應用最為廣泛的時間預測工具大概要算由波浪理論創建者費波拉挈提出的時間數序列。該序列數簡單易懂、易於操作,為投資者廣泛使用。幾乎所有股票分析係統均提供波拉挈時間數序列分析功能。

費波拉挈時間序列數中的每一個數字均為前麵相鄰兩個數之和。即:

1,2,3,5,8,13,21,34,55,89,144,233.,377......。

自從前一個重要頂部或底部以來的每一個費波拉挈時間序列數對應的交易日可能會發生重大價格運動。需要提請讀者注意的是:該序列數指示的日期並不必然發生價格轉折,而是可能發生!因而投資者在臨近關鍵日期時應特別關注市場狀況是否發生改變。

在此基礎上又衍生出盧卡斯時間序列數,其形成原理和費波拉挈時間序列數完全相同,隻是將最前麵的兩個數順序顛倒了一下,從而形成了一個新的序列數:

2,1,3,4,7,11,18,29,47,76,123,199,322......。

有意思的是,盧卡斯時間序列數與每個對應費波拉挈序列數的差值也是一個菲波納契數序列。

費波拉挈時間序列數的實際應用其實並不像一般投資者認為的那麽神秘,有些專家甚至覺得其過於簡單。比如:如果一隻牛市股出現小幅回調,可密切關注第三天是否探至關鍵支撐位(如短期均線/前平台/黃金分割位等),該處可能就是結束調整的買入位置;如果其回調時間超過6天,就要當心了,這可能是一個次級趨勢級別的回調,回撤幅度可能是本輪上漲的某一個黃金分割序列數對應的位置。再比如:如果股價已經連續5日持續放量上漲,要密切關注後麵量能的變化,一旦縮量可能就會發生至少是小級別的短線回調;同樣,股價受利空消息大幅放量下跌時,要密切注意第5天是否形成階段性反彈..。。

下麵例子顯示的是標普500指數近期走勢圖,如果從最近的一個高點算起,第8、13、21都對應一個重大價格轉折點。下一次可以將起點挪到最近的低點重新計算後麵的天數,並密切關注每一個費波拉挈時間序列數對應交易日的走勢。

標普500指數近期走勢圖

標普500指數近期走勢圖以下內容總結自Donald Cassidy的《股票成交量操作策略》一書。

美股原則上沒有漲跌幅限製,公司遇重大利好或利空消息公布時會導致股價暴漲或暴跌,通常當日成交量也會同時巨幅增加。在K線圖上形成巨大跳空缺口或大陽線的同時,下方對應成交量也出現一根長長的柱狀圖。碰到這種走勢時很多投資者往往會不知所措:持倉者利潤短時間內暴增,是走是留舉旗不定;踏空者想追又恐高,不追又恐失去大好機會,上下兩難。

統計顯示, 通常情況下意外消息引發的暴漲走勢當天就會結束,很難延續兩天以上,因為股價長期上漲需要的是真正的長線投資買盤,而不是炒利多消息引起的跟風盤。

如果成交量暴增形態出現在階段性頂部區域(或重大阻力位置),投資者在當日即應賣出(所謂“趁著謠言買進,趁著事實賣出”)。盡管很多時候新高可能出現在第二天,但是不應指望其一定會發生。通常股價快速衝高見頂回落需要幾天到幾周時間才能完成整理,因為真正利多消息出現時長線投資者會耐心等待盤整或探底結束才進場。

但是要特別留意的是,如果利多消息的刺激逐漸消退,價格重新跌破第一個交易日的低點,意味著跳空缺口被回補形成了空頭吞噬形態,往往意味著趨勢將逆轉!

同樣,如果股價受重大利空影響而放量暴跌,應在第一時間即時賣出。股價下跌2-3天後不要急於進場(所謂不接飛來之刀)。如果不幸未能在第一天賣出,應該至少持倉一周等待反彈再逢高離場。有統計顯示:股價攜巨量暴跌時,如果大盤處於多頭市場時,30%左右的股票會在第一個交易日探明低點,91%會在5個交易日築底成功。但是如果大盤處於整理或空頭行情時,則探底時間會長於5天。- 以上結論的前提條件是沒有進一步利空消息出現!

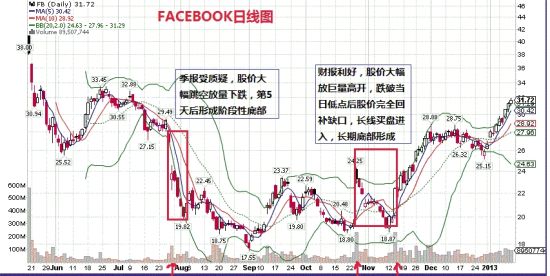

下圖顯示了FB在2012Q2季報公布後放量跳空大跌後的股價表現:FB用了5天時間探明階段性底部並形成反抽。圖右邊同時還顯示了2012Q3財報公布後的股價表現:由於移動收入增長超過市場預期,股價放巨量大幅跳空高開,但其後一路下跌完全封閉缺口。此時真正的長線投資者才趁大量內部解禁股上市的利空消息進場接貨,推動股價大幅走高。同一個股票截然不同的兩段走勢完美驗證了上述經驗總結。

FB在2012Q2季報公布後放量跳空大跌後的股價

FB在2012Q2季報公布後放量跳空大跌後的股價以下內容總結自Larry Williams《短線交易秘訣》一書。

股市預測理論一般研究價格隨時間的波動規律,但是Larry卻基於對美國股市的統計數據提出了全新的區間轉換理論,即:大盤小幅波動的區間和大幅波動的區間相互轉換,大區間後產生小區間,小區間後產生大區間,周而複始形成股市整體運動。該理論研究的是價格波動周期而非時間循環周期。

該區間循環理論僅適合對大盤走勢的預測,對於交易指數ETF或指數期貨產品的投資者尤其有幫助。美股大盤在一到兩天大幅價格波動後通常會進入整固狀態,持續至少一到數天,然後再次大幅波動一到兩天,再次出現數天整固行情..。。通常小幅整理的天數會多於大幅波動的天數,其比數大約為2:1。

這套理論對於短波段交易員(5天以內)和日間交易員有重大的啟示意義:如果大盤已經有3天(或以上)小幅盤整,應該隨時準備好資金準備迎接大行情的到來;同樣,如果大盤已經兩續兩天大幅上漲或下跌,後麵數天可能都是小幅波動行情,不宜投入大量資金。每周真正賺錢的日子通常都在股價大幅波動的那一到兩天內。

市場統計資料顯示:大盤指數連續三天出現大幅上漲的概率(如:道指連續三天漲幅超過100點)一年也出現不了一次;而大盤指數連續上漲10天(或連續下跌10天)的概率則為每10年才會出現1次。

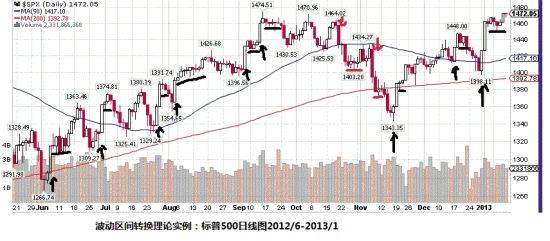

以下是標普500指數近半年來的日線圖,其中箭頭標示的是股價連續兩天大幅波動的日子,其後數天股價均小幅盤整。充分驗證了大波動區間和小波動區間循環的經驗總結。

標普500指數近半年來的日線圖

標普500指數近半年來的日線圖