當地時間6月7日,萬達體育向美國證券交易委員會(SEC)提交了IPO(首次公開募股)申請文件,表示融資最高金額的臨時占位符顯示為5億美元,公司擬將所募集款項用於償還與集團重組有關的貸款、戰略投資和一般企業用途。

萬達體育的股票代碼為“WSG”,承銷商包括摩根士丹利、德意誌銀行、花旗集團、海通國際、中金公司、中信裏昂證券。

招股書顯示,萬達體育2019年一季度、2018年、2017年和2016年營收分別為2.46億歐元、11.29億歐元、9.55億歐元和8.77億歐元,上述期間淨利潤分別為-863.6萬歐元、5401.2萬歐元、7879.2萬歐元和-2924.5萬歐元。公布的數據顯示,近三年期間,隻有2019年一季度和2016年出現虧損,但2019年一季度營收較上年增長15%。

值得注意的是,萬達體育資產負債率較高,2018年和2017年負債率超過100%。

萬達體育采用VIE架構控製,同時采用同股不同權的AB股製度。萬達體育的主要股東為北京萬達文化產業集團有限公司(下稱:北京萬達),是大連萬達集團有限公司(下稱:大連萬達)的全資間接子公司。萬達體育的董事和執行官為張琳、楊恒明、廖宏輝、菲利普·布拉特、安德魯·梅西克、楊東偉。主要股東、董事和執行官的具體持股比例在本次招股書中尚未公布。

工商資料顯示,北京萬達由大連萬達100%持股,而王健林直接持有大連萬達集團0.24%的股權,同時王健林和其子王思聰100%持股的大連合興投資有限公司(下稱:大連合興)持有大連萬達99.76%的股份 ,其中王健林和王思聰分別持有大連合興98%和2%的股份,由此王健林為大連萬達的實際控製人,同時也是萬達體育的主要股東。

萬達體育官網顯示,萬達體育集團是世界領先的體育公司,是國際足聯、國際籃聯、世界羽聯等十多個世界體育組織全球或中國獨家商業合作夥伴,在全球13個國家設立25個辦公室,在超過20個國家運營足球、自行車、籃球、馬拉鬆、鐵人三項等20多項體育運動。

從地產到體育:任重道遠

體育的重要性開始凸顯。

2018年,包括體育板塊在內的文化,成為萬達集團最大收入部分。萬達集團官網顯示,2018年,文化、商管、地產和金融四大集團分別實現營收692.4億元、376.5億元、540.2億元和433.6億元。萬達文化產業收入占集團比重達32.3%。

針對萬達體育,王健林曾表示,萬達要做世界體育產業的整合者,“我們的目標就是把這個產業真正做大,成為世界上第一個體育產業突破百億美元的企業。為此我們要繼續加強並購,同時也謀劃新的體育產業內容。”

招股書顯示,2016年至2018年,萬達體育的年收入分別為8.77億歐元、9.55億歐元和11.30億歐元;毛利潤分別為2.77億歐元、3.31億歐元和3.65億歐元;毛利潤率為31.6%、34.6%和32.4%,總體收入呈現上漲趨勢。雖然毛利潤呈增長態勢,但萬達體育的利潤卻不穩定,上述期間淨利潤為-2924.5萬歐元、7879.2萬歐元和5401.2萬歐元,而2019年第一季度再次出現863.6萬歐元的虧損。若希望以體育扛起失去的地產大旗,可謂任重道遠。

但值得注意的是萬達體育資產負債率偏高,2019年一季度、2018年、2017年,萬達體育的資產負債率分別為83.88%、100.48%和103.30%。在上述期間內,萬達體育期末的現金和現金等價物分別為1.87億歐元、1.77億歐元和2.30億歐元。

萬達輕資產轉型 體育上市還貸

王健林曾在萬達集團2018年工作總結大會上表示,萬達體育和傳奇影業要開展資本運作,2019年要做出成績。此外,萬達廣場也要做資產證券化的動作。

自2017年底,有關萬達體育計劃上市的傳聞便在資本市場出現,王健林在上述會議中回應,相關萬達“著急上市”傳聞,王健林稱,“他們根本不了解,我們和戰略投資者簽的協議是五年之內上市,即使不上市也沒有回購保證。還是那句話,是金子總會發光,好飯就不怕晚。”

此次萬達體育提交上市申請的背後,是萬達戰略轉型的布局。在2018年萬達集團工作總結中,王健林指出,萬達目標是2020年完成企業轉型,隨著形勢發生變化,萬達轉型思路也要調整,預計10年左右,服務消費將超過商品消費,這種轉變既是衝擊,也是商機,萬達今後將緊抓住服務消費、體驗消費產業,將這些產業做大做強。

同時,萬達轉型戰略調整的另一重點就是梳理現有產業,聚焦國際、國內的競爭優勢,或能很快形成競爭優勢的產業。萬達方麵表示,現在沒有競爭優勢,今後也很難做到競爭優勢的產業,要逐步有序退出。

此次招股書中也明確提到,擬將所募集款項用於償還貸款。“總之萬達要瘦身,要有舍有得。這就是萬達還在處置一些資產的邏輯。”王健林指出,萬達的這種戰略調整肯定是不舒服,甚至是痛苦的。

具體而言,照顧書稱,公司擬利用此次IPO所得款項淨額償還在364天定期貸款融資時借入的貸款本金(及支付相關費用),當時所得款項已用於償還集團重組時一部分集團間票據。IPO餘額來為戰略投資和一般企業目的提供資金,雖然公司尚未確定具體的戰略投資機會。

收購盈方 能否助力2026年世界杯?

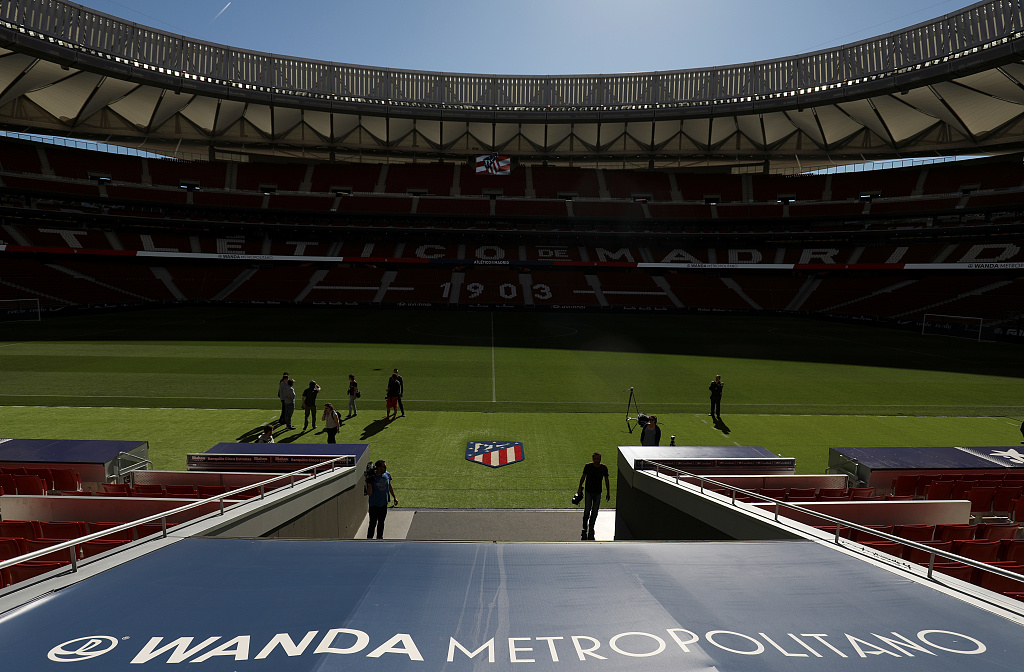

2014年,隨著《關於加快發展體育產業促進體育消費的若幹意見》(國發〔2014〕46號,下稱46號文)的頒布,體育產業政策吹風、資本湧動。不久後,萬達體育便借著政策東風成立起來。成立不久後,萬達先後並購瑞士盈方體育傳媒(下稱盈方)、美國世界鐵人公司、入股馬德裏競技俱樂部,形成了體育賽事舉辦、運動員經紀、賽事營銷、賽事轉播的體育產業鏈。

據新京報先前報道,盈方是全球五大體育營銷公司之一,也是全球最大的體育電視內容製作及轉播公司。盈方當時的經營者,為國際足聯主席布拉特的侄子菲利普·布拉特,這被外界認為,盈方在世界杯版權方麵有優勢。

先前報道還稱,國際足聯此前向盈方授予了2015年至2022年期間在亞洲26個國家及地區足球賽事轉播的獨家銷售權,包括其間的兩場世界杯。

收購盈方被外界認為是萬達龐大體育戰略棋局上的重要一子。就體育產業而言,國際上的體育產權如大型賽事轉播權等,一直被少數幾家公司壟斷掌握,萬達通過收購的方式,可以直接控製體育產業的上遊資源。

據《體壇周報》報道,這一收購或許助力北京、張家口申辦2022年冬奧會,因為冬奧會項目所歸屬的7個國際體育協會中,盈方代理了其中6個,此外,該收購也可以幫助中國申辦2026年世界杯。

招股書指出,全球體育媒體和賽事市場使版權所有者、品牌、廣告商、體育迷和運動員都能從體育生態係統增長中獲益,預計全球市場規模將從2018年的1790億歐元增至2022年的2240億歐元,複合年均增長率約為5.9%。