|

美元霸權是金融曆史上最大的一個多頭頭寸,其規模比N個倫敦鯨都大,這麽巨大的一個多頭頭寸對衝的不好會釀成慘絕人寰的金融危機。

(原文發表於【聯合早報】)

(前言)近幾年很多人都在講美元的壟斷地位已經到了倒計時,更有甚者言說歐元或者人民幣將取而代之。

他們的根據無非是美聯儲一直在采取弱化美元的政策,還有就是美國的赤字問題,財政懸崖等等。筆者思考這個問題良久,發現美元不是日元,也不是歐元和英鎊,因此不能用一般的標準去分析美元的未來。美國發生財政懸崖的時候,標普降低了美國的信用評級,有朋友問我是不是要拋掉美國國債,我說不能拋。同樣的事情如果發生在日本或者某個歐洲國家,答案就相反了。因為美元與眾不同,所以那個時候拋掉美國國債就要蒙受巨大損失。結果標普逆龍鱗的行為不但沒有挫傷美元,反而給美國國債行情帶來了一波不大不小的高潮。

在經濟學裏,一個人的債務就是另一個人的資產。由於美國金融市場的發達,美國成功的把他們的赤字債務變成了炙手可熱的避險資產(Safe Haven),所以同等數量級的赤字問題對美國以外的任何國家可能都是致命的,但對美國而言就無傷大雅。債務貨幣化往往會對經濟造成嚴重衝擊,但債務金融化就沒有那麽可怕了。

美元債務的金融化是一個關鍵,而要認清美元債務金融化的本質就必須認清美元債務金融化能夠被全球市場普遍接受是因為購買金融化的美元債務其實就和購買保險(Insurance Policy)一樣。分析這個Insurance Policy的宏觀結構和基礎就成了判斷美元未來和美元資產前途的關鍵。金融化的美元債務為全球提供了一個規模最大的風險管理和對衝的資產池(Asset Pool)。

美元霸權就像一座房子,要拆掉這所房子,必須深刻的理解這所房子的支撐點在哪,否則,房子拆不好,反而把自己人砸死了也不一定。本文並不是美元的頌歌,而是美元霸權拆除過程的安全手冊中的內容。

(正文)

近幾年來,美元在世界貨幣體係中的主導地位受到了前所未有的衝擊:美聯儲數輪規模空前的量化寬鬆,以及赤字失控的財政懸崖。這一切都使得全球經濟無比恐慌,並加速去美元化。這種情況是如此嚴峻,以致矛盾重重的中日兩國會為了保護自己的資產不受美元縮水的苦惱而決定聯手,在兩國的貿易和投資中逐漸摒棄美元,改用人民幣和日元直接交易。那麽美元的統治地位是否真的岌岌可危呢?其實美元並沒有這麽脆弱,其主導地位是由美國在全球的領袖地位來背書的。不喜歡全球領袖這個名詞的人也可以使用“霸權”和“美利堅帝國”的字眼。有些學者甚至暢言就全球影響力而言,近現代隻有“美利堅帝國”可以和羅馬帝國媲美。隻要“美利堅帝國”的宏觀基礎完好,美元的主導地位便無可動搖。

首先,對許多國家而言,維護美元的主導地位就像購買保險一樣,隻有這樣他們才可以在美國的幫助下更好的去對衝地緣政治,經濟和外交的風險。為了有效的擔負起這些對衝的責任,美國維持著全世界最龐大最先進,也是唯一一支全球化的軍事力量,而這台軍事機器的良好運轉有賴於強大堅實的美元基礎。

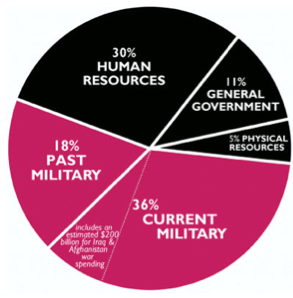

仔細解讀美國的聯邦預算你會發現,美國的軍費開支長年以來占據聯邦支出的一半左右。也許有的人會覺得不得其解,美國的軍費開支不是占預算的20%左右嗎?這是因為一般人們說到軍費主要是指國防部支配的經費,而實際上維護美國軍事機器的良好運轉需要的遠遠不止國防部的投入。(如下圖所示)這裏以2009年為例,美國的軍費開支可以分成兩大塊,第一塊是當前軍費,其中包括國防部的6530億美元,其他部門的軍事支出1500億美元,反恐戰爭相關1620億美元;第二塊是上溯軍費,其中包括老兵福利支出和軍費債務的利息支出。這兩大塊加在一起占當年整個聯邦支出的54%。

2010年,美國情報部門的全球開支是800億美元。2011年,除了國務院和國際開發總署之外,聯邦政府另撥了546億美元的外交和外援經費,用於諸如和平工作隊( Peace Corps),廣播理事會(成員包括美國之音和自由亞洲電台等),千年挑戰公司之類的項目。上述這些天文數字的費用不僅僅是為了維護美國的全球軍事、外交和地緣利益,而且也是為了幫助盟國和戰略夥伴對全球經濟和軍事的風險進行管理和控製。比如在東海和南海,日本,菲律賓和越南就在不斷要求美國在他們和中國之間保持力量均衡;在中東,以色列和沙特長期以來都在要求美國遏製伊朗的核野心。

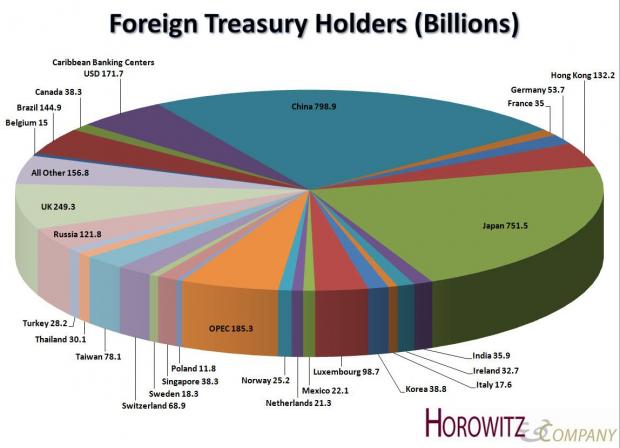

為了在經濟,地緣和外交風險麵前獲取美國的對衝支持,許多國家往往都要大量的吸納美元資產,一方麵是為“美利堅帝國”昂貴的全球運作提供貨幣支持,另一方麵也可以在關係微妙的時候示好以緩解關係獲取支持(這一招中國經常運用)。理解了這一點,就不難理解為什麽美國的聯邦債券會成為全世界最重要的避險資產。

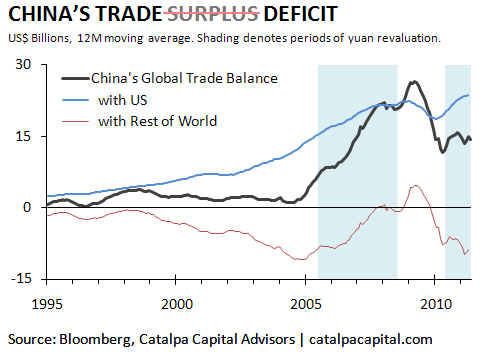

再次,世界主要經濟大國的經濟表現都和美國的貿易赤字成正相關性,說的樸素一點,也就是美國越負債越超前消費,這些國家的出口及經濟發展的就越好。因此為美國的貿易赤字提供融資支持就成了這些國家發展經濟的必要前提。2012年,美國對中國的貿易赤字達到了3151億美元,是有史以來美國對任何國家最大數目的一個貿易赤字。(如下圖所示)仔細的分析一下數據你會發現如果沒有了美國,中國的全世界貿易結果將是赤字,想起中國是全球最大貿易順差國,這幾乎讓人不可思議。

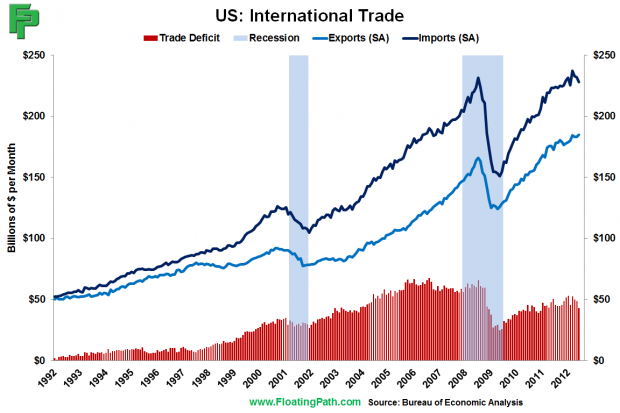

與此同時,日本和德國也對美國保持數量可觀的貿易順差。 2012年,美國對全球的貿易逆差為5404億美元,沒有一個國家的貿易赤字能靠近美國的這個級別。說句不誇張的話,經濟評論員經常講的全球貿易失衡其實就是美國貿易失衡。美國把他的消費需求出口到全球,全球把他的產品賣到美國。美元的主導地位在貿易上就是美國消費需求在全球主導地位的體現,說白一點,一個出口立國的國家繞不開慷慨的美國消費者,因此他就必須接受美元。而這些對美國的貿易順差國必須大量購買美元資產(聯邦債務等)以此來為慷慨的美國消費者的貿易赤字提供融資,而且購買美元資產有利於本幣對美元貶值,增加本國出口競爭力。如果貿易順差國拋售美元資產,美元就會大幅貶值,這對他們的出口行業將會有致命的打擊。美元霸權是出口大國追求出口競爭力的必要條件,除非有一個國家的消費者能取代美國消費者在全球貿易版圖中的主導地位,而唯一一個有此潛力的國家就是中國,隻不過中國離內需型國家還有很漫長的一段道路要走。

再者,全世界主要貿易大國共有10萬億美元的外匯儲備,全球資本市場中隻有美國聯邦債券市場達到足夠可以容納下他們。有人會說日本國債市場比美國的大,但日本國債90%以上都是對內銷售,封閉性太強,所以美國聯邦債券市場便成了不二選擇。有人會說,德國國債,英國國債和黃金不可以嗎?他們的規模都太小,說句幽默的話,光中國的外儲全部進去就可以把他們的價格送上月球了。

最後,美元資產(特別是美國聯邦債券)是全球金融體係最主要的流動性工具和風險管理和對衝的資產池。美元資產(特別是美國聯邦債券)的崩潰將會導致全球銀行體係的資產負債表危機,這一點可以從歐洲債務危機中的主權債務資產崩盤所引發的銀行危機中鳥瞰。美元資產(特別是美國聯邦債券)的崩潰將會導致圍繞美元資產展開的套利交易(Carry Trade)的崩潰。另外巴塞爾協議Ⅲ使得貨幣市場(money market)的重要性更加顯著,而美國聯邦債券是流動性最高的貨幣市場證券和最重要的抵押資產。美國聯邦債券的崩潰將會造成回購市場癱瘓,大大推高融資成本,導致流動性枯竭和窒息套利交易的空間。由此而產生的係統性市場恐懼將會使雷曼兄弟事件大規模出現,這也許將是全球金融體係所無法承受的金融海嘯。

總而言之,隻要“美利堅帝國”的宏觀基礎完好,美國消費者繼續主導全球貿易版圖,美元霸權就無法動搖,美國聯邦債券就依然是最炙手可熱的避險資產。美元霸權的終結是“美利堅帝國”衰弱的結果,而不是反過來。終結美元霸權就想拆掉一所房子,必須深刻的理解這所房子的支撐點在哪,否則,房子拆不好,砸死的可能是自己。

作者:公民經濟學家吳迪

|