SVB 銀行虧的錢其實是被地主賺走了

By Bayfamily

Sillicon Valley Bank(矽穀銀行)破產了,大家首先想到的就是好好的一個銀行怎麽就破產了。錢去哪裏了?錢和能量質量守恒原理一樣。總量不會變。SVB的錢虧了,那就是一定有人把這筆錢賺走了。

那是誰把這些錢賺走了呢?簡單而言就是你我這些普通老百姓地主。

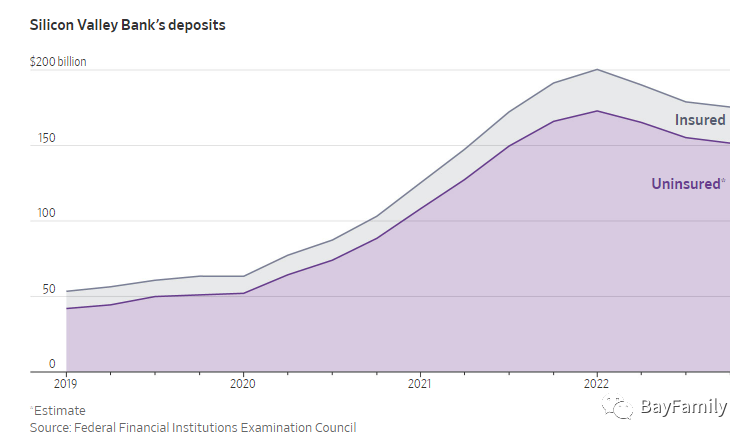

首先說SVB銀行是個挺大的銀行。2023年3月份,它的總資產是2,000億美元,其中存款是1,700億美元。在美國曆史上是第二大銀行破產事件。僅次於2008年的Washigton Mutual Bank。

一個好好的銀行怎麽就破產了呢?而且垮的那麽快。

其實地球上所有的銀行,如果儲戶對他們失去信心,要求提取存款,那麽所有的銀行都會立刻破產。無論大小,無論是在哪個國家,無一例外。

因為所有的銀行都是有一定的杠杆率。比如在美國儲戶在銀行儲蓄了100塊錢,銀行最多可以借貸出去1000塊錢。其中900塊錢是銀行憑空捏造出來的。如果儲戶取走這100塊錢。銀行就必須把借貸出去的1000塊錢立刻收回來。不同國家不同管理機構有不同的杠杆率,但是凡是銀行都有杠杆。

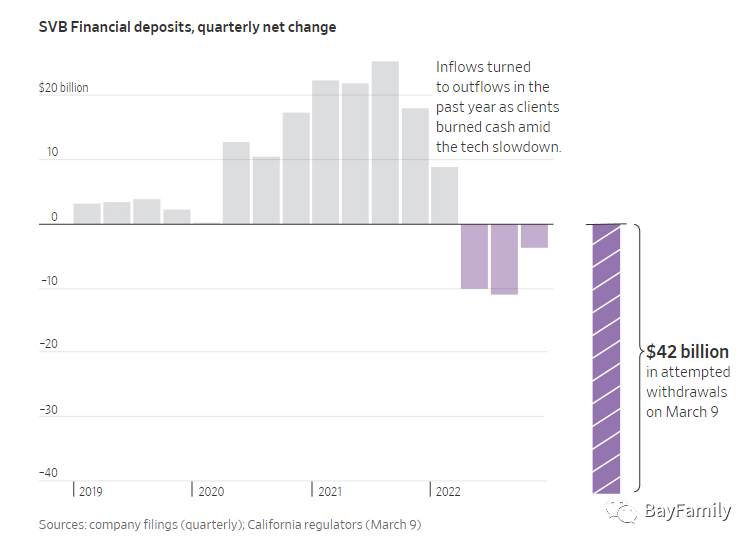

在2020年到2022年的時候,SVB銀行充斥了大量的現金。因為那個時候量化寬鬆,市麵上到處都是錢,矽穀大量的startup和風險投資人投資人把存款存入SVB銀行。

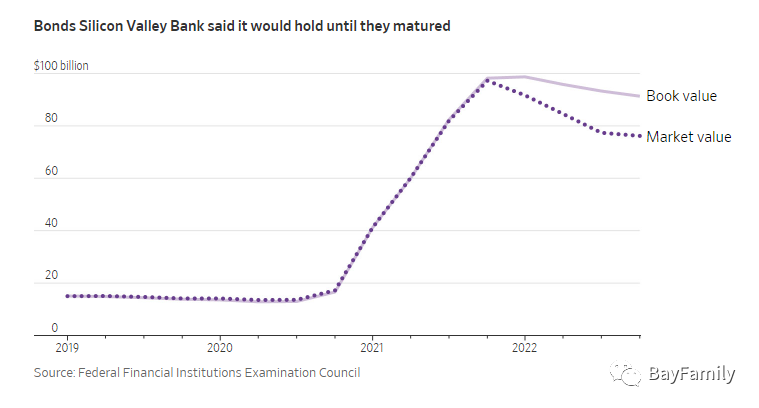

SVB拿到這些錢,並沒有什麽好辦法去消化。不甘心讓錢在銀行睡大覺。當時它選擇了購買一些國債和 mortgage backed security (MBS),就是普通的住房抵押貸款。

當時這些債券的利率非常的低,隻有2.5~3%左右。但是儲戶存到SVB,銀行的錢都是零利率的。所以SVB銀行還是願意去賺這個差價。這些貸款的受益人其實就是你我這些地主。那個時候我們都在拚命refinance,把自己的房子鎖定一個30年期的超低利率。如果持有三十年,這樣的錢基本上就是把錢白白送給我們。

SVB持有這些MBS,最開始並不是什麽問題,因為SVB銀行可以持有這些債券,一直到債券到期。如果債券到期,畢竟每年有2%~3%的收益。

可是後來聯儲局加息了,那就意味著這些債券的價格在飛速下落。

舉個例子,如果一個麵值100元的債卷,30年後到期,按照3%的利息計算,那這個時候它的市場價格為 41.6元。

如果這個時候利率漲到6%。它的市場價格是17.4元。整整暴跌了2.4倍。

SVB bank手上的這些債券,雖然市場價格下跌了,可是在會計財務賬上並沒有反映出來。如果SVB bank持有這些債券,直到這些債卷到期,那也不會有什麽問題。因為畢竟最後每年也有3%的收益。

可是問題在於到了2022年和2023年後,儲戶開始大量取款。由於杠杆的原因,儲戶每取走一塊錢。銀行就必須在資產上把它借出的錢平掉好幾倍。

這個時候SVB bank就不得不以虧損的價格把手中的債券賣掉。賣掉導致的結果就是資產的不足。

等到3月9號,所有的存款人都意識到SVB的風險,開始大規模的取款,這一天達到了420億美元。SVB銀行是無論如何沒有辦法再繼續下去了。

因為SVB幾乎要把所有的外麵的資產全部變現賣掉,才能夠還上這麽多錢,而如果按照市場價格變賣掉,就意味著巨大的虧空和損失。

SVB銀行的這些損失都去哪了呢?應該送給了購買房子的地主們,我們能夠獲得這樣超額利息,是由於聯邦政府壓低利率導致的。本來在一個通脹在5%的環境裏,合理的30年期貸款利率無論如何也不可能低於5%。這些貸款是聯邦政府送給我們地主的大禮包。而SVB bank參與了這樣的政府補貼。

用暴力非法搶銀行非常難。但是合法的手段搶銀行卻非常容易。銀行還會把你奉為座上賓。各位小地主,其實都是用合法的手段,一遍又一遍的在搶銀行。這次直接把SVB搶破產了。

2020年的時候,街上的傻瓜都知道這樣低的利率不可持續。可是銀行的CEO卻看不出來。我們祈禱上帝多送幾個這樣的CEO到人間。

當然銀行的一切秘密就是信心。SVB據說大部分MBS購買的都是10年期的。如果大家有信心,SVB持有MBS持續個10年,也就風平浪靜,神不知鬼不覺地過去了。

就在SVB破產前三天,在一個灣區的投資會上,SVB的CEO,Greg Becker,侃侃而談風投新趨勢,IPO和Web3.0 加密貨幣新動態。

最後會議上有人問。“您是如何在工作之餘,實現減壓的?”

他說“我騎自行車,在北加州和半島生活,騎自行車是減壓最好的辦法”。

神情自若,維護信心,粉飾太平,永遠是金融領域最重要的事情。經常也是他們唯一擅長的事情。

|